ईरान के प्रभाव को कम करने के लिए अमेरिका द्वारा कुछ रूसी तेल खरीद की अनुमति दिए जाने के बाद तेल की कीमतों में गिरावट आई

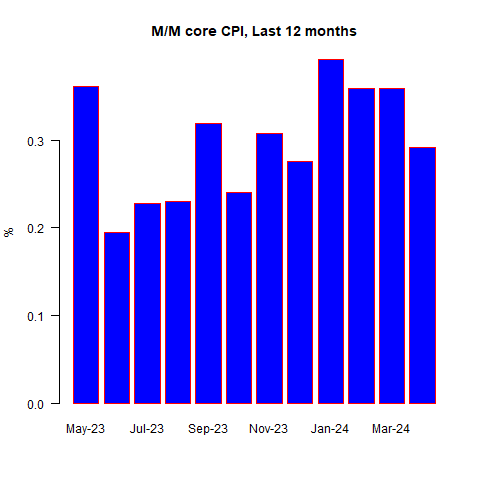

अप्रैल के लिए सीपीआई उम्मीदों के काफी करीब रही। सीपीआई 0.31% एम/एम और कोर पर 0.29% पर आया, जबकि प्राथमिक अपेक्षा 0.37% और 0.30% थी। इस सापेक्ष सटीकता का मतलब यह नहीं है कि अर्थशास्त्रियों को अब ठीक-ठीक पता है कि इस सूचकांक में क्या चल रहा है, केवल यह कि सभी गलतियाँ रद्द कर दी गईं। लेकिन चूकें दिलचस्प हैं, और देखने लायक हैं, और हम यहां यही करेंगे। आख़िरकार, इस तरह की रिपोर्टें ज़्यादातर उस बहस को तैयार करने का अवसर पैदा करती हैं जिस पर आप हों। लेकिन मेरी राय में, यह रिपोर्ट सार्थक रूप से गेंद को 'मूल्य स्थिरता' की ओर नहीं ले जाती है और फेड को छोड़ देती है - अगर वे ईमानदार हैं - अभी भी धीमी वृद्धि और चिपचिपी मुद्रास्फीति के बीच एक बंधन में हैं।

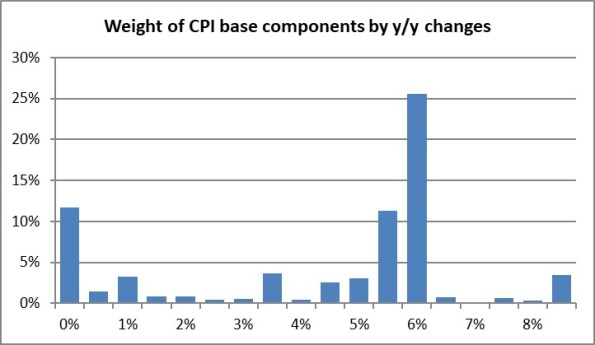

सीपीआई के सभी भाग चिपचिपे नहीं थे, और यहीं मुद्दा है। दरअसल, यही मुद्दा काफी समय से है, लेकिन आज की रिपोर्ट में यह बहुत स्पष्ट था। यहां सीपीआई में निचले स्तर के घटकों में y/y परिवर्तनों का वितरण दिया गया है। आज, बाएँ हाथ का सामान बाएँ हो गया, दाएँ हाथ का सामान थोड़ा दाएँ हो गया, और बीच का सामान लगभग वैसा ही रहा।

मैं आमतौर पर वितरण में नेतृत्व नहीं करता, लेकिन इसे ध्यान में रखना महत्वपूर्ण है। मुद्रास्फीति, विशेष रूप से निम्न स्तर (मान लीजिए, 5-8% से कम) पर, एक सहज प्रक्रिया नहीं है। मैं इसकी तुलना एक बैग में पॉपकॉर्न निकालने की प्रक्रिया से करता था; बैग फूल जाता है लेकिन इसलिए नहीं कि सारी गुठलियाँ एक ही बार में फूट जाती हैं। अच्छी खबर यह है कि पॉपिंग धीमी हो रही है, क्योंकि फेड ने बैग से कुछ गर्मी हटा दी है, लेकिन पॉपिंग अभी भी हो रही है।

अब, यहाँ अच्छी खबर है। कोर सीपीआई के लक्ष्य पर होने के कारण, 3-महीने, 6-महीने, 9-महीने (ठीक है, उस पर ध्यान न दें), और 12-महीने के औसत में गिरावट आई है।

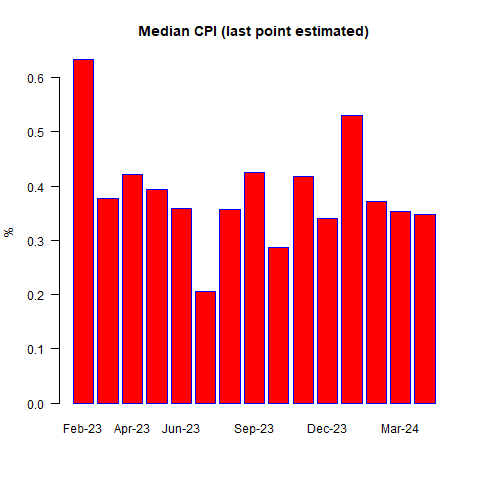

औसत मुद्रास्फीति कुछ घंटों तक समाप्त नहीं होगी, लेकिन मेरा अनुमान है कि इस महीने 0.348% प्रति माह है, जो पिछले महीने से अनिवार्य रूप से अपरिवर्तित है। यह एक प्रकार की बुरी खबर है - इस महीने वर्ष-दर-वर्ष औसत सीपीआई 4.5% पर स्थिर होनी चाहिए।

तो, मुझे लगता है कि शीर्ष पंक्ति के लिए साहसिक प्रकार यह है: मुद्रास्फीति कम हो रही है, लेकिन धीरे-धीरे, और एक चिपचिपे अंदाज में। बाज़ार को वह उत्तर पसंद आया और रिपोर्ट पर स्टॉक और बॉन्ड उछल पड़े। लेकिन यह सब फ़्रेमिंग है। आज होने वाली बहस इस बारे में कभी नहीं थी कि मुद्रास्फीति घट रही है या नहीं - यह कुछ समय से घट रही है, और कम से कम Q3 तक (यहां तक कि मेरे द्वारा भी, और मैं काफी हद तक स्ट्रीट उम्मीदों के उच्च स्तर पर हूं) इसकी उम्मीद है। और शायद Q4 में। सवाल यह नहीं था - हम पिछले साल के मध्य से जानते हैं कि 2024 में मुद्रास्फीति में गिरावट देखी जाएगी। सवाल यह है कि क्या उसके बाद भी मंदी जारी रहेगी और क्या यह घटकर 3.75%-4.25% या 1.75%-2.25% रह जाएगी। अभी तक बाद वाले का कोई संकेत नहीं है और सभी संकेत अभी भी पहले वाले की ओर इशारा करते हैं, क्योंकि चिपचिपा सामान अभी तक खुला नहीं है।

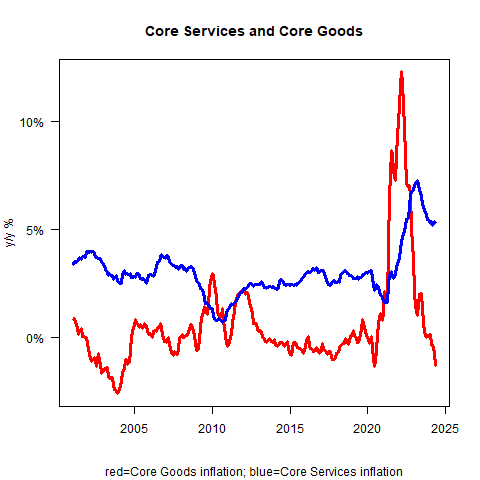

और इसका परिणाम यह होता जा रहा है: मंदी को अभी भी मुख्य वस्तुओं द्वारा संचालित किया जा रहा है, और उस मंदी का प्रतिरोध मुख्य सेवाओं द्वारा किया जा रहा है।

इस महीने मुख्य वस्तुएं वर्ष-दर-वर्ष -1.3% तक गिर गईं। मैं कहता रहा हूं कि हमने मुख्य वस्तुओं में से जो कुछ भी हम कर सकते थे, निचोड़ लिया है, और फिर यह -0.7% से -1.3% तक गिर जाता है, जो 20 वर्षों में सबसे कम y/y आंकड़ा है! ऐसा तब हुआ जब परिधान में 1.2% प्रति माह की वृद्धि हुई। हमेशा की तरह, मुख्य दोषी पिछले महीने -1.11% के बाद -1.38% m/m वाली पुरानी कारें और नई कारें -0.45% m/m वाली ऑटो थीं। विडंबना यह है कि, मुझे लगता है कि ऑटो में जारी नरमी आंशिक रूप से मोटर वाहन बीमा लागत में निरंतर वृद्धि (जो फिर से +1.4% प्रति माह थी) के कारण है। हम आवास की सामर्थ्य के बारे में बहुत कुछ सुनते हैं, लेकिन आपके पास आवास होना ही चाहिए। आपको अपनी कार को अपडेट नहीं करना पड़ेगा।

मुख्य वस्तुओं में नरमी स्वाभाविक रूप से स्वागतयोग्य है, लेकिन यह सीपीआई का अस्थिर हिस्सा है। और ऐसे निम्न स्तर तभी टिकाऊ होते हैं जब डॉलर मजबूत होता रहे।

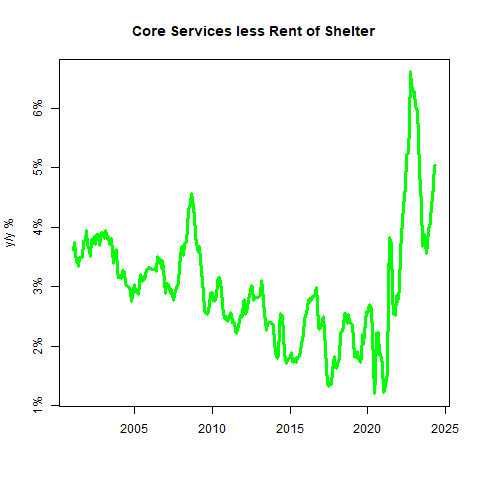

दूसरी ओर, मुख्य सेवाएँ वर्ष-दर-वर्ष 5.4% से घटकर केवल 5.3% रह गईं। इसमें से अधिकांश आवास है, जिसमें OER +0.42% m/m (पिछले महीने +0.44% था) और प्राथमिक किराया 0.41% से घटकर 0.35% हो गया है। लेकिन उसके बाहर, 'सुपर कोर' (आश्रय का किराया घटाकर मुख्य सेवाएं) वास्तव में अभी भी ऊंची छलांग लगा रहा है। यह 4.91% सालाना है - 2022 के अंत में 6.5% से नीचे, लेकिन अक्टूबर (3.75%) के निचले स्तर से काफी ऊपर।

कुछ लोगों को यह तथ्य पसंद आएगा कि एम/एम सुपरकोर "केवल" 0.42% या इसके आसपास था, जो हाल के महीनों से कम है। लेकिन यह थोड़ा धोखा देने वाला है. हवाई किराया -0.81% प्रति माह, कार/ट्रक किराया -4.6% था, और मासिक स्वास्थ्य बीमा उछाल ने अपना कोर्स जारी रखा है और अधिक सामान्य प्रति माह परिवर्तन (सकारात्मक, लेकिन 3.5% वार्षिक दर पर) पर वापस आ गया है। लंबी अवधि में, हमें अभी भी अस्पताल सेवाओं में निरंतर तेजी के बारे में चिंता करनी होगी, जो कि +7.7% y/y है। मैंने पिछले महीने इस बारे में बताया था और इस महीने तस्वीर उतनी सुंदर नहीं है।

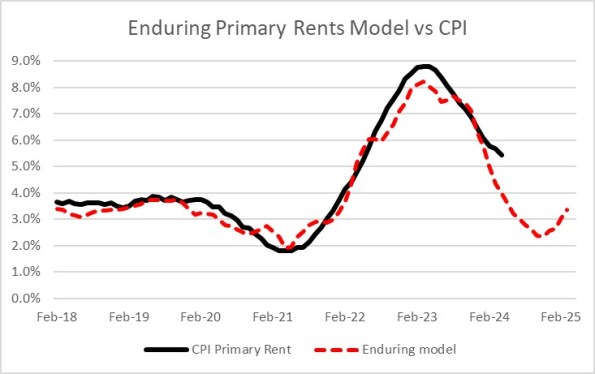

किराये पर एक अन्य टिप्पणी/अपडेट। यह उम्मीदों के मुताबिक आगे बढ़ रहा है, हालांकि मुझे उम्मीद है कि अगली तिमाही में मंदी की दर थोड़ी तेज होगी। लेकिन फिर, सभी संकेत यही हैं कि किराए में फिर से बढ़ोतरी होने वाली है। यहां तक कि उन भयानक संकेतकों पर भी, जिन पर मुद्रास्फीति के डमी (इसमें येलेन और अधिकांश फेड शामिल हैं) ने पूर्वानुमान लगाया था कि इस वर्ष किराए में अपस्फीति होगी... यहां तक कि वे संकेतक भी आने वाले समय में उछाल दिखा रहे हैं। घर की कीमतें फिर से बढ़ रही हैं। और इसमें से कोई भी आश्चर्य की बात नहीं है, क्योंकि मकान मालिकों को उच्च लागत और बढ़ती मांग का सामना करना पड़ रहा है (6 मिलियन आप्रवासियों को छत की आवश्यकता है)। और यही कारण है कि मुद्रास्फीति डमी मुद्रास्फीति डमी हैं - किराए में मुक्त गिरावट क्यों होनी चाहिए, इसके लिए कोई अच्छा तर्क कभी नहीं था, अगर आपने वास्तविक मकान मालिक से बात करने में सिर्फ 10 मिनट बिताए। अपने मॉडलों से दिमाग हटाओ और कभी-कभी इधर-उधर देखो, बेवकूफ़।

ठीक है, तो यह थोड़ा सख्त था लेकिन मैं संभावित ग्राहकों से यह पूछने में थोड़ा थक गया हूं कि वे मुद्रास्फीति को कैसे संबोधित कर रहे हैं और उन्हें अपने अर्थशास्त्री के बारे में बताते हुए सुन रहे हैं। मुद्रास्फीति बचाव ≠ अर्थशास्त्री। लोगों बढ़ो।

आइए इसे उस चीज़ तक ले जाएं जिसकी हमें परवाह है, और वह है नीति। यदि कीमतें बढ़ती हैं तो प्रशासन रणनीतिक पेट्रोलियम रिजर्व को फिर से भरने में देरी करके मुद्रास्फीति के आंकड़ों में मदद करने की कोशिश कर रहा है, लेकिन चीनी सामानों पर नए टैरिफ भी लागू कर रहा है। यह WWJD के पहले प्रश्न (जो क्या करेगा) का उत्तर देता है - एक चुनावी वर्ष में, अगले वर्ष मुद्रास्फीति का कारण बनने वाले कार्य ठीक हैं...बस कुछ भी नहीं जो इस वर्ष मुद्रास्फीति का कारण बनता है। अन्य WWJD प्रश्न (जेरोम क्या करेगा) अभी भी दिलचस्प है। विकास वास्तव में धीमा है, और पिछले कुछ समय से धीमा चल रहा है। उपभोक्ता थोड़े थके हुए दिख रहे हैं और बेरोजगारी धीरे-धीरे बढ़ रही है। लेकिन महंगाई ठीक नहीं हो रही है. औसत मुद्रास्फीति जल्द से जल्द सितंबर तक 4% से नीचे नहीं जाएगी, और उछाल शुरू होने से पहले आशावादी रूप से 3% तक भी नहीं पहुंचेगी। इससे पहले, फेड यह दिखावा कर सकता था कि व्यापक अपस्फीति दिखाने वाले नए किराया संकेतकों ने उसे वास्तव में किराए में कमी आने से पहले आगे बढ़ने के लिए कुछ छूट दी थी, लेकिन यह अब कोई प्रशंसनीय तर्क नहीं है।

हालाँकि, FOMC ने और अधिक नरम रुख अपनाना शुरू कर दिया है। पिछली बैठक में टेंपर रेट में जो उल्लेखनीय कमी की घोषणा की गई थी, उससे साफ पता चलता है कि उनका झुकाव किस ओर है। बाद में गर्मियों में दर में कटौती का मामला (कुछ वित्तीय समस्याओं के अभाव में जिन्हें संबोधित करने की आवश्यकता है) समिति के सदस्यों की इस भावना पर आधारित होगा कि वर्तमान नीति दर तटस्थ से ऊपर है और जोखिमों के अनुसार इसे वापस तटस्थ की ओर ले जाया जा सकता है। 'अधिक संतुलित' बनें। इसके अतिरिक्त, कबूतर यह तर्क दे सकते हैं कि वे चुनाव से ठीक पहले ढील देते नहीं दिखना चाहते, इसलिए जुलाई के अंत में ढील बाद में ढीली नीति पर 'डाउन पेमेंट' होगी। मुद्रास्फीति के आंकड़े इसका समर्थन नहीं करते हैं, लेकिन फेड को केवल मुद्रास्फीति के आंकड़ों की परवाह नहीं है। यदि मैं समिति में होता, तो मैं दरों को कम करने या कम करने के लिए मतदान नहीं करता, लेकिन जुलाई के अंत की बैठक में सांकेतिक आसानी देखकर मुझे आश्चर्य नहीं होगा। यह मूर्खतापूर्ण होगा, और संभवतः राजनीतिक, और वर्तमान में हमारे पास मौजूद डेटा द्वारा समर्थित नहीं होगा...लेकिन इससे मुझे आश्चर्य नहीं होगा।