ईरान पर अमेरिकी हमले: ट्रंप का कहना है ऑपरेशन "समय से आगे," CNBC रिपोर्ट

यह लेख विशेष रूप से Investing.com के लिए लिखा गया था

- कमोडिटीज़ इन्फ्लेशन बैरोमीटर हैं

- धातु, ऊर्जा, कृषि कमोडिटीज़ सभी आर्थिक स्थिति की ओर इशारा करते हैं

- फेड और ट्रेजरी संकेतों की अनदेखी करते हैं

- एकोनोमेट्रिक्स - एक कला, विज्ञान नहीं

- डेटा हेरफेर - साप्ताहिक पैसे की आपूर्ति आँकड़े गायब हो जाते हैं

अगस्त 2020 में, अमेरिकी फेडरल रिजर्व ने अपनी इन्फ्लेशन की नीति में एक बहुत ही सूक्ष्म परिवर्तन किया। फेड ने अपनी 2% इन्फ्लेशन की दर को 2% के "औसत" में बदल दिया। केंद्रीय बैंक आने वाले वर्षों में अल्पकालिक फेड फंड की दर को बढ़ाने से पहले अपने पिछले लक्ष्य से महंगाई को अच्छी तरह से सहन करने के लिए तैयार है।

वैश्विक महामारी के मद्देनजर अर्थव्यवस्था को स्थिर करने के लिए केंद्रीय बैंक तरलता और सरकारी प्रोत्साहन की ज्वार-भाटा अत्यधिक इन्फ्लेशन है। यह मुद्रा आपूर्ति और अमेरिकी राष्ट्रीय ऋण को बढ़ाता है। जब यह इन्फ्लेशन की बात आती है, तो फेड विश्वास की एक छलांग ले रहा है, यह मानकर कि यह आर्थिक स्थिति के बढ़ते ज्वार को रोकने में सक्षम होगा जो धन की क्रय शक्ति को नष्ट कर देता है।

पिछले महीनों में, कमोडिटी की कीमतें बढ़ रही हैं। कच्चे माल की कीमतें इन्फ्लेशन का एक बैरोमीटर हैं। महंगाई को मापना विज्ञान के बजाय एक व्यक्तिपरक कला है। कमोडिटीज हमें बताती हैं कि यह पहले से ही उन स्तरों पर है जिन्हें मौद्रिक नीति के साथ संबोधित करने की आवश्यकता है, लेकिन केंद्रीय बैंक अत्यधिक समायोजनशील है।

यदि 2008 से 2011 तक की अवधि 2020 की महामारी के बाद के वर्षों के लिए एक मॉडल है, तो हम आने वाले वर्षों में अधिक कमोडिटी की कीमतों के लिए हो सकते हैं। आखिरकार, 2008 के वित्तीय संकट के मद्देनजर मौद्रिक और राजकोषीय प्रोत्साहन का स्तर 2020/2021 में बहुत अधिक हो गया है।

कमोडिटीज़ इन्फ्लेशन बैरोमीटर हैं

जिंस कच्चे माल हैं जो कंपनियां और व्यक्ति प्रत्येक दिन उपयोग करते हैं। वे आवश्यक हैं कि बिजली रहती है और व्यवसाय, उत्पादों में पोषण और महत्वपूर्ण तत्व प्रदान करते हैं, और निर्माण, और बुनियादी ढांचे के निर्माण के लिए धातुओं, खनिजों और औद्योगिक आवश्यकताओं के माध्यम से आश्रय प्रदान करते हैं।

इन्फ्लेशन एक आर्थिक स्थिति है जो तब होती है जब वस्तुओं और सेवाओं की कीमतें अधिक हो जाती हैं, और धन की क्रय शक्ति में गिरावट आती है। चूंकि जिंस आवश्यक उत्पाद हैं, वे इन्फ्लेशन के दबाव के प्रति अत्यधिक संवेदनशील हैं। मार्च 2020 से, कमोडिटी की कीमतें न केवल संकेत दे रही हैं कि इन्फ्लेशन क्षितिज पर है, बल्कि यह वर्तमान और बढ़ती है।

धातु, ऊर्जा, कृषि कमोडिटीज़ सभी आर्थिक स्थिति की ओर इशारा करते हैं

कॉपर औद्योगिक धातुओं और कच्चे माल के क्षेत्र में अग्रणी है। मार्च 2020 में, कोविद -19 की वजह से जोखिम कम होने की वजह से कीमतों में कमी आई, निकटवर्ती COMEX कॉपर फ्यूचर्स $ 2.0595 प्रति पाउंड तक गिर गया, जून 2016 के बाद से यह सबसे कम कीमत है। तब से, लाल धातु की कीमत दोगुनी हो गई है।

मासिक चार्ट इस बात पर प्रकाश डालता है कि पिछले तेरह महीनों में तांबा लगातार बढ़ा है। फरवरी में निरंतर वायदा अनुबंध पर सबसे उच्च स्तर $ 4.3630 था। कॉपर फ्यूचर्स पिछले सप्ताह के अंत में उच्च के पास बैठे थे। कॉपर बेस मेटल्स का लीडर है जो लंदन मेटल्स एक्सचेंज में व्यापार करता है। एलएमई एल्युमीनियम, निकेल, लेड, जिंक और टिन फॉर्वर्ड की कीमतों में पिछले एक साल में नाटकीय रूप से सराहना हुई है क्योंकि इन्फ्रास्ट्रक्चर के लिए बिल्डिंग ब्लॉक मुद्रास्फीति के दबाव का संकेत दे रहे हैं।

कच्चा तेल ऊर्जा क्षेत्र का अग्रणी है। अप्रैल 2020 में, NYMEX WTI फ्यूचर्स की कीमत शून्य से नीचे सर्वकालिक कम हो गई, और आस-पास के ICE (NYSE:ICE) ब्रेंट फ्यूचर्स इस सदी के सबसे निचले स्तर 16 डॉलर प्रति बैरल पर आ गए। कीमतों में नरसंहार तब हुआ जब वैश्विक महामारी फैलने और सामाजिक दूर करने के दिशा-निर्देशों के कारण ऊर्जा की मांग में वृद्धि हुई, जिससे व्यापार बंद हो गया और लोगों ने वायरस से बचने के लिए हाइबरनेट किया।

साप्ताहिक चार्ट अप्रैल 2020 से अप्रैल 2021 तक तेल की कीमत में 100 डॉलर प्रति बैरल से अधिक की वृद्धि दिखाता है। एनवाईएमईएक्स फ्यूचर्स पिछले सप्ताह के अंत में $ 62 के स्तर से अधिक थे।

अनाज भोजन में घटक हैं जो हमारे ग्रह के 7.757 बिलियन से अधिक निवासियों को पोषण प्रदान करते हैं। अब हम उत्तरी गोलार्ध में 2021 फसल वर्ष की शुरुआत में, सोयाबीन, मक्का और बहुवर्षीय उच्च स्तर पर गेहूं की कीमतों के साथ हैं।

स्रोत: CQG

स्रोत: CQG

जुलाई 2013 के बाद से मकई अपने उच्चतम मूल्य पर व्यापार कर रहा था, पिछले सप्ताह के अंत में $ 6.50 प्रति बुशल पर।

15.40 के स्तर पर सोयाबीन फ्यूचर्स आठ साल के उच्च स्तर पर है। स्रोत: CQG

स्रोत: CQG

गेहूँ 7.10 डॉलर प्रति बुशेल हाल ही में 2014 के बाद से इसकी उच्चतम कीमत पर पहुँच गया। भोजन में प्राथमिक सामग्री 2021 की फसल के लिए बढ़ते और रोपण के मौसम में बढ़ गई है। स्रोत: CQG

स्रोत: CQG

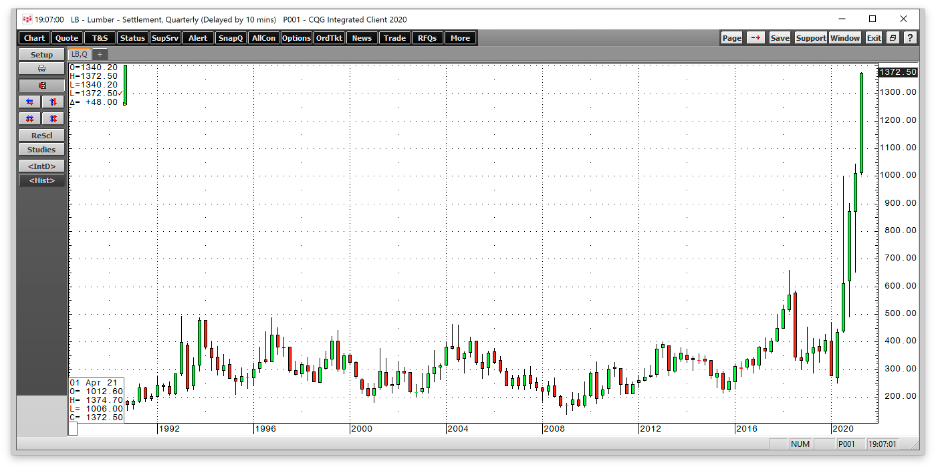

लंबर फ्यूचर्स का तिमाही चार्ट इस बात पर प्रकाश डालता है कि लकड़ी की कीमतें 1,370 डॉलर प्रति 1,000 बोर्ड फीट से अधिक है।

कमोडिटी की कीमतें चिल्ला रही हैं कि मुद्रास्फीति के दबाव बन रहे हैं। मूल्य रुझान बुलेशिल बने हुए हैं, हमें बता रहे हैं कि पैसे का मूल्य घट रहा है।

फेड और ट्रेजरी संकेतों की अनदेखी करते हैं

पिछले साल, अमेरिकी फेडरल रिजर्व और सरकार ने तरलता और उत्तेजना की ज्वार की लहर के साथ वैश्विक महामारी का जवाब दिया था। फेड फंड की दर शून्य प्रतिशत पर बनी हुई है। फेड हर महीने ऋण प्रतिभूतियों में $ 120 बिलियन की खरीद जारी रखता है।

स्रोत: Barchart

जून यूएस 30-वर्ष का ट्रेजरी बॉन्ड चार्ट बॉन्ड बाजार में गिरावट को उजागर करता है, जो ब्याज दर को आगे बढ़ाता है और उपज वक्र के साथ आगे बढ़ता है। जून 2020 में जून बॉन्ड 183-06 से गिरकर मार्च 2021 के अंत में सबसे कम 153-29 अंक पर पहुंच गया। टी-बॉन्ड फ्यूचर्स जुलाई 2019 के बाद से सबसे निचले स्तर पर आ गया। पिछले हफ्ते के अंत में, यह बहुत अधिक था अगस्त 2020 की तुलना में हाल के निचले स्तर 158-09 के करीब।

फेड ने कहा है कि बाजारों ने 2021 में फेड फंड्स दर में वृद्धि की उम्मीद नहीं की है और इसकी क्यू ऋण खरीद को टेंपर करने के किसी भी इरादे का संकेत नहीं दिया है। फेड बॉन्ड बाजार की अनदेखी कर रहा है। इसके अलावा, यह बढ़ती जिंस कीमतों और अन्य परिसंपत्तियों के लिए एक अंधेरा मोड़ है जो मुद्रास्फीति की चेतावनी के संकेतों को जारी रखते हैं। शेयर बाजार एक सर्वकालिक उच्च पर है, अचल संपत्ति की कीमतें बढ़ रही हैं, और डिजिटल मुद्राओं ने पैराबोलिक रैलियों का अनुभव किया है।

डॉलर दुनिया की आरक्षित मुद्रा है। फेड की तरलता के कारण मुद्रा आपूर्ति बढ़ रही है। इस बीच, मार्च 2020 से डॉलर इंडेक्स कम ट्रेंड कर रहा है।

स्रोत: Barchart

चार्ट में डॉलर इंडेक्स दिखाया गया है, जो यूरो और अन्य सभी आरक्षित मुद्राओं के खिलाफ अमेरिकी मुद्रा को मापता है, जो मार्च 2020 में 103.96 से घटकर 2021 की शुरुआत में 89.165 के निचले स्तर पर पहुंच गया। मार्च के अंत में 93.47 के स्तर तक रिकवरी के बाद, डॉलर जारी है अप्रैल में इसका नीचे की ओर चलन, पिछले सप्ताह 91 स्तर से नीचे बंद हुआ।

अमेरिकी महामारी वैश्विक महामारी के मद्देनजर उत्तेजना कार्यक्रमों में खरबों का वित्तपोषण करने के लिए छोड़ रही है। लब्बोलुआब यह है कि फेड, अमेरिकी सरकार और दुनिया भर में अन्य सरकारें मुद्रास्फीति के संकेतों की अनदेखी कर रही हैं।

एकोनोमेट्रिक्स - एक कला, विज्ञान नहीं

अगस्त 2020 में, फेड ने मुद्रास्फीति के लक्ष्य में 2% से "औसत" 2% तक गैर-सूक्ष्म बदलाव नहीं किया। जबकि पीपीआई और सीपीआई डेटा मुद्रास्फीति को बढ़ाने का संकेत देते हैं, फेड ने मौद्रिक नीति की नीति को जारी रखा है। कुछ एफओएमसी सदस्यों ने कहा है कि वे अपनी पूर्ण नीतियों को समाप्त करने के लिए कार्य करने से पहले "पूर्ण रोजगार" और वेतन वृद्धि देखने के लिए इंतजार कर रहे हैं। इस बीच, केंद्रीय बैंक की परियोजनाएं जो 2021 में यूएस जीडीपी 6.5% बढ़ेंगी। आर्थिक विकास दर और मौद्रिक और राजकोषीय नीति का मार्ग अभूतपूर्व है।

अनुभवजन्य विज्ञान के बजाय अर्थशास्त्र एक सामाजिक है। अर्थमिति व्यक्तिपरक है; सूत्र केवल उतने ही मूल्यवान हैं जितना कि इनपुट। फेड मानता है कि यह आवास के मुद्रास्फीति प्रभाव को आरक्षित कर सकता है, लेकिन यह विश्वास की एक छलांग हो सकती है। एक बार जब मुद्रास्फीति के दबाव बढ़ने लगे, तो वे वश में करने के लिए एक चुनौतीपूर्ण जानवर बन सकते हैं। कमोडिटी की कीमतें हमें बता रही हैं कि मुद्रास्फीति आ गई है। फेड और अमेरिकी सरकार वांछित परिणाम के बिना ब्याज दर बढ़ोतरी के साथ मुद्रास्फीति का पीछा करते हुए खुद को पा सकते हैं। मुद्रास्फीति या गतिरोध को हवा दी जा सकती है जो इतिहास में उच्चतम आवास स्तर को देखते हुए महामारी का मूल्य टैग है।

डेटा हेरफेर - साप्ताहिक पैसे की आपूर्ति आँकड़े गायब हो जाते हैं

अमेरिकी घाटा बढ़ रहा है। नवीनतम $ 2 + ट्रिलियन इंफ्रास्ट्रक्चर पुनर्निर्माण पैकेज की संभावना $ 30 ट्रिलियन स्तर से अधिक होगी। केंद्रीय बैंक की तरलता के पीछे धन की आपूर्ति जारी है।

पारदर्शिता के साथ फेड की प्रतिबद्धता पर सवाल उठाने वाले एक कदम में, केंद्रीय बैंक ने हाल ही में एम 1 और एम 2 साप्ताहिक धन आपूर्ति डेटा को अपडेट करना बंद कर दिया है और केवल इसे मासिक अपडेट करेगा। अमेरिकी कांग्रेस के सामने हालिया गवाही में, फेड चेयरमैन जेरोम पॉवेल ने दावा किया कि पैसा कोई फर्क नहीं पड़ता क्योंकि यह मुद्रास्फीति से संबंधित है। यदि मुद्रा का मूल्य मुद्रास्फीति के लिए अप्रासंगिक है, तो आर्थिक स्थिति किससे संबंधित है?

जॉन्स हॉपकिन्स यूनिवर्सिटी में एप्लाइड इकोनॉमिक्स के प्रोफेसर स्टीव हेंके ने हाल ही में कहा कि इस कदम से फेड में वर्ल्डव्यूज में एक महत्वपूर्ण बदलाव का प्रदर्शन होता है। हैंके ने कहा, "सिद्धांत रूप में, उन्हें नहीं लगता कि यह डेटा महत्वपूर्ण है। वे मूल रूप से मोनेटारिस्ट को दीप-सिक्स करना चाहते हैं और उन्हें किनारे तक धकेल देना चाहते हैं। वे मिल्टन फ्रीडमैन को एक बार और सभी के लिए दफन करना चाहते हैं और इसके साथ किया जा सकता है, और उनकी प्राथमिकता शायद उनके मठ के आंकड़ों की रिपोर्ट नहीं करना है। ”

बांड, स्टॉक, कमोडिटीज, डिजिटल मुद्राएं, पारंपरिक मुद्राएं, अचल संपत्ति, और अन्य संपत्ति की कीमतें चढ़ रही हैं। अमेरिकी अर्थव्यवस्था 6.5% या अधिक की दर से बढ़ रही है। चीन ने सिर्फ 18.3% की जीडीपी वृद्धि की सूचना दी। महंगाई के संकेत हर जगह हैं। फेड की अगली चाल क्या होगी? शायद मुद्रा स्फीति को फिर से परिभाषित करना स्थिति को खतरे में डालने का एक और तरीका होगा।

समय बताएगा कि क्या अर्थव्यवस्था को स्थिर करने का दृष्टिकोण केवल कोविद -19 के मूल्य टैग को बढ़ा रहा है। एक चट्टानी सड़क के लिए बाजार हो सकते हैं क्योंकि आने वाले महीनों में उच्च कीमतें उपभोक्ताओं को प्रभावित करती हैं। बाजार राजनीतिक और आर्थिक परिदृश्य को दर्शाते हैं। हम महंगाई की आग सुलगाने के साथ एक खतरनाक मोड़ पर हैं। बाजारों में सावधान रहें; अस्थिरता क्षितिज पर है। केंद्रीय बैंक और सरकारें उस समय से बाहर हो सकती हैं जब वे अंततः उन दबावों से निपटने का निर्णय लेते हैं जिन्हें वे वर्तमान में अनदेखा करना चाहते हैं।