सकारात्मक वैश्विक संकेतों के साथ-साथ उत्साहित आय और आर्थिक गतिविधियों के कारण निफ्टी नए सिरे से उच्च स्तर पर पहुंच गया

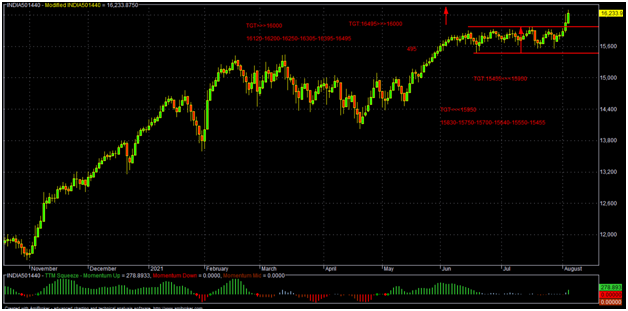

भारत का बेंचमार्क स्टॉक इंडेक्स निफ्टी 50 (एनएसईआई) सकारात्मक वैश्विक संकेतों के साथ-साथ उत्साहित आय और आर्थिक गतिविधियों पर 16289.05 के नए जीवनकाल के उच्च स्तर को बनाने के बाद बुधवार को 16258.80 (+0.79%) के आसपास बंद हुआ। निफ्टी 28 जुलाई को बने 15513.45 के हाल के निचले स्तर से उबर गया। इससे पहले निफ्टी इंडेक्स हैवीवेट रिलायंस इंडस्ट्रीज लिमिटेड (NS:RELI) और HDFC बैंक लिमिटेड (NS:HDBK) के कमजोर रिपोर्ट कार्ड पर फिसल गया था और डेल्टा (COVID) के बीच नकारात्मक वैश्विक संकेतों के साथ मिला था। स्पाइक्स और चीन के टेक टैंट्रम। वैश्विक मोर्चे पर, SPX-500 फ्यूचर ने COVID डेल्टा स्पाइक्स के बावजूद बिडेन के राजकोषीय प्रोत्साहन आशावाद ($ 4.5T) पर एक नया जीवनकाल ऊंचा किया।

स्थानीय स्तर पर, भारतीय बाजार की धारणा को बैंकों और वित्तीय कंपनियों जैसे एचडीएफसी (NS:HDFC) और एसबीआई (NS:SBI) द्वारा उत्साहित रिपोर्ट कार्ड द्वारा बढ़ावा दिया गया था, जिसमें कोई महत्वपूर्ण COVID तनाव (NPA) नहीं दिखा। /NPL), जो बाजार के लिए अज्ञात है। साथ ही, एचडीएफसी बैंक और आरआईएल का वास्तविक रिपोर्ट कार्ड मिलाजुला था और ये इंडेक्स हैवीवेट बरामद हुए, जिससे निफ्टी को भी मदद मिली। आईसीआईसीआई बैंक लिमिटेड (NS:ICBK), कोटक महिंद्रा बैंक लिमिटेड (NS:KTKM), और भारती एयरटेल लिमिटेड (NS:BRTI) द्वारा Q1FY22 रिपोर्ट कार्ड भी उम्मीद से अच्छा/बेहतर था।

इसके अलावा, निफ्टी को पीएमआई, जीएसटी और जुलाई के लिए ऑटो बिक्री के आंकड़ों से उत्साहित किया गया था। भारतीय बाजार की धारणा को भी एक बड़ी तीसरी COVID लहर की चिंता को कम करने में मदद मिली क्योंकि देश काम करने योग्य झुंड प्रतिरक्षा की ओर तेजी से आगे बढ़ रहा है; विभिन्न सीरो सर्वेक्षणों के अनुसार, लगभग 70% भारतीय आबादी में अब प्राकृतिक संक्रमण या कृत्रिम टीकाकरण के कारण COVID एंटीबॉडी हो सकती हैं।

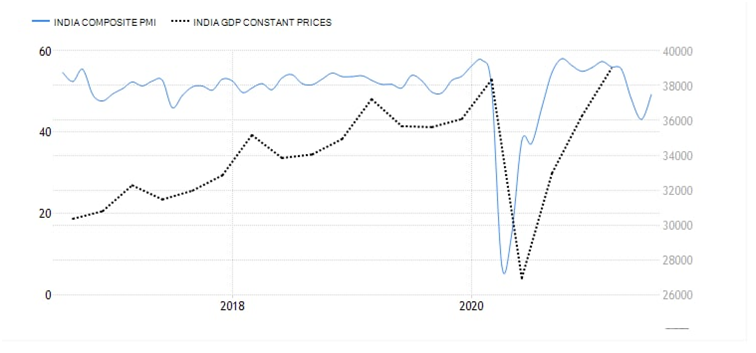

सोमवार (2 अगस्त) को, मार्किट के आंकड़ों से पता चला कि भारत का विनिर्माण पीएमआई जुलाई में 50.0 (बूम / बस्ट लाइन) से बढ़कर 55.3 हो गया, जो जून में 48.1 (संकुचन) दर्ज किया गया था और बाजार की उम्मीद 50.5 से ऊपर थी। नवीनतम विनिर्माण PMI रीडिंग ने अप्रैल'21 के बाद से इस क्षेत्र में सबसे मजबूत वृद्धि की ओर इशारा किया, क्योंकि देश अब रात के कर्फ्यू के समय और कुछ उपभोक्ता-सामना करने वाले सेवा उद्योगों जैसे शैक्षणिक संस्थानों और सिनेमा हॉल को छोड़कर लगभग 90% पूर्व-COVID स्तरों का संचालन कर रहा है। मल्टीप्लेक्स)।

मार्किट ने कहा कि आउटपुट, नए ऑर्डर, निर्यात, खरीद की संख्या और इनपुट स्टॉक सभी विस्तार क्षेत्र में लौट आए। इसी समय, रोजगार में मामूली वृद्धि हुई, नौकरी छूटने का 15 महीने का क्रम समाप्त हो गया। इसके अलावा, ऐतिहासिक मानकों से खरीद गतिविधि की वृद्धि ठोस थी। कीमतों के आंकड़ों से पता चलता है कि इनपुट लागत मुद्रास्फीति सात महीने के निचले स्तर पर आ गई, लेकिन यह अपने दीर्घकालिक औसत से ऊपर रही। नतीजतन, बिक्री मूल्य मुद्रास्फीति 2021 में अब तक के सबसे कमजोर स्तर पर पहुंच गई। अंत में, जून के 11 महीने के निचले स्तर से आत्मविश्वास मजबूत हुआ, लेकिन ऐतिहासिक रूप से कमजोर रहा क्योंकि कुछ कंपनियां महामारी के मार्ग के बारे में चिंतित थीं।

मार्किट टिप्पणियाँ:

“भारतीय विनिर्माण उद्योग को जून में देखे गए ब्लिप से उबरते हुए देखना उत्साहजनक है। उत्पादन में एक तिहाई से अधिक कंपनियों ने उत्पादन में मासिक विस्तार, नए व्यवसाय में एक पलटाव और कुछ स्थानीय COVID-19 प्रतिबंधों में ढील के बीच, एक मजबूत गति से वृद्धि हुई। क्या महामारी का प्रकोप जारी रहना चाहिए, हम कैलेंडर वर्ष 2021 के लिए औद्योगिक उत्पादन में 9.7% वार्षिक वृद्धि की उम्मीद करते हैं।

पीएमआई मैन्युफैक्चरिंग सेक्टर में रोजगार सृजन की सकारात्मक खबर भी लेकर आया। हालांकि मामूली, रोजगार में वृद्धि COVID-19 की शुरुआत के बाद पहली बार हुई थी। हालांकि, फर्मों की लागत का बोझ लगातार बढ़ रहा है, और अतिरिक्त क्षमता के संकेत अभी भी स्पष्ट हैं, यह कहना जल्दबाजी होगी कि आने वाले महीनों में इस तरह की प्रवृत्ति बनी रहेगी। नीति निर्माता इस बात का स्वागत करेंगे कि मुद्रास्फीति के दबाव कम होने लगे हैं। फर्मों ने सात महीने के लिए इनपुट लागत और आउटपुट शुल्क में सबसे धीमी वृद्धि का संकेत दिया। इसलिए, हम उम्मीद करते हैं कि आरबीआई अगस्त की बैठक में ब्याज दरों को अपरिवर्तित रखेगा क्योंकि यह विकास का समर्थन करना जारी रखता है।"

बुधवार को, मार्किट के आंकड़ों से पता चला कि भारत की सेवा पीएमआई संकुचन क्षेत्र (50.0 से नीचे) में अच्छी तरह से बनी हुई है, लेकिन जुलाई में बढ़कर 45.4 हो गई, जो जून में 41.2 थी, और बाजार की उम्मीद 49.0 से काफी कम थी। जुलाई रीडिंग ने सेवा क्षेत्र में संकुचन के तीसरे महीने की ओर इशारा किया, विशेष रूप से उपभोक्ता-सामना करने वाले सेवा उद्योग (होटल / रेस्तरां, शैक्षणिक संस्थान, यात्रा और पर्यटन, आदि) के लिए COVID प्रतिबंधों के कारण।

मार्किट ने कहा कि आउटपुट और नए ऑर्डर दोनों ही नरम दर से सिकुड़ते हैं, जबकि रोजगार लगातार आठवें महीने अनुबंधित होता है, हालांकि मध्यम गति से जो जून में देखी गई तुलना में धीमी थी। कीमत के मोर्चे पर, ईंधन, चिकित्सा उपकरण और कच्चे माल की कीमतों में तेजी से वृद्धि के कारण इनपुट लागत मुद्रास्फीति में तेजी आई। एक परिणाम के रूप में, बिक्री मूल्य मुद्रास्फीति वृद्धि के मौजूदा पांच महीने के क्रम में सबसे तेज गति से बढ़ी। आगे देखते हुए, COVID, मार्जिन और मुद्रास्फीति पर चिंताओं के कारण, व्यावसायिक भावना (सेवा क्षेत्र) एक वर्ष में पहली बार निराशावादी थी।

अंत में, भारत का समग्र PMI जुलाई में 49.2 पर मुद्रित हुआ, लगातार तीसरे महीने संकुचन क्षेत्र में बना रहा, लेकिन 50.0 के बूम/बस्ट रेड लाइन के ठीक नीचे; जून पढ़ना 43.1 था। जुलाई में भारत के सेवा क्षेत्र में काफी सुधार हुआ क्योंकि जून के बाद COVID लॉकडाउन में काफी हद तक ढील दी गई।

मार्किट टिप्पणियाँ:

"वर्तमान COVID-19 वातावरण सेवा क्षेत्र के प्रदर्शन पर भारी पड़ रहा है जो भारतीय अर्थव्यवस्था के लिए बहुत महत्वपूर्ण है। जुलाई के आंकड़े कुछ हद तक निराशाजनक थे, आने वाले नए व्यवसाय और उत्पादन में महीने के दौरान ठोस गिरावट आई, लेकिन कम से कम एक था संकुचन की दरों में मंदी। महामारी कब समाप्त होगी, इस बारे में अनिश्चितता, साथ ही मुद्रास्फीति के दबाव और वित्तीय परेशानियों के बारे में चिंताओं ने जुलाई में व्यापार विश्वास को कम कर दिया। सेवा प्रदाता एक वर्ष में पहली बार व्यावसायिक गतिविधि के दृष्टिकोण के प्रति निराशावादी थे। डाउनबीट आकलन और नए काम में चल रही गिरावट ने सेवा क्षेत्र में नौकरी के एक और दौर का कारण बना। सेवाओं के कमजोर प्रदर्शन ने विनिर्माण क्षेत्र में एक पलटाव की भरपाई की, जिससे निजी क्षेत्र की बिक्री, उत्पादन और रोजगार में और संकुचन हुआ। कमी की दरों में उल्लेखनीय रूप से कमी आई जून, हालांकि।"

कुल मिलाकर, भारतीय अर्थव्यवस्था, जो मुख्य रूप से सेवा-उन्मुख है, Q1FY22 में कम से कम क्रमिक रूप से (q/q) अनुबंध करती है, हालांकि Q1FY21 में निचले आधार के कारण, 'ब्लॉकबस्टर' वृद्धि हो सकती है। लेकिन पूरे वित्त वर्ष 22 के लिए, वास्तविक जीडीपी सपाट हो सकती है।

सारा ध्यान अब शायद आरबीआई पर है-चाहे वह ढुलमुल पकड़ हो या हड़बड़ी:

भारत का हेडलाइन सीपीआई अब 2021 (जून तक) में औसतन लगभग +0.53% क्रमिक रूप से बढ़ रहा है, जो 2020 में +0.48% और 2019 में +0.64% है। 2021 में, 12-महीने का वार्षिक CPI लगभग +6.00% हो सकता है, जो काफी अधिक है। आरबीआई का लक्ष्य +4.00% और आरबीआई का अनुमान +5.1% है। इसके अलावा, फेड दिसंबर'21 से क्यूई टेपरिंग के लिए जा सकता है और दिसंबर'22 से धीरे-धीरे दरों में बढ़ोतरी कर सकता है। इस प्रकार आरबीआई कुछ तेजतर्रार स्वर ले सकता है और H1CY 2023 के पहले के मार्गदर्शन / संकेत के खिलाफ H1CY 2023 में दरों में वृद्धि का संकेत दे सकता है।

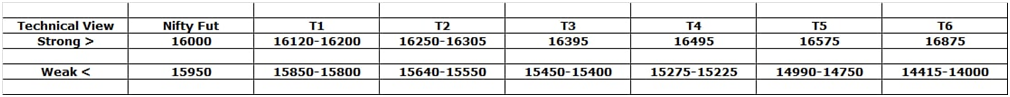

तकनीकी दृष्टिकोण: निफ्टी फ्यूचर

तकनीकी रूप से, कहानी जो भी हो, Nifty Futures को अब अगले चरण की रैलियों के लिए 16305 से अधिक जोनों को बनाए रखना है; अन्यथा निम्न स्तरों के अनुसार नीचे आ सकता है।