ईरान युद्ध का डर बना रहने से एशिया FX में नरमी

सारांश:

- पिछले 5 वर्षों में इंटेल एक मृत निवेश रहा है क्योंकि चिपमेकर छोटे प्रतिद्वंद्वियों के साथ प्रतिस्पर्धा करने के लिए संघर्ष करता है।

- इंटेल की नई दिशा में योग्यता है, लेकिन यह एक भारी निवेश प्रतिबद्धता है जो मार्जिन को वर्षों तक उदास रख सकती है।

- अधिकांश विश्लेषक प्रतीक्षा-और-देखें दृष्टिकोण अपनाने की सलाह दे रहे हैं और इंटेल के शेयर नहीं खरीदने की सलाह दे रहे हैं।

यू.एस. का सबसे बड़ा चिप निर्माता, Intel (NASDAQ:INTC) पिछले पांच वर्षों में एक मृत निवेश रहा है।

अपने साथियों के साथ सेमीकंडक्टर दिग्गज की तुलना करते हुए, स्पष्ट निष्कर्ष यह है कि निवेशकों ने कंपनी की विकास क्षमता में विश्वास खो दिया है जब सेमीकंडक्टर उद्योग में कई, बेहतर विकल्प उपलब्ध हैं।

पिछले पांच वर्षों के दौरान इंटेल के शेयरों में केवल 45% की वृद्धि हुई, यहां तक कि बेंचमार्क फिलाडेल्फिया सेमीकंडक्टर इंडेक्स (एसओएक्स) में भी इसी अवधि में 328% से अधिक की वृद्धि हुई। इस समय के दौरान, आईएनटीसी की निराशाजनक वृद्धि और उत्पादन गलत कदमों ने छोटे प्रतिस्पर्धियों को इस क्षेत्र में प्रमुख बाजार में प्रवेश करने की अनुमति दी, बाजार हिस्सेदारी का बड़ा हिस्सा हासिल किया क्योंकि वे ग्राहकों को अपने सबसे उन्नत चिप्स लाते रहे जबकि इंटेल वितरित करने में असमर्थ था।

NVIDIA (NASDAQ:NVDA), उदाहरण के लिए, पिछले पांच वर्षों में 1200% से अधिक की वृद्धि हुई है, जिससे इसका बाजार पूंजीकरण 549 बिलियन डॉलर तक बढ़ गया है, जो इंटेल के दोगुने से भी अधिक है।

उन्नत सूक्ष्म उपकरणों के शेयर (NASDAQ:AMD, एक कंपनी जो कुछ साल पहले संघर्ष कर रही थी, उसी अवधि के दौरान 15,00% से अधिक की वृद्धि हुई है।

इंटेल दुनिया के कंप्यूटरों और डेटा-केंद्रों को संचालित करने वाले परिष्कृत प्रोसेसर को डिजाइन करके $400 बिलियन से अधिक के चिपमेकिंग उद्योग के शीर्ष पर चढ़ गया था। और उन्होंने यह सब घर में किया।

लेकिन यह रणनीति तब उजागर हुई जब बहुत छोटे और कुशल चिप उत्पादकों ने अपने उत्पादों को एशिया को आउटसोर्स किया। पिछले एक दशक के दौरान, इंटेल अपने प्रतिस्पर्धियों से आगे चिप्स को बाजार में तेजी से लाने की अपनी क्षमता में सुधार करने में विफल रहा।

खराब प्रदर्शन को सुधारने के लिए रणनीतिक बदलाव

इस संकट से निपटने के लिए कंपनी के नए सीईओ पैट जेल्सिंगर एक महत्वाकांक्षी योजना लेकर आए। उनकी रणनीति, इन-हाउस उत्पादन और आउटसोर्सिंग का मिश्रण, वर्षों के खराब प्रदर्शन के बाद आती है जिसने प्रतियोगियों को इंटेल को पीछे छोड़ने की अनुमति दी।

मार्च में विश्लेषकों को अपनी योजना की रूपरेखा देते हुए, गेल्सिंगर ने कहा कि इंटेल अपने कुछ सबसे अत्याधुनिक प्रोसेसर का उत्पादन करने के लिए बाहरी निर्माताओं पर अधिक निर्भर करेगा, जो 2023 में शुरू होगा। उन्होंने दो नई चिप-निर्माण सुविधाओं के निर्माण के लिए $ 20 बिलियन के निवेश की भी घोषणा की। एरिज़ोना, जिसे इंटेल फाउंड्री सर्विसेज (IFS) कहा जाता है, जो अन्य कंपनियों द्वारा डिज़ाइन किए गए चिप्स बनाएगी।

ऐसा करने से, इंटेल का लक्ष्य दुनिया के सबसे बड़े क्लाउड-कंप्यूटिंग ग्राहकों, जैसे Amazon (NASDAQ:AMZN) और Microsoft (NASDAQ:MSFT) की सेवा और आपूर्ति करना है, जो अब डिजाइन कर रहे हैं। अपने स्वयं के अधिक प्रोसेसर और उन्हें बनाने के लिए सुविधाओं की आवश्यकता होती है। गेल्सिंगर के अनुसार, जो पहले VMware (NYSE:VMW) में सीईओ थे, यह हाइब्रिड मॉडल एक विजेता संयोजन है।

हाल ही में एक प्रस्तुति के दौरान, उन्होंने विश्लेषकों से कहा, "इंटेल वापस आ गया है। पुराना इंटेल नया इंटेल है।" उसने जोड़ा:

"हम बाजार में अग्रणी बनने जा रहे हैं और हम नए फाउंड्री ग्राहकों को संतुष्ट करने जा रहे हैं क्योंकि दुनिया को अधिक अर्धचालकों की आवश्यकता है और हम एक शक्तिशाली और सार्थक तरीके से उस अंतर में कदम रखने जा रहे हैं।"

यह बदलाव यह स्पष्ट करता है कि इंटेल एक बड़े बदलाव की अवधि में प्रवेश कर रहा है। लेकिन इस कदम में बहुत अनिश्चितता है।

कई विश्लेषकों का मानना है कि विकास को पुनर्जीवित करने की इंटेल की योजनाओं में योग्यता है, लेकिन अमेरिकी दिग्गज के लिए एशियाई प्रतिद्वंद्वियों के साथ प्रतिस्पर्धा करना बेहद मुश्किल होगा जो पहले से ही खेल से काफी आगे हैं।

सांस्कृतिक क्षय

ब्लूमबर्ग ने हाल ही में इंटेल के भविष्य के विश्लेषण में कहा कि कंपनी की दुर्दशा रातोंरात नहीं आई। यह एक दशक के गलत कदमों का परिणाम है - जिसमें स्मार्टफोन के लिए चिप्स में सेंध लगाने में विफलता शामिल है - और सांस्कृतिक क्षय जिसने कंपनी को गंभीर कमियों के लिए अंधा कर दिया।

ब्लूमबर्ग ने यह भी कहा:

"यह वैश्विक बदलाव का एक कार्य भी है जिसने Samsung Electronics Co. (KS:005930) (OTC:SSNLF) और Taiwan Semiconductor Manufacturing Co. (NYSE:TSM) जैसे एशियाई विनिर्माण दिग्गजों को जन्म दिया। ये कंपनियां तेजी से उद्योग के केंद्र में बैठती हैं, और यह उनके चिप्स हैं जो तेजी से सबसे उन्नत उपकरणों के "अंदर" अपना रास्ता खोज रहे हैं।

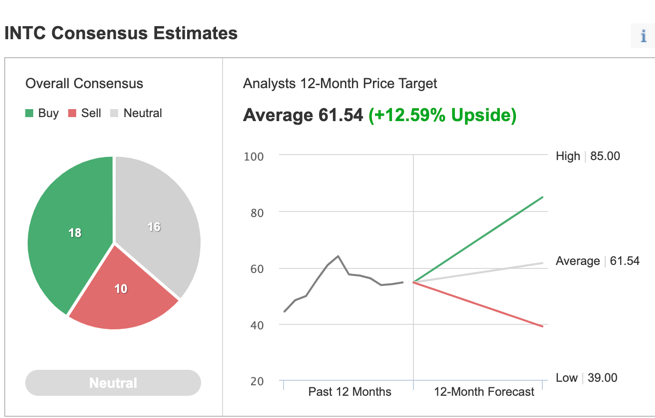

दूसरी ओर, विश्लेषक समुदाय इंटेल की भविष्य की संभावनाओं पर बंटा हुआ है। Investing.com द्वारा सर्वेक्षण किए गए 44 विश्लेषकों में से, समग्र सहमति तटस्थ है, जिसमें 18 सर्वेक्षणों ने स्टॉक को खरीद रेटिंग दी, 16 शेष तटस्थ और 10 ने बिक्री रेटिंग प्रदान की।

चार्ट: Investing.com

हाल के एक नोट में, गोल्डमैन सैक्स ने स्टॉक पर अपनी बिक्री रेटिंग को दोहराया, यह देखते हुए कि कंपनी के नए कारखानों के निर्माण के लिए $ 20 बिलियन मुक्त नकदी प्रवाह को नुकसान पहुंचा सकता है और प्रतिस्पर्धियों के साथ हितों का टकराव पैदा कर सकता है। जैसा कि गोल्डमैन ने CNBC.com द्वारा उद्धृत एक नोट में कहा था:

"भले ही आईएफएस को कोर इंटेल से अलग एक स्टैंड-अलोन व्यवसाय के रूप में स्थापित किया गया हो, हम मानते हैं कि कोर इंटेल के साथ प्रतिस्पर्धा करने वाले कई बड़े फैबलेस उपभोक्ता आईएफएस के साथ काम करने में संकोच करेंगे।"

चिप की कमी और भू-राजनीति

फिर भी, अगर कंपनी अपनी योजनाओं को क्रियान्वित करने में सफल हो सकती है, तो जमीन पर स्थितियां इंटेल के लिए काफी उर्वर हैं।

चिप निर्माण में अग्रणी बनने के लिए वैश्विक चिप की कमी और चीन के बड़े पैमाने पर निवेश ने उद्योग को भू-राजनीतिक संघर्ष का एक घटक बना दिया है। अमेरिकी राष्ट्रपति जोसेफ बिडेन ने इस साल की शुरुआत में एक कार्यकारी आदेश पर हस्ताक्षर किए, जिसमें अर्धचालक सहित प्रमुख आपूर्ति श्रृंखलाओं की 100-दिवसीय समीक्षा की आवश्यकता थी। उन्होंने यह भी कहा कि वह घरेलू चिप उद्योग को बढ़ावा देने की क्षमता में मदद करने के लिए 37 अरब डॉलर की फंडिंग की मांग करेंगे।

राजनीतिक और वित्तीय समर्थन के साथ, महामारी के बाद भी चिप्स की मांग मजबूत रहने की संभावना है, क्योंकि लोग स्मार्टफोन, गेम और कनेक्टेड डिवाइस पर अधिक खर्च करते हैं, जिसमें सभी को चिप्स की आवश्यकता होती है। ब्लूमबर्ग पोस्ट के अनुसार, चिप-भूखे कंपनियों को अगस्त में 21 सप्ताह तक अपने ऑर्डर भरने में लगने वाला समय, ऑटो उत्पादन को पंगु बनाने और इलेक्ट्रॉनिक्स उद्योग में विकास को रोके रखने का संकेत देता है।

एवरकोर आईएसआई विश्लेषक सीजे म्यूज ने हाल के एक नोट में कहा कि इंटेल सही चीजें कर रहा है और कह रहा है, लेकिन इस रोड मैप को क्रियान्वित करना चुनौतियों से भरा एक बहु-कान प्रक्रिया है। संग्रहालय ने निवेशकों को किनारे पर रहने की सलाह दी।

जेफरीज के विश्लेषक मार्क लिपासिस, जिनके पास स्टॉक पर होल्ड रेटिंग और $ 52 मूल्य लक्ष्य है, ने कहा कि इंटेल एक "शो मी" कहानी है, इस घोषणा के बाद कि यह 2025 में नेतृत्व हासिल करने की उम्मीद करता है।

"पिछले 5 वर्षों में अपने खराब ट्रांजिस्टर निष्पादन को देखते हुए, जिसके कारण 2018 में ट्रांजिस्टर नेतृत्व का नुकसान हुआ, हमें लगता है कि जब तक INTC इस योजना को पूरा नहीं करता है, तब तक निवेशकों को संदेह होगा," लिपासिस ने कहा।

निष्कर्ष

इंटेल कई निष्पादन जोखिमों से भरा दीर्घकालिक टर्नअराउंड प्ले है। निवेश करने के लिए अतिरिक्त नकदी वाले निवेशकों के पास अभी सेमीकंडक्टर उद्योग में बेहतर विकल्प हैं।

जहां तक इंटेल स्टॉक का संबंध है, किनारे पर रहना बेहतर है।