सुप्रीम कोर्ट में हार के बाद ट्रंप के टैरिफ 10% पर लागू हो गए हैं

यह लेख विशेष रूप से Investing.com के लिए लिखा गया था

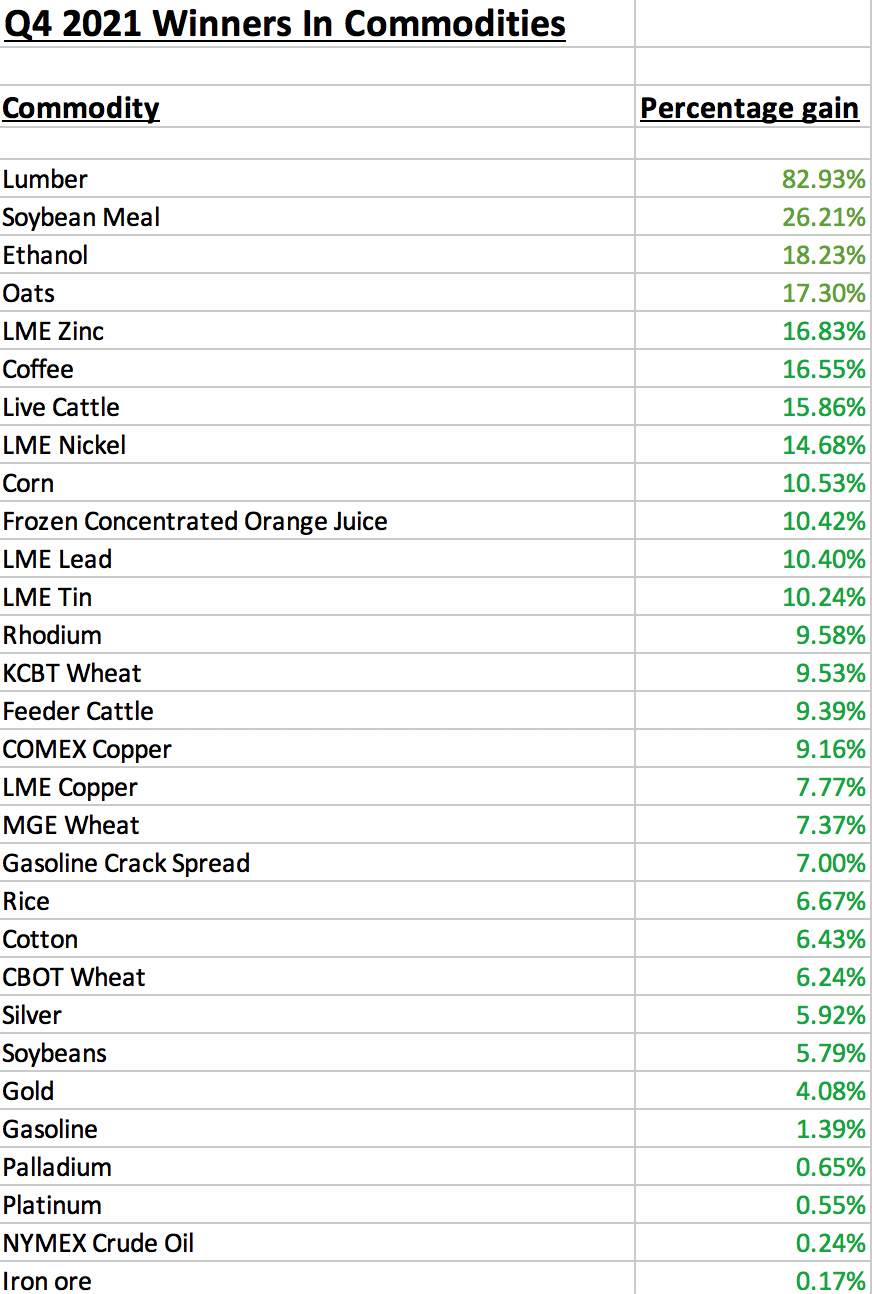

- Q4 में विजेता

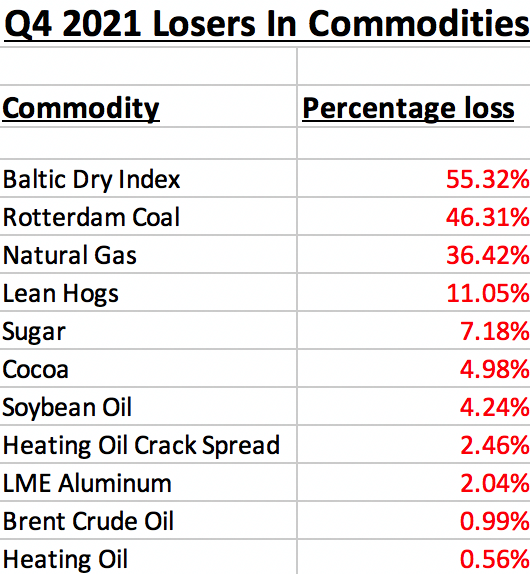

- 2021 की अंतिम तिमाही में हारने वाले

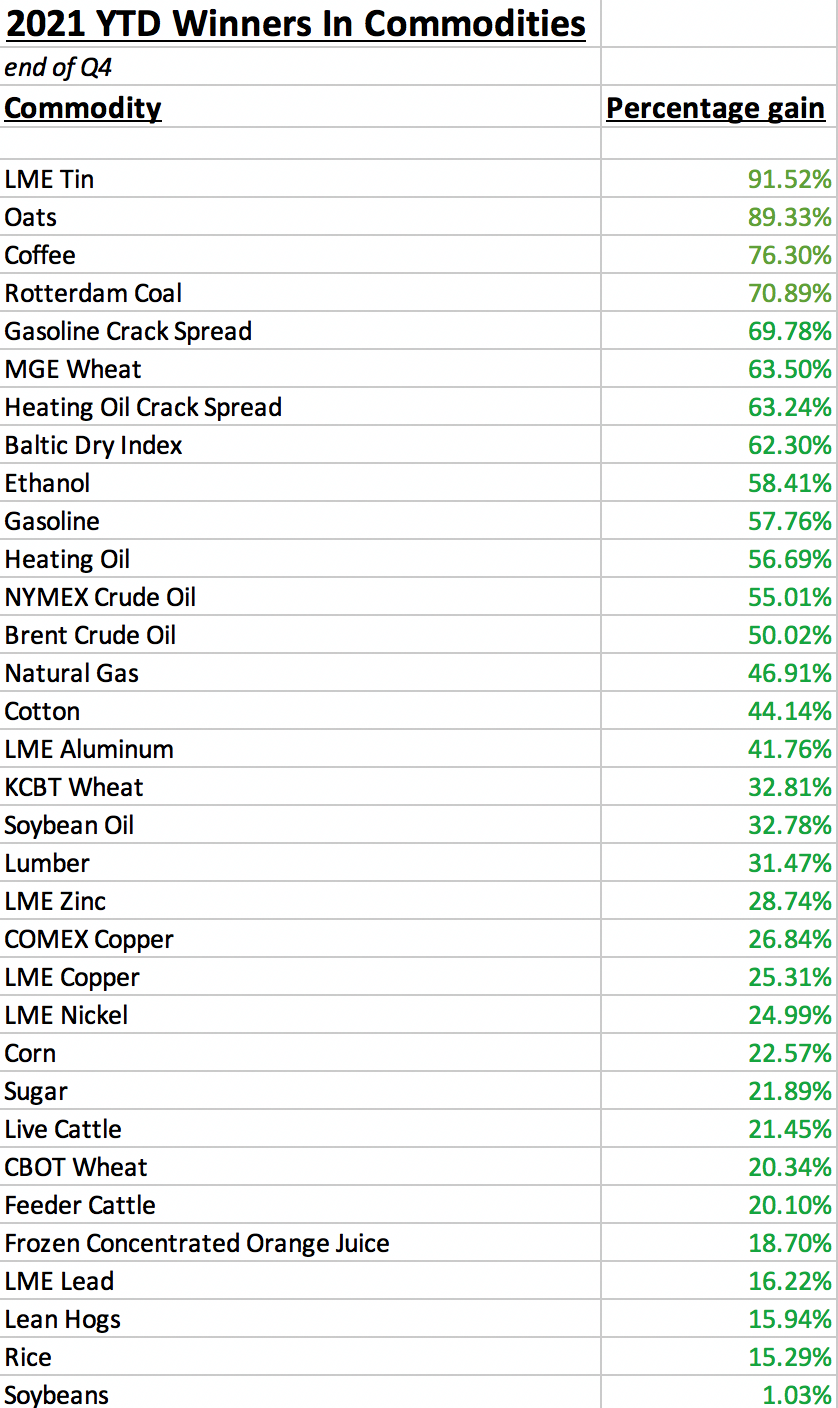

- 2020 के अंत से विजेता

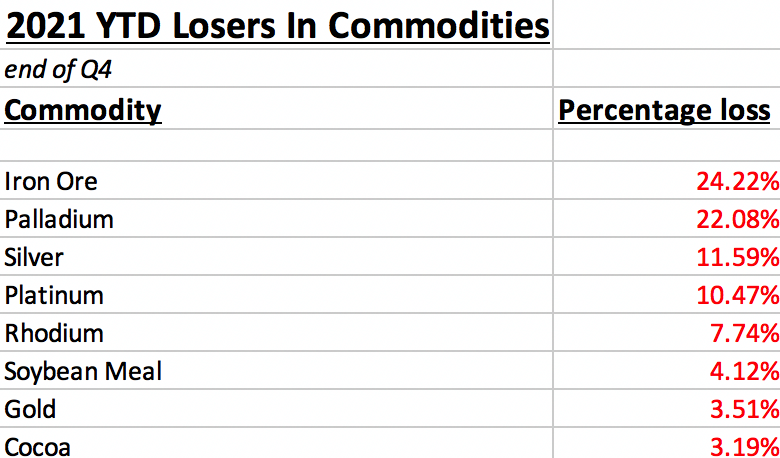

- 31 दिसंबर, 2021 को समाप्त हुए वर्ष में कुछ कमोडिटीज में गिरावट आई

- रैली के 3 कारण - 3 कारण यह 2022 में जारी रहेगा

वैश्विक महामारी ने 2020 में कमोडिटी की कीमतों को बहु-वर्ष के निचले स्तर पर धकेल दिया, 2021 में शानदार वापसी और रैलियों के लिए मंच तैयार किया। अधिकांश कमोडिटी की कीमतें पिछले सप्ताह समाप्त हुए वर्ष में बढ़ीं, लेकिन कुछ लैगार्ड्स में साल-दर-साल गिरावट आई। .

दुनिया भर में केंद्रीय बैंक की तरलता और सरकारी प्रोत्साहन कार्यक्रम जिसने वैश्विक अर्थव्यवस्था को स्थिर किया, ने कमोडिटी एसेट क्लास में एक बुलिश फ्यूज जलाया। यूएस फेड ने महामारी से संबंधित आपूर्ति श्रृंखला बाधाओं पर आर्थिक स्थिति को दोष देते हुए मुद्रास्फीति के दबावों को "अस्थायी" कहते हुए महीनों बिताए।

दिसंबर एफओएमसी की बैठक में, दुनिया के अग्रणी केंद्रीय बैंक ने अंततः तौलिया फेंक दिया और इस शब्द को सेवानिवृत्त कर दिया, यह दर्शाता है कि मुद्रास्फीति एक बढ़ती संरचनात्मक समस्या है जिसके लिए मौद्रिक नीति के लिए अधिक हॉकिश दृष्टिकोण की आवश्यकता है। कमोडिटी की कीमतों ने 2021 को केंद्रीय बैंक में चिल्लाते हुए बिताया जो आखिरकार अपनी अंतिम सभा में जाग गया। इस बीच, अर्थशास्त्री मोहम्मद एल एरियन ने हाल ही में "क्षणिक" को फेड के इतिहास में सबसे खराब कॉल कहा।

अधिकांश कमोडिटी की कीमतें 2021 में बढ़ीं और साल के अंत में तेजी के रुझान का प्रदर्शन जारी रखा। बाजारों में रुझान हमेशा आपका सबसे अच्छा दोस्त होता है, और संभवत: 2022 में जारी रहेगा।

Q4 में विजेता

प्रमुख कमोडिटीज में से 41 में से तीस ने 2021 की अंतिम तिमाही में लाभ अर्जित किया।

Source: Exchange Settlement Prices

गैर-तरल लकड़ी बाजार ने तीन महीनों में लगभग 83% की बढ़त के साथ बढ़त का मार्ग प्रशस्त किया। बारह कमोडिटीज ने Q4 में दोहरे अंकों का प्रतिशत लाभ दर्ज किया।

2021 की अंतिम तिमाही में हारने वाले

ग्यारह कमोडिटीज ने 30 सितंबर से 31 दिसंबर, 2021 तक घाटा दर्ज किया।

Source: Exchange Settlement Prices

बाल्टिक ड्राई इंडेक्स (BDI) जो माल ढुलाई दरों पर नज़र रखता है, वह सर्दियों के महीनों के दौरान शिपिंग के लिए गिर गया। हालांकि, बीडीआई 2021 में कई वर्षों में उच्चतम मूल्य पर पहुंच गया और अभी भी 31 दिसंबर को 2020 के अंत में कीमत से अधिक था।

46% से अधिक की गिरावट के साथ कोयला दूसरा सबसे खराब प्रदर्शन करने वाला था, लेकिन कोयले की कीमतें कम होने से पहले अक्टूबर में एक सर्वकालिक उच्च स्तर पर पहुंच गईं। नैचुरल गैस अक्टूबर में बढ़कर 6.466 डॉलर प्रति एमएमबीटीयू हो गया, जो फरवरी 2014 के बाद से सबसे अधिक कीमत है, जो इस तिमाही में 36% से अधिक गिरने और गिरने से पहले था।

विडंबना यह है कि कोको को छोड़कर, Q4 में गिरावट वाले सभी कमोडिटीज ने 2021 में लाभ अर्जित किया। ग्यारह में से दस ने वर्ष के लिए दोहरे अंकों का प्रतिशत लाभ पोस्ट किया।

2020 के अंत से विजेता

2021 में, 33 कमोडिटीज ने लाभ अर्जित किया, जबकि वर्ष के लिए केवल आठ हारे थे।

Source: Exchange Settlement Prices

एलएमई टिन और ओट्स आगे बढ़े। दोनों बाजार गैर-तरलता से ग्रस्त हैं, जो कीमतों में उतार-चढ़ाव को बढ़ाता है। 32 कमोडिटीज ने दोहरे अंकों का प्रतिशत लाभ पोस्ट किया, जिसमें तेरह वर्ष के लिए 50% से अधिक प्राप्त हुए।

31 दिसंबर, 2021 को खत्म हुए साल में कुछ कमोडिटीज में गिरावट

2020 के अंत के बाद से गिरे 8 कमोडिटीज में से 2021 में चार दोहरे अंकों में प्रतिशत हारे थे।

Source: Exchange Settlement Prices

लौह अयस्क सबसे अधिक हारे हुए थे, लेकिन 2020 में कीमतों में 72% से अधिक की वृद्धि हुई थी। कीमती धातुओं की कीमतों में गिरावट आई, पैलेडियम, सिल्वर, { 2021 में {8910|प्लैटिनम}}, रोडियम, और सोना, 2020 में सभी धातुओं ने प्रभावशाली बढ़त दर्ज की। सोयाबीन मील 2020 में 43% अधिक था, जबकि कोको पोस्ट किया गया था 2020 में मामूली 2.24% लाभ।

लब्बोलुआब यह है कि 2021 में कमोडिटी एसेट क्लास में मूल्य कार्रवाई अत्यधिक तेज थी। यूएस और यूके फ्यूचर्स और फॉरवर्ड एक्सचेंजों पर व्यापार करने वाले 29 प्रमुख और सबसे अधिक तरल कमोडिटीज का एक सम्मिश्रण Q4 में 4.73% अधिक और 26.79% अधिक था। 2021.

रैली के 3 कारण - 3 कारण यह 2022 में जारी रहेगा

- 2008 के वैश्विक वित्तीय संकट के बाद, केंद्रीय बैंकों और सरकारों ने अर्थव्यवस्था को स्थिर करने के लिए तरलता और प्रोत्साहन प्रदान किया। स्थिरीकरण उपकरण के कारण कमोडिटी रैली हुई जो 2011-2012 तक चली।

- जबकि 2020 की वैश्विक महामारी एक अलग घटना थी, उपकरण समान थे। एकमात्र अंतर तरलता ज्वार की लहर थी, और प्रोत्साहन सूनामी, 2008 और 2009 की तुलना में 2020 और 2021 में कहीं अधिक थी।

- अल्बर्ट आइंस्टीन ने कहा कि पागलपन एक ही काम को बार-बार कर रहा है और एक अलग परिणाम की उम्मीद कर रहा है। 2008 बनाम 2020 की तुलना के अलावा तीन कारक, 2022 में उच्च कमोडिटी कीमतों का समर्थन करते हैं:

2022 में मुद्रास्फीति एक स्पष्ट और वर्तमान खतरा बनी हुई है।

फेड ने 2022 में 0.90% फेड फंड दर और 2023 में 1.6% की दर का अनुमान लगाया है। भले ही मुद्रास्फीति कम हो जाए, आने वाले वर्ष के लिए ब्याज दरें नकारात्मक क्षेत्र में रहेंगी।

बाजारों में रुझान हमेशा आपका सबसे अच्छा दोस्त होता है। 2022 की शुरुआत में कच्चे माल के एसेट क्लास का ट्रेंड बुलिश बना हुआ है।

कमोडिटी की कीमतों में बढ़ोतरी एक बुलिश रिले रेस रही है, जिसमें एक कमोडिटी 2020 की शुरुआत के बाद से बुलिश टॉर्च को दूसरे को सौंप रही है। बुल मार्केट शायद ही कभी सीधी रेखा में चलते हैं, और सुधार क्रूर हो सकते हैं, जैसा कि हमने इस साल कई कमोडिटीज में देखा है। Lumber मई 2021 में प्रति 1,000 बोर्ड फ़ुट $1700 से गिरकर अगस्त में $500 से नीचे आ गया। इसी अवधि में Copper लगभग $4.90 से घटकर $4 हो गया। NYMEX कच्चा तेल अक्टूबर 2021 में $85 से गिरकर दिसंबर की शुरुआत में $63 प्रति बैरल से नीचे आ गया। कई अन्य कमोडिटीज में सुधार हुआ है, लेकिन कोई भी 2020 के निचले स्तर के करीब नहीं आया है।

मुझे उम्मीद है कि 2022 में परिसंपत्ति वर्ग में उच्च निम्न और उच्च ऊंचाई जारी रहेगी। कीमत की कमजोरी पर खरीदारी करना सबसे अच्छा तरीका होगा क्योंकि मुद्रास्फीति का दबाव जल्द ही दूर नहीं होगा।