Investing.com - बुधवार को, निवेशक सबसे महत्वपूर्ण डेटा में से एक का इंतजार कर रहे हैं जो फेडरल रिजर्व की ब्याज दर नीति के भविष्य को आकार देगा: मई के लिए उपभोक्ता मूल्य सूचकांक (CPI) डेटा।

मुद्रास्फीति रिपोर्ट 8:30 AM ET पर जारी होने वाली है, जो केंद्रीय बैंक के मौद्रिक नीति निर्णय से पहले दोपहर 2:00 बजे जारी की जाएगी। विशेषज्ञों के अनुमानों के अनुसार, रिपोर्ट में अप्रैल के लिए कीमतों में वार्षिक वृद्धि से मेल खाते हुए 3.4% की हेडलाइन मुद्रास्फीति दर दिखाने की उम्मीद है।

पिछले महीने उपभोक्ता कीमतों में 0.1% की वृद्धि होने की उम्मीद है, जो मासिक आधार पर अप्रैल में 0.3% की वृद्धि से धीमी है। यह अक्टूबर 2023 के बाद से सबसे छोटी मासिक वृद्धि भी होगी।

यदि आप यह समझना चाहते हैं कि मुद्रास्फीति डेटा और फेडरल रिजर्व के फैसले आपके निवेश को कैसे प्रभावित करते हैं, तो InvestingPro बाजार में उतार-चढ़ाव के बीच आपके स्टॉक निवेश को सफलतापूर्वक मार्गदर्शन करने के लिए विश्लेषणात्मक उपकरण और सटीक रिपोर्ट प्रदान करता है।

कोड PROINMPED का उपयोग करके इस लिंक के माध्यम से सदस्यता पर अतिरिक्त छूट प्राप्त करें।

बैंक ऑफ अमेरिका (NYSE:BAC) के अनुसार, ऊर्जा की गिरती कीमतों के कारण हेडलाइन CPI पर और अधिक दबाव पड़ने की संभावना है।

बैंक ऑफ अमेरिका के अर्थशास्त्रियों ने पिछले सप्ताह ग्राहकों को लिखे एक नोट में लिखा: "अप्रैल और मार्च में वृद्धि के बाद, गैसोलीन की कीमतों में कमी के कारण मई में मौसमी रूप से समायोजित आधार पर ऊर्जा की कीमतों में गिरावट आने की संभावना है। कच्चे तेल की कीमतों में गिरावट के साथ, निकट भविष्य में गैसोलीन की कीमतों में गिरावट जारी रहने की संभावना है।"

इन्वेस्टिंग सऊदी डेटा के अनुसार, खाद्य और ऊर्जा की अधिक अस्थिर लागतों को छोड़कर, कोर मुद्रास्फीति के लिए, मई में कीमतों में साल-दर-साल 3.5% की वृद्धि होने की उम्मीद है, जो अप्रैल में देखी गई 3.6% वार्षिक वृद्धि से थोड़ी धीमी है।

मई में कोर कीमतों में भी महीने-दर-महीने 0.3% की वृद्धि होने की उम्मीद है, जो अप्रैल में दर्ज की गई दर के समान है।

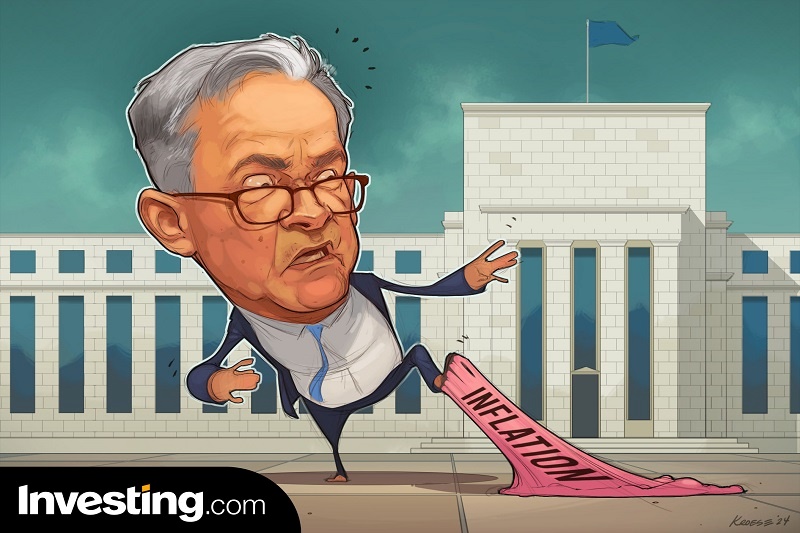

मुद्रास्फीति सही दिशा में बढ़ रही है

आश्रय और बीमा और चिकित्सा देखभाल जैसी आवश्यक सेवाओं की बढ़ती लागतों के कारण कोर मुद्रास्फीति काफी अधिक बनी हुई है। लेकिन बैंक ऑफ अमेरिका को उम्मीद है कि ये श्रेणियां "धीमी" होंगी।

स्टीफन जूनो और माइकल गैपेन ने कहा, "घर से बाहर रहने की जगह की कीमतों में वृद्धि के कारण इस महीने आश्रय मुद्रास्फीति थोड़ी मजबूत होने की संभावना है।" "हालांकि, आश्रय को छोड़कर मुख्य सेवाओं में कुछ नरमी आने की उम्मीद है, जबकि हमारी उम्मीद है कि कई सेवा श्रेणियों में वृद्धि कम होगी।"

समय के साथ, अर्थशास्त्रियों ने कहा कि उन्हें "मुख्य सेवाओं की मुद्रास्फीति में स्पष्ट प्रगति देखने की उम्मीद है," कार बीमा की कीमतों, किराए और मालिकों के बराबर किराए में गिरावट के कारण। मालिकों के बराबर किराया वह काल्पनिक किराया है जो एक घर का मालिक उसी संपत्ति के लिए चुकाएगा।

जेन हेट्ज़ियस के नेतृत्व में गोल्डमैन सैक्स (NYSE:GS) टीम ने सहमति व्यक्त की कि इस वर्ष मुद्रास्फीति में और मंदी आएगी, "ऑटो, किराये के आवास और श्रम बाजारों में पुनर्संतुलन" का हवाला देते हुए।

गोल्डमैन सैक्स (NYSE: GS) को दिसंबर 2024 में वार्षिक कोर CPI मुद्रास्फीति 3.5% और कोर व्यक्तिगत उपभोग व्यय (PCE) मुद्रास्फीति 2.8% रहने की उम्मीद है।

कटौती करनी है या नहीं?

मुद्रास्फीति फेडरल रिजर्व के 2% वार्षिक लक्ष्य से ऊपर बनी हुई है। हालाँकि यह CPI रिपोर्ट आगामी फेड निर्णय को महत्वपूर्ण रूप से प्रभावित नहीं करेगी, लेकिन इसकी समयबद्धता ने शायद इसके जारी होने पर अधिक ध्यान आकर्षित किया है।

फेड अधिकारियों ने 2% के मार्ग को "उबड़-खाबड़" बताया है, जबकि हाल के आर्थिक आंकड़ों ने फेड के "लंबे समय तक उच्च दर" कथन को बढ़ावा दिया है।

शुक्रवार को, श्रम विभाग के आंकड़ों से पता चला कि पिछले महीने नौकरी बाजार में 272,000 गैर-कृषि नौकरियाँ जुड़ीं, जो अर्थशास्त्रियों द्वारा अपेक्षित 182,000 नौकरियों से बहुत अधिक है। वेतन भी अनुमान से अधिक 4.1% रहा, हालाँकि बेरोजगारी दर 3.9% से थोड़ी बढ़कर 4% हो गई।

उल्लेखनीय रूप से, फेड का पसंदीदा मुद्रास्फीति गेज, कोर पीसीई इंडेक्स, काफी ऊंचा बना हुआ है। कोर पीसीई इंडेक्स में वार्षिक परिवर्तन, जिस पर फेड की पैनी नजर है, अप्रैल में 2.8% पर स्थिर रहा, जो मार्च के बराबर है।

बैंक ऑफ अमेरिका ने कहा, "अगर रिपोर्ट हमारी उम्मीदों से मेल खाती है, तो हम अपना पूर्वानुमान बनाए रखेंगे कि फेड इस साल दिसंबर में एक बार दरों में कटौती करेगा।"

विश्लेषकों ने कहा, "हमें यह संभावना नहीं दिखती कि आने वाले महीनों में मुद्रास्फीति के आंकड़े इतने कमजोर होंगे कि फेड दिसंबर से पहले दरों में कटौती कर सके।"

ब्लूमबर्ग के आंकड़ों के अनुसार, निवेशक अब 2024 में एक से दो 25 आधार अंकों की दर कटौती की उम्मीद कर रहे हैं, जो साल की शुरुआत में अपेक्षित छह कटौती से कम है।