US-ईरान विवाद की चिंता से तेल 1% चढ़ा

- अमेरिकी शेयर बाजार में सुधार हो रहा है और कुछ समय तक ऐसा जारी रह सकता है

- बढ़ती राजकोषीय पैदावार और चीन के रियल एस्टेट मुद्दे मजबूत प्रतिकूल परिस्थितियां हैं

- इस पृष्ठभूमि में, बाजार की नजर इस सप्ताह जैक्सन होल में जेरोम पॉवेल के भाषण पर है

अमेरिकी शेयर बाजार में प्रतिकूल परिस्थितियों का संयोजन इतनी जोर से 'सुधार' चिल्ला रहा है कि, दिलचस्प बात यह है कि इस तरह के कदम को घटित होने से रोकने वाला एकमात्र कारक यह तथ्य हो सकता है कि जब कोई स्थिति अत्यधिक स्पष्ट लगती है तो बाजार अक्सर उम्मीदों पर खरा नहीं उतरता है।

चीन में कभी न ख़त्म होने वाला संपत्ति संकट नए चिंताजनक घटनाक्रमों तक पहुँच रहा है, जो 16 वर्षों में उच्चतम 10-वर्षीय राजकोषीय दर है, फिर भी उग्र फेड जैक्सन होल संगोष्ठी में जा रहा है। , अगस्त की मौसमी स्थिति, और एसएंडपी 500 तकनीकी चार्ट पर संभावित डबल-टॉप गठन, जोखिम 2023 की शुरुआत के बाद से उच्चतम स्तरों में से एक पर है।

जैसा कि तावी कोस्टा ने बताया है, NYSE कंपोजिट में FANG स्टॉक जोड़ते समय डबल-टॉप पैटर्न अधिक स्पष्ट होता है।

Source: Tavi Costa

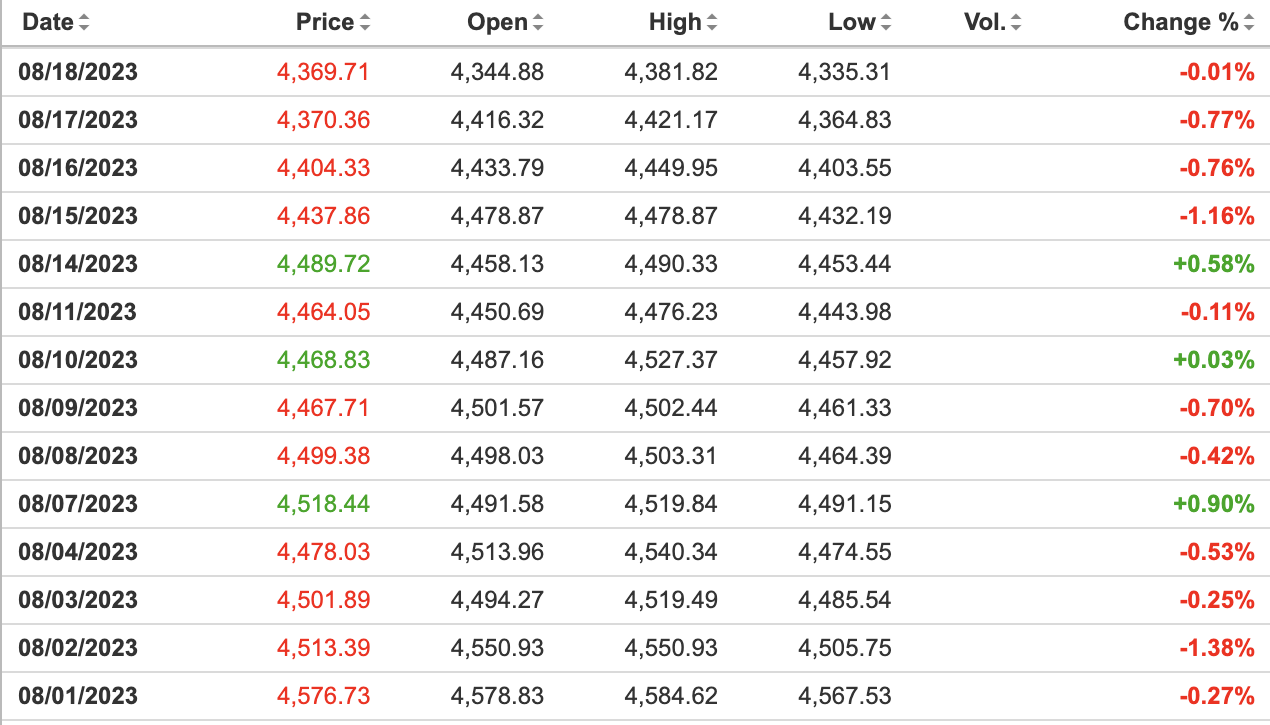

वास्तव में, S&P 500 ने अगस्त के 14 बाजार दिनों में से 11 में अपनी बढ़त खो दी है, जो इस महीने के लिए लगभग 4.8% कम है, जो दर्शाता है कि अत्यधिक अपेक्षित सुधार पहले से ही चल रहा है।

Source: Investing.com

परिणामस्वरूप, बड़ी संख्या में विश्लेषक इस साल की शेयर बाजार रैली के स्वास्थ्य के बारे में चिंतित हो रहे हैं:

यूरोपीय इक्विटी रणनीति के प्रमुख इमैनुएल काउ ने पिछले सप्ताह कहा, "बाजार एकदम तूफान की चपेट में आ रहा है।"

इसी तरह, इंडिपेंडेंट स्ट्रैटेजी के अध्यक्ष डेविड रोश ने पिछले हफ्ते एनबीसी को बताया:

"मुझे लगता है कि बाज़ारों में गिरावट अभी भी इन स्तरों पर बहुत बड़ी है, और इसकी कोई कीमत नहीं है,"

लेकिन अल्पकालिक विपरीत परिस्थितियों के बावजूद, बड़ी तस्वीर के लिहाज से, अर्थव्यवस्था प्रभावशाली लचीलापन दिखाती है। मॉर्गन स्टेनली अर्थशास्त्री एलेन ज़ेंटनर ने पिछले सप्ताह निवेशकों को एक नोट में लिखा था:

“हमने पिछले साल की शुरुआत से ही सॉफ्ट लैंडिंग के लिए अपनी सहमति से बाहर की कॉल को बरकरार रखा है। डेटा हमारी दिशा में आगे बढ़ रहा है, हमारा दृष्टिकोण केवल मजबूत हुआ है, और सॉफ्ट लैंडिंग आम सहमति बन गई है।

आइए आसन्न सुधार की संभावित गहराई का मूल्यांकन करने के लिए बाजार में वर्तमान में चल रहे कारकों पर एक नजर डालें और क्या यह खरीदारी का अवसर प्रदान कर सकता है।

चीन समस्या

एवरग्रांडे का पतन 2021 में शुरू हुआ जब चीन की सरकार ने अत्यधिक उधारी को नियंत्रित करने और संपत्ति बाजार को ठंडा करने के लिए सख्त कदम उठाए, जिससे डेवलपर्स को एक प्रमुख फंडिंग स्रोत से वंचित कर दिया गया। 300 अरब डॉलर के कर्ज के साथ, एवरग्रांडे अपने दायित्वों को पूरा करने के लिए पर्याप्त नकदी उत्पन्न नहीं कर सका, जिसके परिणामस्वरूप दिसंबर 2021 में एक डिफ़ॉल्ट हुआ जिससे बाजार में दहशत फैल गई। इससे चूक की एक श्रृंखला शुरू हो गई, जिससे चीन का रियल एस्टेट बाजार अस्थिर हो गया, कई परियोजनाओं पर निर्माण रुक गया और पूर्व-बिक्री खरीदारों को वित्तीय संकट में छोड़ दिया गया।

अब, एवरग्रांडे, जो कभी रियल एस्टेट की दिग्गज कंपनी थी, ने अमेरिकी दिवालियापन संरक्षण की मांग की है, जिससे एशियाई बाजारों में चिंता पैदा हो गई है और वैश्विक वित्तीय प्रणाली को झटका लगा है। इस संकट के व्यापक प्रभाव हैं, जिससे चीन के रियल एस्टेट उद्योग में उथल-पुथल मच गई है और दुनिया की दूसरी सबसे बड़ी अर्थव्यवस्था में अनिश्चितताएं बढ़ गई हैं।

निवेशक करीब से देख रहे हैं क्योंकि लगभग 300,000 लोगों को रोजगार देने वाली कंपनी कंट्री गार्डन दो ऋण भुगतान से चूक गई है और ऋण प्रबंधन रणनीतियों की खोज कर रही है।

चीन की अर्थव्यवस्था काफी हद तक रियल एस्टेट पर निर्भर है, जो इसकी आर्थिक गतिविधियों में 30% तक का योगदान देता है, और दो-तिहाई से अधिक घरेलू संपत्ति इस क्षेत्र से जुड़ी हुई है। हालाँकि, पिछले तीन वर्षों में चीन के लगातार 'शून्य सीओवीआईडी' प्रतिबंधों ने आर्थिक विकास में बाधा उत्पन्न की है, जिससे उच्च बेरोजगारी और गिरते संपत्ति मूल्यों के कारण उपभोक्ताओं में नए घर खरीदने में झिझक पैदा हुई है।

उस प्रवृत्ति का मुकाबला करने के लिए, पीपुल्स बैंक ऑफ चाइना ने पिछले सप्ताह बाजारों को आश्चर्यचकित करते हुए अपनी लघु और मध्यम अवधि की उधार दरों को कम कर दिया। हालाँकि, निवेशक अधिक सटीक रूप से केंद्रित राजकोषीय कार्रवाइयों के कार्यान्वयन का आग्रह कर रहे हैं, जो दर्शाता है कि दुनिया की दूसरी सबसे बड़ी अर्थव्यवस्था में जोखिम अधिक बने हुए हैं।

नजर रखने योग्य बातें:

- चीन में गहरी मंदी के कारण वैश्विक बाजारों पर असर पड़ने की संभावना है, जिससे दुनिया भर के विभिन्न क्षेत्रों में दीर्घकालिक आर्थिक गतिविधियां धीमी हो जाएंगी।

- इस समय निवेशकों को जिस मुख्य बात पर अपनी नजर रखनी चाहिए वह इस संकट से आने वाले जोखिम हैं। दूसरा झटका लगने से पूरे बाजार में भूचाल आ जाएगा, जिससे वैश्विक बाजार में और गिरावट आएगी।

- चीन की दरें युआन पर बड़ा प्रभाव डाल सकती हैं, जिससे देश के आर्थिक मैट्रिक्स में महत्वपूर्ण बदलाव आ सकते हैं।

- यह एक ऐसी घटना है जिसके दीर्घकालिक परिणाम होंगे, जो S&P 500 कंपनियों की कमाई को महत्वपूर्ण रूप से प्रभावित करेगा।

10 साल की ट्रेजरी दर 16 साल के उच्चतम स्तर पर पहुंच गई

गुरुवार को, 10-वर्षीय ट्रेजरी उपज 2007 के बाद से अपने उच्चतम स्तर पर पहुंच गई। इसने अप्रैल में वर्ष के सबसे निचले बिंदु से एक महत्वपूर्ण छलांग लगाई, जो 3.68% थी।

पैदावार में बढ़ोतरी ने कई कारणों से 2023 में शेयर बाजार के मजबूत प्रदर्शन पर संदेह पैदा कर दिया है।

सबसे पहले, ऊंची दरों का मतलब है कि बाजार लंबी अवधि के लिए ऊंची तस्वीर में मूल्य निर्धारण कर रहा है। कुछ सप्ताह पहले तक, वॉल स्ट्रीट इस बात को लेकर अत्यधिक आश्वस्त था कि फेडरल रिजर्व अपनी दर-वृद्धि की रणनीति के अंत के करीब है, कई अर्थशास्त्रियों का मानना है कि यह कदम संयुक्त राज्य अमेरिका को मंदी में धकेल सकता है। हालाँकि, मजबूत आर्थिक संकेतकों की एक श्रृंखला ने इन धारणाओं पर प्रश्नचिह्न लगा दिया है।

हालाँकि, अमेरिकी अर्थव्यवस्था उल्लेखनीय रूप से मजबूत साबित हुई है, अटलांटा फेड ने तीसरी तिमाही के लिए 5.8% की वार्षिक वृद्धि दर का अनुमान लगाया है। बेरोज़गारी निम्न स्तर पर बनी हुई है, और उपभोक्ता खर्च में मजबूती का प्रदर्शन जारी है।

“वृद्धि के पीछे का कारण अमेरिकी घरेलू मांग पर मजबूत डेटा है। मिनट्स (फेड की जुलाई की बैठक से, बुधवार को जारी) वास्तव में पुराने लग रहे हैं, वे अमेरिकी अर्थव्यवस्था में क्रमिक मंदी के बारे में बात कर रहे हैं, लेकिन जब आप आंकड़ों को देखते हैं, तो हम मंदी में भी नहीं हैं, ”प्रमुख सैमी चार ने कहा लोम्बार्ड ओडिएर में अर्थशास्त्री।

इसके अलावा, वैश्विक बांड बाजार में बदलाव (जैसा कि 2 सप्ताह पहले मेरे लेख में बताया गया है), जैसे कि बैंक ऑफ जापान के उपज वक्र नियंत्रण कार्यक्रम का अंत और अमेरिकी दीर्घकालिक सरकारी विदेशी मुद्रा जारीकर्ता डिफ़ॉल्ट रेटिंग का डाउनग्रेड। अमेरिकी खजाने पर बिकवाली का और दबाव बढ़ रहा है।

अमेरिकी उपभोक्ताओं के लिए जो अमेरिकी अर्थव्यवस्था को चलाते हैं, 10 साल की उच्च ट्रेजरी उपज कार ऋण, क्रेडिट कार्ड ब्याज दरों और यहां तक कि छात्र ऋण के लिए खर्चों में वृद्धि का अनुवाद करती है। इसके अलावा, इसके परिणामस्वरूप बंधक दरें अधिक महंगी हो जाती हैं। इस सप्ताह, अमेरिकी बंधक दरें 21 वर्षों में अपने उच्चतम बिंदु पर पहुंच गईं, जिससे घर खरीदने की क्षमता में गिरावट आई, जो अब कई दशकों में अपने सबसे निचले स्तर पर है।

अब विश्लेषकों का मानना है कि आने वाले महीनों में 10-वर्ष संभावित रूप से 5% तक पहुंच सकता है। डेटाट्रैक रिसर्च के सह-संस्थापक निकोलस कोलास ने हाल ही में कहा था कि 10-वर्षीय ट्रेजरी उपज "आसानी से" 4.5% -5% तक पहुंच सकती है। इसी तरह, डैम्प्ड स्प्रिंग्स के सीईओ एंडी कॉन्स्टन ने पिछले हफ्ते एनबीसी को बताया कि उन्हें लगता है कि पैदावार आसानी से 4.5% तक पहुंच जाएगी।

नजर रखने योग्य बातें:

- इतनी अधिक पैदावार के साथ, निवेशकों के पास राजकोष पर जोखिम के बिना पर्याप्त लाभ लॉक करने का विकल्प होता है, जिससे शेयर बाजार में और अधिक दर्द हो सकता है क्योंकि निवेशक कम जोखिम वाले माहौल में आते हैं।

- बांड बाजार ने ऐतिहासिक रूप से शेयर बाजार की दिशा बताने में मदद की है। यदि पैदावार फिर से कम होने लगती है, तो यह इंगित करता है कि बाजार अधिक जोखिम वाले माहौल में स्थानांतरित हो रहा है।

- इसके विपरीत, यदि पैदावार बढ़ती रहती है, तो वर्तमान S&P 500 का मूल्यांकन बहुत बढ़ा हुआ दिखेगा।

- यदि वास्तविक दरें ऊंची बनी रहीं तो कई क्षेत्रों को नुकसान होगा, खासकर वे क्षेत्र जो ऋण पर निर्भर हैं, यानी रियल एस्टेट और खुदरा क्षेत्र।

क्या जे. पॉव बचाव के लिए आएंगे?

दो बाज़ार घटनाएँ संभावित रूप से अमेरिकी बाज़ार के लिए इसे बना या बिगाड़ सकती हैं। पहला इस सप्ताह शुक्रवार को जैक्सन होल संगोष्ठी में जेरोम पॉवेल का भाषण है।

जब जेपीओ ने अपने पिछले वर्ष के भाषण के दौरान फेड लेजर को मुद्रास्फीति पर केंद्रित रखने की कसम खाई थी, तब से अमेरिकी व्यापक आर्थिक पृष्ठभूमि में काफी बदलाव आया है।

तब से, मुद्रास्फीति में दो-तिहाई की गिरावट आई है, जबकि अर्थव्यवस्था का विस्तार जारी है, और बेरोजगारी दर लगभग रिकॉर्ड निचले स्तर पर बनी हुई है। ऐसा प्रतीत होता है कि फ़ेडरल रिज़र्व मूल्य वृद्धि को अपनी लक्षित 2% वार्षिक दर की ओर सफलतापूर्वक ले जा रहा है।

यह उपलब्धि उच्च ब्याज दरों और इसकी बैलेंस शीट में कमी के संयोजन के माध्यम से आती है, यह सब "दुर्भाग्यपूर्ण लागतों" को दरकिनार करते हुए है जिसके बारे में पॉवेल ने पिछले साल अपने भाषण में आगाह किया था।

हालाँकि, मुद्रास्फीति अभी भी फेड के लक्ष्य से काफी ऊपर है, आगे की राह अनिश्चित और काफी जोखिमों से भरी हुई है।

बढ़ती हुई आर्थिक चुनौतियाँ क्षितिज पर हैं क्योंकि बढ़ी हुई ब्याज दरों का प्रभाव प्रभावी होना शुरू हो गया है। इसके अलावा, मुद्रास्फीति फेड के वांछित लक्ष्य से काफी ऊपर के स्तर पर स्थिर होती दिख रही है।

फेडरल रिजर्व ने स्पष्ट अग्रिम मार्गदर्शन को छोड़ दिया है और डेटा पर अपनी निर्भरता पर जोर दिया है, जबकि आर्थिक डेटा स्वयं व्याख्या करने के लिए तेजी से जटिल और चुनौतीपूर्ण होता जा रहा है।

नजर रखने योग्य बातें:

- ट्रेजरी बाज़ार में लंबे समय के लिए उच्च मूल्य निर्धारण परिदृश्य के साथ, यह पॉवेल पर निर्भर है कि वह उस धारणा को मान्य करे या त्याग दे।

- फेड की कुर्सी के लिए शब्दों के आशावादी चयन को आसानी से जोखिम के संकेत के रूप में समझा जा सकता है, जिससे बांड और शेयर बाजार दोनों में बदलाव आएगा।

- हालाँकि, एक उग्र स्वर शेयरों को गहन सुधार के लिए आवश्यक अंतिम धक्का दे सकता है, जिससे बाजार में गिरावट आ सकती है।

बॉटम लाइन

हालाँकि बाज़ार स्वस्थ अल्पकालिक सुधार से अधिक के लिए तैयार दिखता है, मेरा विचार है कि बड़ी तस्वीर के अनुसार, इनमें से कोई भी कारक पिछले साल के निचले स्तर की पुनरावृत्ति का संकेत नहीं देता है।

जब तक कोई बड़ी घटना नहीं घटती - जैसे कि चीनी संपत्ति संकट का गहरा होना या फेड की ओर से बहुत आक्रामक मोड़ - सबसे अधिक संभावना यह है कि एस एंड पी 500 4000 के भीतर रहेगा, जिसमें काफी समय तक महत्वपूर्ण पार्श्व कार्रवाई होगी।

इस पृष्ठभूमि में, निवेशकों को जोखिमों से बचाव पर विचार करने और उसके अनुसार ट्रेडिंग रणनीतियों को संरेखित करने की सलाह दी जाती है।

ऐसे कई मौके आए जब बाजार में पूरी तरह से आशावादी होने का फायदा इस साल मिला। हालाँकि यह उनमें से एक और साबित हो सकता है, जोखिम अन्यथा संकेत देते हैं।

***

अस्वीकरण: यह लेख केवल सूचनात्मक उद्देश्यों के लिए लिखा गया है; यह निवेश के लिए कोई आग्रह, प्रस्ताव, सलाह, परामर्श या सिफ़ारिश नहीं करता है और न ही इसका किसी भी तरह से संपत्ति की खरीद को प्रोत्साहित करने का इरादा है। कृपया ध्यान दें कि किसी भी प्रकार की संपत्ति का मूल्यांकन कई दृष्टिकोणों से किया जाता है और इसमें उच्च जोखिम होता है। इसलिए, प्रत्येक निवेश निर्णय और उससे जुड़े जोखिम निवेशक की जिम्मेदारी हैं।