ईरान युद्ध बढ़ने से डॉलर में हफ़्ते में भारी बढ़त की उम्मीद; पेरोल बाद में आएंगे

- फेडरल रिजर्व ने बुधवार को ब्याज दरों में बढ़ोतरी का अभियान रोक दिया, लेकिन आगे और सख्ती की संभावना का संकेत दिया।

- ऊर्जा और खाद्य पदार्थों की बढ़ती कीमतों से फेड के लिए मुद्रास्फीति को अपने 2% लक्ष्य तक वापस लाना कठिन हो जाएगा।

- ऐसे में, बाजार को 2024 में और भी अधिक दरों में बढ़ोतरी की संभावना के लिए तैयार रहने की जरूरत है।

बाज़ार में मदद की तलाश में हैं? इन्वेस्टिंगप्रो के सदस्यों को किसी भी माहौल में काम करने के लिए विशेष विचार और मार्गदर्शन मिलता है। और अधिक जानें "

फेडरल रिजर्व ने बुधवार को व्यापक रूप से अपेक्षित फैसले में अपनी बेंचमार्क ब्याज दर को अपरिवर्तित रखा और आक्रामक स्वर में कहा क्योंकि केंद्रीय बैंक की मुद्रास्फीति के खिलाफ चल रही लड़ाई अभी खत्म नहीं हुई है।

एफओएमसी अधिकारियों ने कहा कि वे अभी भी इस साल के अंत से पहले एक और 25 आधार अंक दर बढ़ोतरी की उम्मीद कर रहे हैं, जिसमें फेड फंड की लक्ष्य दर 5.50% -5.75% रेंज में चरम पर होगी।

अमेरिकी केंद्रीय बैंक ने 2024 तक पहले की अपेक्षा कहीं अधिक सख्त मौद्रिक नीति की भी चेतावनी दी।

फेड चेयरमैन जेरोम पॉवेल ने बयान और अनुमान जारी होने के बाद एक प्रेस कॉन्फ्रेंस में कहा, "हम आने वाले डेटा और उभरते दृष्टिकोण और जोखिमों का आकलन करते हुए सावधानी से आगे बढ़ने की स्थिति में हैं।"

पॉवेल ने कहा, "यदि उचित हो तो हम दरें और बढ़ाने के लिए तैयार हैं, और हम नीति को प्रतिबंधात्मक स्तर पर रखने का इरादा रखते हैं जब तक कि हम आश्वस्त नहीं हो जाते कि मुद्रास्फीति हमारे उद्देश्य की ओर लगातार कम हो रही है।"

फिर भी अचानक, ऊर्जा और खाद्य पदार्थों की कीमतों में जबरदस्त तेजी के बीच कुछ मुद्रास्फीति अलार्म फिर से बज रहे हैं। वास्तव में, ईंधन और भोजन की लागत में स्थायी वृद्धि मुद्रास्फीति के मोर्चे पर प्रगति को उजागर करेगी, जिससे संभावित रूप से फेड को अपने दर-वृद्धि अभियान को वर्तमान अपेक्षा से अधिक समय तक जारी रखने के लिए मजबूर होना पड़ेगा।

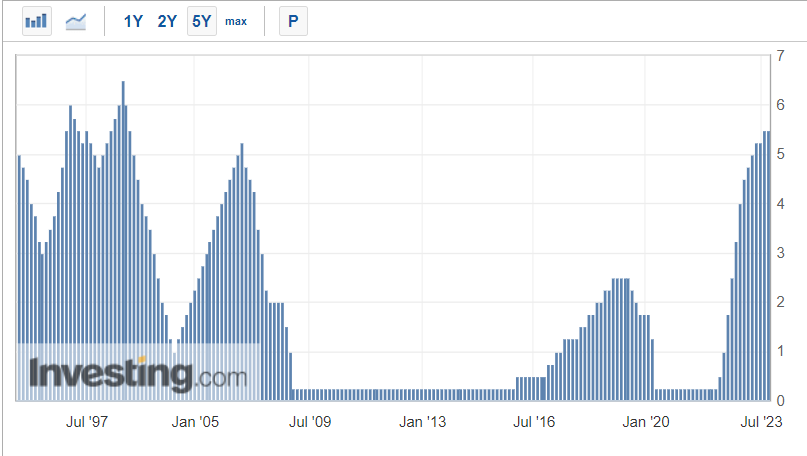

1. तेल पुनः $100 की ओर बढ़ रहा है

तेल की कीमतों में हालिया उछाल फेडरल रिजर्व के 2% मुद्रास्फीति लक्ष्य की राह को और अधिक कठिन बना रहा है।

वेस्ट टेक्सास इंटरमीडिएट क्रूड, अमेरिकी तेल बेंचमार्क, नवंबर 2022 के बाद पहली बार इस सप्ताह की शुरुआत में $92 प्रति बैरल से ऊपर बढ़ गया, जिससे यह आशंका पैदा हो गई कि मुद्रास्फीति दबाव का एक महत्वपूर्ण स्रोत फिर से बढ़ना शुरू हो रहा है।

वास्तव में, सऊदी अरब और रूस द्वारा आपूर्ति में कटौती के कारण जून के अंत से तेल की कीमतों में 30% से अधिक की वृद्धि हुई है, जो बाजार पर दबाव डाल रही है।

यदि ऊर्जा बाज़ार में सकारात्मक गति जारी रहती है तो वॉल स्ट्रीट विश्लेषक $100 तेल के बारे में बात करना शुरू कर रहे हैं।

यदि कच्चे तेल की कीमतें बढ़ती रहती हैं और तीन अंकों के क्षेत्र तक पहुंचती हैं, तो यह एक समस्या हो सकती है क्योंकि ऊर्जा की बढ़ती कीमतें वस्तुओं और सेवाओं के लिए इनपुट लागत में वृद्धि करती हैं, जिससे हर चीज अधिक महंगी हो जाती है।

पॉवेल ने बुधवार को कहा, "ऊर्जा की कीमतें अधिक होना एक महत्वपूर्ण बात है।" उन्होंने कहा कि समय के साथ उच्च, निरंतर ऊर्जा कीमतें उपभोक्ता खर्च को प्रभावित कर सकती हैं।

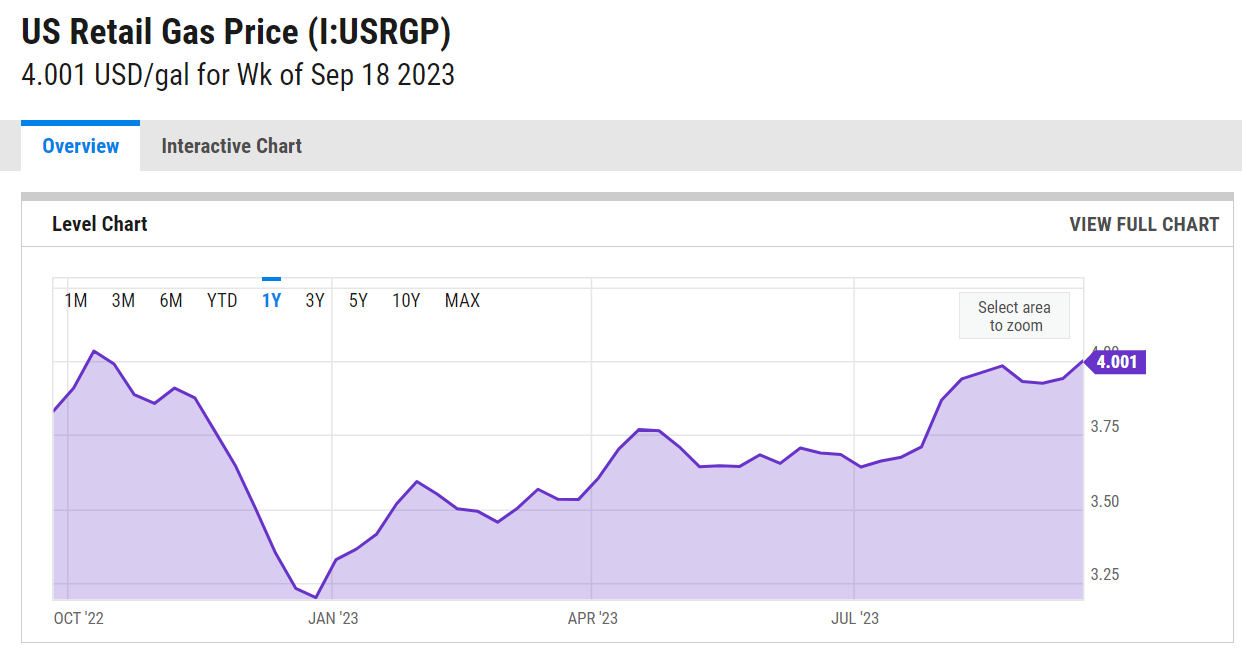

2. गैसोलीन की कीमतें फिर से बढ़ रही हैं

गैस पंप पर कीमतें अचानक बढ़ रही हैं, जिससे अमेरिकी उपभोक्ताओं और फेड अधिकारियों दोनों के लिए सिरदर्द पैदा हो गया है।

गैसोलीन की कीमतें पिछले दो महीनों में लगभग 9% बढ़ गई हैं, जो गर्मियों के अंत में एक दुर्लभ रैली रही है, जिससे यह अनुमान लगाया जा रहा है कि आने वाले महीनों में हेडलाइन मुद्रास्फीति फिर से बढ़ेगी।

एक गैलन अनलेडेड गैसोलीन की राष्ट्रीय औसत कीमत बुधवार को 11 महीने के उच्चतम स्तर 4.00 डॉलर पर पहुंच गई, जो एएए के अनुसार, पिछले 12 महीने के आधार पर एक मौसमी रिकॉर्ड है।

कैलिफ़ोर्निया में, गैस की कीमतें पिछले महीने में 10% से अधिक बढ़कर औसतन $5.79 प्रति गैलन हो गई हैं, जो अक्टूबर 2022 के बाद सबसे अधिक है।

वर्ष के इस समय में गैस की कीमतों में बढ़ोतरी देखना असामान्य है, क्योंकि अमेरिकी ग्रीष्मकालीन ड्राइविंग सीजन के अंत में मांग पर असर पड़ता है।

चिंताजनक प्रवृत्ति, कुछ हद तक, अब प्रकृति की दया पर निर्भर है क्योंकि तूफान का मौसम आ रहा है। विश्लेषकों ने चेतावनी दी है कि प्रमुख अमेरिकी खाड़ी तट क्षेत्र पर हमला करने वाला एक बड़ा तूफान राष्ट्रीय गैसोलीन की कीमतें $4.50 या $4.75 प्रति गैलन तक बढ़ा सकता है।

3. खाद्य वस्तुओं में तेजी आ रही है

यह सिर्फ तेल और ऊर्जा से संबंधित वस्तुएं नहीं हैं जो हाल के सप्ताहों में अपने मजबूत लाभ में वृद्धि कर रही हैं।

संतरे का रस वायदा हाल ही में परवलयिक हो गया है, फ्लोरिडा में खराब मौसम की स्थिति और फसलों में बीमारियों के कारण कीमतें बेहद ऊंची हो गई हैं, जिससे कई संतरे अनुपयोगी हो गए हैं। पिछले तीन महीनों में नाश्ते के पेय की कीमतें अब 22% बढ़ गई हैं।

इस बीच, जीवित मवेशी और फीडर फ्यूचर्स भी इस समय सबसे अच्छा प्रदर्शन करने वाली संपत्तियों में से कुछ हैं, अमेरिकी आपूर्ति में कमी की चिंता के कारण इस सप्ताह दोनों नई सर्वकालिक ऊंचाई पर पहुंच गए हैं। अगले साल भी तेजी के बाजार को बढ़ावा मिलता रहा। ऐसे में, उम्मीद है कि किराने की दुकान पर गोमांस की कीमतें और अधिक महंगी हो जाएंगी।

अन्यत्र, अन्य कृषि वस्तुओं जैसे कि कॉफ़ी, चीनी, कोकोआ, चावल, और लीन हॉग की कीमतें , भी उच्चतर चलन में है, जिससे इस बात का प्रमाण मिलता है कि खाद्य मुद्रास्फीति फिर से बढ़ रही है।

दरअसल, इनवेस्को डीबी कमोडिटी इंडेक्स ट्रैकिंग फंड (NYSE:DBC) - सेक्टर के मुख्य ईटीएफ में से एक - 1 जून से 14.3% बढ़कर दिसंबर 2022 के बाद से अपने सर्वश्रेष्ठ स्तर पर पहुंच गया है। S&P 500, दूसरी ओर, उसी समय सीमा में 5.2% ऊपर है।

मौसम की स्थिति को देखते हुए, अमेरिकी सरकार के एक भविष्यवक्ता ने पिछले सप्ताह कहा था कि 95% से अधिक संभावना है कि अल नीनो मौसम पैटर्न मार्च 2024 तक जारी रहेगा, जिससे अधिक चरम स्थितियां पैदा होंगी जो संभावित रूप से वैश्विक खाद्य आपूर्ति को बाधित कर सकती हैं।

मुख्य बातें

तेल और खाद्य पदार्थों की बढ़ती कीमतें, जिस पर फेड की दर में वृद्धि को नियंत्रित करने के लिए बहुत कम प्रयास किया गया है, आने वाले महीनों में मुद्रास्फीति पर अधिक प्रभाव डाल सकता है। मुझे यह देखकर आश्चर्य नहीं होगा कि मुद्रास्फीति संभावित रूप से यहां से बढ़ रही है, हेडलाइन CPI आने वाले महीनों में 5% की ओर वापस बढ़ रही है।

यह स्पष्ट रूप से कुछ समय के लिए संभावित रूप से रुकने की फेड कथा में दरार डाल देगा। इसे ध्यान में रखते हुए, जिद्दी मुद्रास्फीति फेड चेयर पॉवेल को दरों को और बढ़ाने और उन्हें लंबे समय तक ऊंचा रखने के लिए मजबूर कर सकती है।

***

Enroll for a free http://investing.com webinar from Aayush Khanna, Financial Markets Analyst, on September 27th at 5:30 pm IST here: https://shorturl.at/ALSV2

Disclosure: At the time of writing, I am long on the Dow Jones Industrial Average via the SPDR Dow ETF (DIA). I also have a long position on the Energy Select Sector SPDR ETF (NYSE:XLE) and the Health Care Select Sector SPDR ETF (NYSE:XLV). Additionally, I am short on the S&P 500, Nasdaq 100, and Russell 2000 via the ProShares Short S&P 500 ETF (SH), ProShares Short QQQ ETF (PSQ), and ProShares Short Russell 2000 ETF (RWM).

I regularly rebalance my portfolio of individual stocks and ETFs based on ongoing risk assessment of both the macroeconomic environment and companies' financials. The views discussed in this article are solely the opinion of the author and should not be taken as investment advice.