ईरान के प्रभाव को कम करने के लिए अमेरिका द्वारा कुछ रूसी तेल खरीद की अनुमति दिए जाने के बाद तेल की कीमतों में गिरावट आई

अमेरिकी राष्ट्रपति जोसेफ बिडेन ने फेडरल रिजर्व के अध्यक्ष जेरोम पॉवेल को इस सप्ताह के शुरू में दूसरे कार्यकाल के लिए केंद्रीय बैंक का नेतृत्व करने के लिए फिर से नामित किया। नौकरी के लिए अन्य शीर्ष उम्मीदवार लेल ब्रेनार्ड को फेड उपाध्यक्ष के रूप में सेवा देने के लिए चुना गया था। समाचार ने अगले साल दरों में वृद्धि की बाजार की उम्मीदों को बल दिया, जब यू.एस. केंद्रीय बैंक ने अपने बांड-खरीद कार्यक्रम को समाप्त कर दिया।

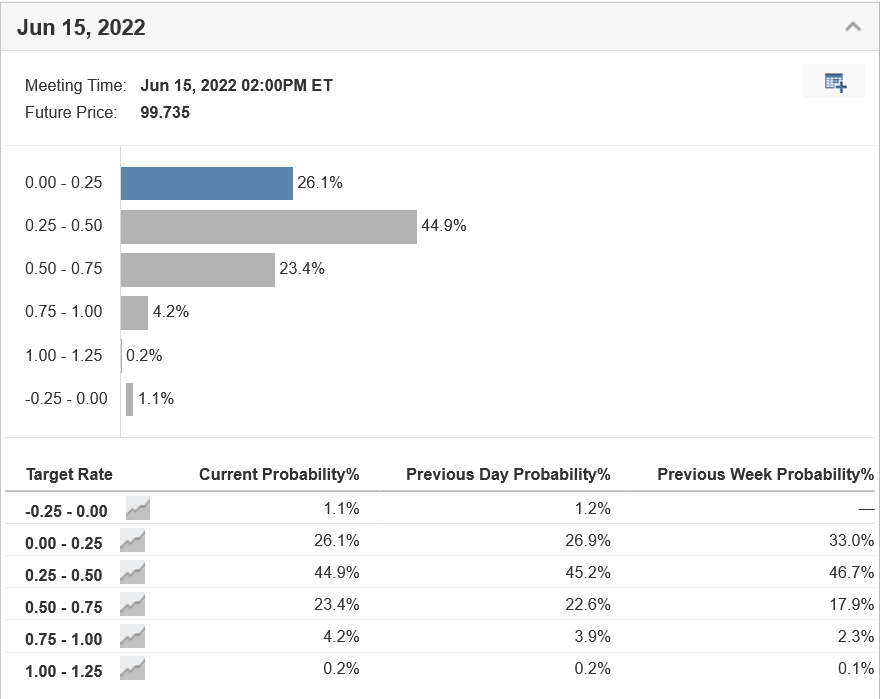

दरअसल, फेड की नीति दर से जुड़े फ्यूचर्स कॉन्ट्रैक्ट्स ने संकेत दिया कि मुद्रा बाजार अब केंद्रीय बैंक से जून 2022 तक ब्याज दरों में 25 आधार अंकों की बढ़ोतरी की उम्मीद कर रहे हैं।

स्रोत: Investing.com

इसे ध्यान में रखते हुए, नीचे हम तीन सिद्ध वर्ष-दर-वर्ष विजेताओं को हाइलाइट करते हैं जो नई ऊंचाई के लिए तैयार हैं क्योंकि फेड ने आने वाले महीनों में मौद्रिक नीति को कड़ा करना शुरू कर दिया है।

1. मॉर्गन स्टेनली

- साल-दर-साल प्रदर्शन: +48.6%

- मार्केट कैप: $182.8 बिलियन

Morgan Stanley (NYSE:MS) इस साल फली-फूली है, जिसमें अर्थव्यवस्था में सुधार, मजबूत निवेश बैंकिंग गतिविधि, तेजी से बढ़ते आईपीओ बाजार और क्रेडिट लॉस एक्सपोजर को कम करने का लाभ मिला है। न्यू यॉर्क सिटी, न्यूयॉर्क स्थित वित्तीय सेवा फर्म ने अपने शेयरों को लगभग 49% साल-दर-साल चढ़ते देखा है, जो डॉव जोन्स इंडस्ट्रियल एवरेज और S&P500।

एमएस स्टॉक मंगलवार के सत्र को 101.86 डॉलर पर समाप्त हुआ, जो 28 सितंबर को 105.95 डॉलर के रिकॉर्ड शिखर से ज्यादा दूर नहीं था। मौजूदा स्तरों पर, निवेश बैंकिंग जायंट जो कुल संपत्ति में 1.1 ट्रिलियन डॉलर से अधिक का प्रबंधन करता है, उसकी बाजार पूंजी लगभग 182.8 अरब डॉलर है।

अगले साल ब्याज दरों में वृद्धि के बढ़ते दांव के परिणामस्वरूप ट्रेजरी बाजार में दरों में अपेक्षित उछाल को देखते हुए, एमएस शेयर एक ठोस निवेश की तरह दिखते हैं जैसे हम 2022 में आगे बढ़ते हैं।

उच्च दरें और यील्ड बैंकों द्वारा अपने ऋण उत्पादों से अर्जित ब्याज पर प्रतिफल को बढ़ावा देते हैं, या शुद्ध ब्याज मार्जिन - बैंकों द्वारा उत्पन्न ब्याज आय और उनके जमाकर्ताओं को भुगतान की गई ब्याज की राशि के बीच का अंतर।

14 अक्टूबर को मॉर्गन स्टेनली ने तीसरी तिमाही के नतीजे दिए, जिसने विश्लेषक अनुमानों को कुचल दिया, जो निवेश बैंकिंग में उत्साहजनक प्रदर्शन और रिकॉर्ड परिसंपत्ति प्रबंधन शुल्क से प्रेरित था। इससे भी महत्वपूर्ण बात यह है कि हाल के महीनों में वॉल स्ट्रीट पावरहाउस ने शेयरधारकों को अधिक लाभांश भुगतान और स्टॉक बायबैक के साथ अधिक नकद वापस करने के प्रयासों को आगे बढ़ाया है।

सम्मानपूर्वक उल्लेख: JPMorgan Chase (NYSE:JPM), Bank of New York Mellon (NYSE:BK), Zions Bancorporation (NASDAQ:ZION)

2. नैस्डैक इंक

- साल-दर-साल प्रदर्शन: +56.6%

- मार्केट कैप: $34.8 बिलियन

NASDAQ Inc (NASDAQ:NDAQ) के शेयर, जिन्होंने साल-दर-साल लगभग 57% की वृद्धि की है, आने वाले महीनों में और अधिक प्रशंसा के लिए तैयार हैं क्योंकि निवेशकों को 2022 में उच्च ब्याज दरों की उम्मीद है। इनमें से एक के रूप में दुनिया के अग्रणी स्टॉक एक्सचेंज ऑपरेटर, NASDAQ, जो कि NASDAQ स्टॉक एक्सचेंज का मालिक है, उच्च और निम्न-दर बाजार वातावरण दोनों में ठोस रिटर्न उत्पन्न करता है।

फाइनेंशियल सर्विसेज कंपनी - जो फिलाडेल्फिया और बोस्टन स्टॉक एक्सचेंजों की भी मालिक है, साथ ही यूरोप में सात एक्सचेंजों को फेड के कड़े उपायों से बढ़े हुए अस्थिरता से लाभ होता है। इसके अलावा, इसके एक्सचेंजों में सूचीबद्ध कई उच्च-विकास तकनीकी शेयरों के लिए बढ़ती दरों को नकारात्मक माना जाता है, जिससे व्यापारिक गतिविधि में वृद्धि के कारण उच्च शुल्क हो सकता है।

एनडीएक्यू का स्टॉक जिसने 5 नवंबर को 214.96 डॉलर के रिकॉर्ड उच्च स्तर को छुआ, कल 207.91 डॉलर पर बंद हुआ, जिसने न्यूयॉर्क शहर स्थित बहुराष्ट्रीय निगम को लगभग 34.8 अरब डॉलर का बाजार पूंजीकरण अर्जित किया।

NASDAQ ने अक्टूबर 20 पर प्रभावशाली तीसरी तिमाही के परिणामों की सूचना दी, प्रारंभिक सार्वजनिक पेशकशों में वृद्धि और इसके निवेश-संबंधित उत्पादों की मजबूत मांग के कारण आय और राजस्व अपेक्षाओं में शीर्ष पर रहा। जुलाई-सितंबर तिमाही में एक्सचेंज ऑपरेटर ने Robinhood Markets (NASDAQ:HOOD), Duolingo (NASDAQ:DUOL), and Freshworks (NASDAQ:FRSH) सहित 147 नई लिस्टिंग जीती .

एक संकेत में जो भविष्य के लिए अच्छा है, NASDAQ अपने व्यवसाय में विविधता ला रहा है, इस साल की शुरुआत में वेराफिन के 2.75 बिलियन डॉलर के अधिग्रहण के बाद, वित्तीय विरोधी अपराध सॉफ्टवेयर क्षेत्र में एक प्रमुख खिलाड़ी बन गया है। वित्तीय प्रौद्योगिकी और डेटा विक्रेता एक क्लाउड-आधारित बाजार सेवा मंच भी प्रदान करता है, जो बाजारों के लिए बुनियादी ढांचा प्रदान करता है।

सम्मानपूर्वक उल्लेख: S&P Global (NYSE:SPGI), CME Group (NASDAQ:CME), Intercontinental Exchange (NYSE:ICE)

3. एप्पल

- साल-दर-साल प्रदर्शन: +21.6%

- मार्केट कैप: $2.65 ट्रिलियन

Apple (NASDAQ:AAPL) ने हाल के सप्ताहों में अपने शेयरों में तेजी देखी है, तकनीकी दिग्गजों के अपने इलेक्ट्रिक वाहन को विकसित करने की योजना के साथ-साथ रिकॉर्ड- अपने प्रमुख iPhone 13 मॉडल की मांग स्थापित करना।

सोमवार को $165.70 के रिकॉर्ड को हिट करने के बाद, AAPL स्टॉक, जो कि लगभग 22% साल-दर-साल है, मंगलवार के सत्र को 161.41 डॉलर पर समाप्त हुआ। वर्तमान स्तरों पर, क्यूपर्टिनो, कैलिफ़ोर्निया स्थित टेक हैवीवेट का मार्केट कैप 2.65 ट्रिलियन डॉलर है, जो इसे यू.एस. स्टॉक एक्सचेंज पर सबसे मूल्यवान कंपनी ट्रेडिंग बनाता है।

जबकि Apple को मोटे तौर पर एक विकास स्टॉक के रूप में परिभाषित किया गया है, उपभोक्ता इलेक्ट्रॉनिक्स समूह अपने भरोसेमंद रूप से लाभदायक व्यवसाय मॉडल के कारण अन्य तकनीकी कंपनियों की तरह बढ़ती ब्याज दरों के लिए प्रवण नहीं है।

अपने वित्तीय वर्ष 2021 के लिए Apple का वार्षिक राजस्व एक साल पहले की तुलना में 33% बढ़कर 366 बिलियन डॉलर हो गया, जबकि इसका नकद ढेर बढ़कर 191 बिलियन डॉलर हो गया। इसे ध्यान में रखते हुए, एएपीएल को आने वाले महीनों में फायदा होगा, भले ही व्यापारियों ने अगले साल यू.एस.

Apple के Q4 राजस्व के आंकड़े अनुमान से कम हो गए, हालांकि कमाई उम्मीदों से मेल खाती थी। सीईओ टिम कुक ने बिक्री में कमी के लिए Apple की आपूर्ति श्रृंखला की समस्याओं को जिम्मेदार ठहराया, जिसके बारे में उन्होंने चेतावनी दी थी कि इससे iPhones, iPads और Mac पर उत्पादन में बाधा उत्पन्न होगी।

फिर भी, ऐप्पल का अनुमान है कि इसकी सभी महत्वपूर्ण दिसंबर की छुट्टी तिमाही कंपनी के इतिहास में राजस्व के मामले में सबसे बड़ी होगी, इसके सेवाओं के कारोबार में मजबूत वृद्धि के बीच, जिसमें ऐप स्टोर से बिक्री, संगीत और वीडियो सदस्यता सेवाएं, विस्तारित वारंटी शामिल हैं। लाइसेंस, और विज्ञापन।

सम्मानपूर्वक उल्लेख: Amazon (NASDAQ:AMZN), Alphabet (NASDAQ:GOOGL), Netflix (NASDAQ:NFLX)