ईरान युद्ध से तेल संकट के चलते भारतीय रुपया रिकॉर्ड निचले स्तर पर

- शुक्रवार को एसएंडपी 500 पर 2.4% की छलांग सैन फ्रांसिस्को फेड की अध्यक्ष मैरी डेली की 'डोविश' टिप्पणी के बाद आई।

- लेकिन, वास्तव में, बाजार को अब उम्मीद है कि फेड मई 2023 तक दरों को 5% तक बढ़ा देगा

- बांड बाजार अमेरिकी अर्थव्यवस्था के लिए वर्तनी की परेशानी भी रखता है

पिछले सप्ताह S&P 500 में उतार-चढ़ाव ने शुक्रवार को 2.4% की ठोस बढ़त का मार्ग प्रशस्त किया, जिससे यू.एस. बेंचमार्क इंडेक्स जून के बाद से अपना सर्वश्रेष्ठ साप्ताहिक प्रदर्शन प्रदान करता है। यह ध्यान देने योग्य है कि सप्ताह की शुरुआत में देखे गए कुछ अस्थिरता $ 2 ट्रिलियन मूल्य के विकल्पों की समाप्ति के परिणामस्वरूप हुए।

रैली सैन फ्रांसिस्को फेड के अध्यक्ष मैरी डेली की टिप्पणियों के पीछे आई थी कि फेडरल रिजर्व दिसंबर में एक छोटी ब्याज दर वृद्धि पर चर्चा करेगा।

हालांकि यह बयान हल्के-फुल्के ढंग से सामने आया, वास्तविकता यह है कि बाजार किसी भी सकारात्मक सुर्खियों में काफी दृढ़ता से प्रतिक्रिया कर रहा है, जो अपने आप में एक जोखिम है।

और मैं ऐसा इसलिए कह रहा हूं क्योंकि डेली ने वास्तव में कुछ भी नया नहीं कहा था, और इस प्रकार, मौलिक रूप से कुछ भी नहीं बदला है।

उन्होंने कहा कि यह अभी भी ब्याज दरों में कटौती का समय नहीं है और 25 आधार अंकों की वृद्धि केवल तभी उपयुक्त होगी जब मुद्रास्फीति, विशेष रूप से मूल मुद्रास्फीति में उल्लेखनीय गिरावट आएगी, जो अभी होने के करीब नहीं है।

इसके अलावा, उसने यह भी कहा कि अगर मुद्रास्फीति को नीचे लाने के लिए जरूरत पड़ी तो फेड को अगले साल 4.5% से ऊपर दरें बढ़ाने के लिए मजबूर किया जा सकता है।

मिनियापोलिस फेड के अध्यक्ष नील काशकारी ने भी टिप्पणी की कि अगर कोर या हेडलाइन मुद्रास्फीति में उल्लेखनीय कमी नहीं आती है, तो उन्हें नहीं लगता कि फेड को 4.5% या 4.75% पर क्यों रोकना होगा।

बांड परेशानी जारी है

एक वित्तीय दुनिया के लिए जहां ब्याज दरों में तेज बढ़ोतरी देखी जा रही है, बॉन्ड बाजार में जो हो रहा है वह बहुत मायने रखता है।

यू.एस. ट्रेजरी बांड 1984 के बाद से अपनी सबसे बड़ी गिरावट देख रहे हैं। याद रखें कि एक बांड की कीमत और उसकी उपज या वापसी के बीच संबंध उलटा है, यानी, यदि बांड की कीमत गिरती है, तो इसकी उपज बढ़ जाती है, और इसके विपरीत, यदि कीमत बांड बढ़ता है, इसकी उपज गिरती है।

खैर, बांड की कीमत और ब्याज दरों के बीच एक विपरीत संबंध भी है। दूसरे शब्दों में, यदि ब्याज दरें बढ़ती हैं, तो बांड की कीमत गिरती है, और इसके विपरीत।

एक व्यावहारिक उदाहरण आपको दिखाएगा कि ऐसा क्यों है। मान लीजिए कि हम एक 10-year बांड खरीदते हैं, जो 100 की कीमत पर 2% की वार्षिक ब्याज दर का भुगतान करता है।

तब हमें ब्याज दरों में वृद्धि देखने को मिलती है। परिपक्वता के संदर्भ में, हमारे जैसे अन्य बांड उच्च उपज और 3%+ की वापसी प्रदान करते हैं।

अगर हम अपना बांड बेचना चाहते हैं, तो खरीदार ढूंढना मुश्किल होगा; आखिर 2% की उपज के लिए इसे 100 पर कौन खरीदेगा जबकि अन्य बाजार में 3% की उपज दे रहे हैं?

और सावधान रहें क्योंकि फेडरल रिजर्व पहले ही पिछले मार्च से पांच बार ब्याज दरों में वृद्धि कर चुका है, और नवंबर में अगली बैठक में लगातार चौथी बार 75 आधार अंकों की वृद्धि isexped कर चुका है। वास्तव में, बाजार अब उम्मीद करता है कि फेड मई 2023 तक 5% तक दरें बढ़ाएगा, जो पहले 4.6% था।

टिप्पणी करने के लिए नवीनतम फेडरल रिजर्व बैंक ऑफ सेंट लुइस के अध्यक्ष जेम्स बुलार्ड हैं, जिन्होंने कहा कि अमेरिकी श्रम बाजार की ताकत मुद्रास्फीति को रोकने के लिए ब्याज दरों को बढ़ाने के लिए जगह देती है जो चार दशक के उच्चतम स्तर पर पहुंच रही है। वह सार्वजनिक रूप से 75 आधार अंकों की बढ़ोतरी का सुझाव देने वाले पहले व्यक्ति थे, जो इस साल नियमित हो गए हैं।

हकीकत यह है कि यील्ड कर्व शॉर्ट और लॉन्ग टर्म बॉन्ड के बीच उल्टा रहता है, जो आर्थिक मंदी की गंभीर चेतावनी है। एक उलटा यील्ड कर्व तब होता है जब शॉर्ट-टर्म बॉन्ड यील्ड लंबी अवधि के बॉन्ड यील्ड से अधिक होती है।

यह आम तौर पर दूसरी तरफ होता है, और बांड की अवधि जितनी लंबी होती है, उदाहरण के लिए, दस साल, कम अवधि वाले बांड की तुलना में अधिक उपज, उदाहरण के लिए, दो साल, क्योंकि अवधि जितनी लंबी होगी, जोखिम उतना ही अधिक होगा कुछ नकारात्मक हो रहा है।

आम तौर पर, एक पंक्ति में दो वक्र होते हैं। एक 10-वर्ष और 3-महीने ट्रेजरी बांड के बीच फैला हुआ है, और दूसरा 10-वर्ष और 2-वर्ष ट्रेजरी बांड के बीच है।

यह एक अच्छा मंदी चेतावनी संकेतक है क्योंकि यह दिसंबर 1969 के बाद से संयुक्त राज्य अमेरिका में पिछली आठ मंदी के लिए सही रहा है।

हालांकि, यील्ड कर्व के सपाट होने और मंदी के आने के बीच का समय आमतौर पर 1-2 साल का होता है।

पिछली पांच मंदी में, 10-वर्षीय से 2-वर्षीय बांड यील्ड कर्व 10-वर्ष और 3-महीने के यील्ड कर्व की तुलना में पहले उल्टा हो गया, इसलिए यकीनन, दोनों का बेहतर संकेतक 10 होगा। -वर्ष और 2-वर्ष के बॉन्ड यील्ड कर्व, क्योंकि यह हमेशा पहले मंदी का पता लगाने में सक्षम था।

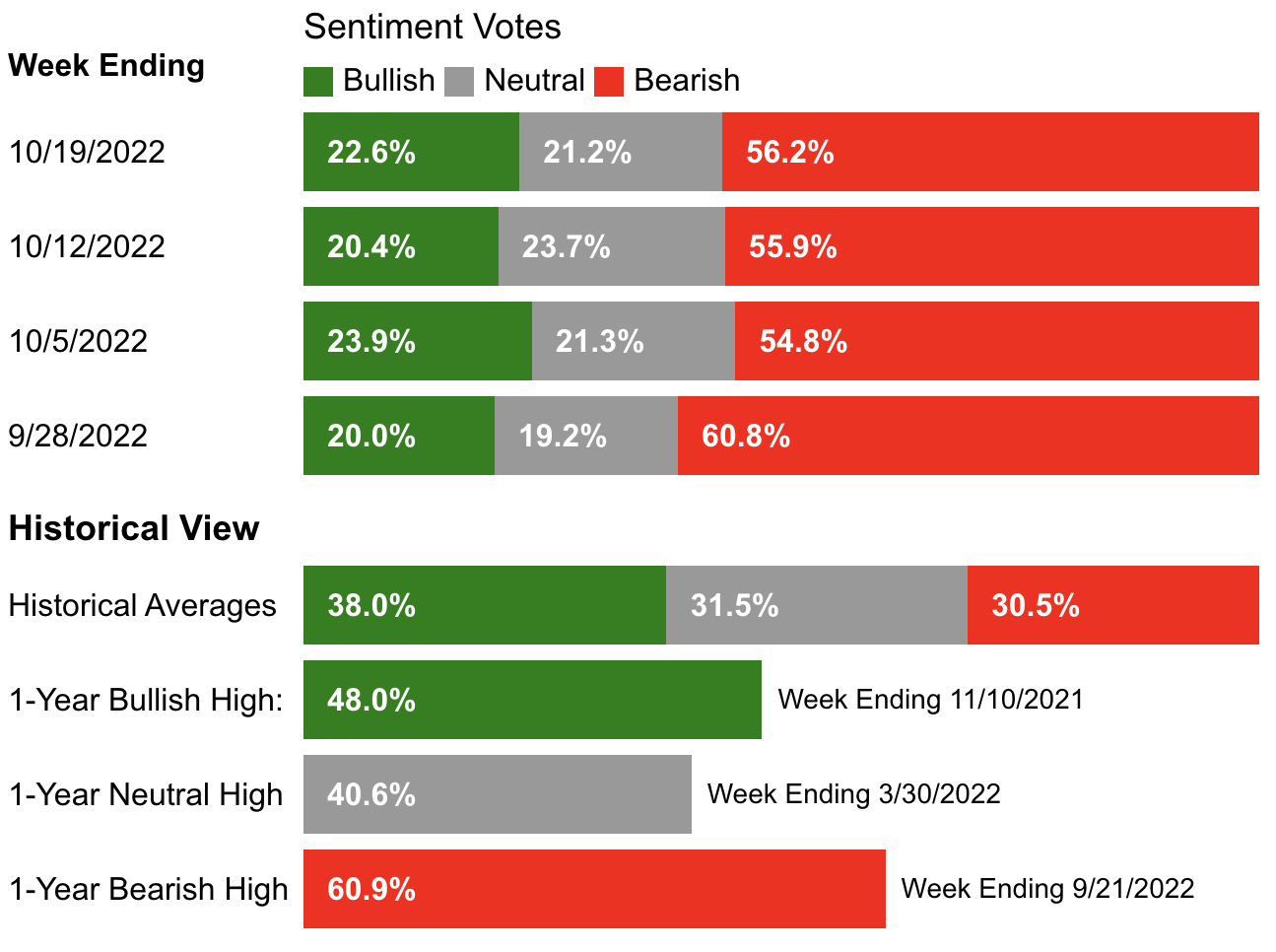

AAII निवेशक भावना

पिछले सप्ताह के पलटाव के बावजूद, निवेशक भावना अपरिवर्तित और कुल मिलाकर मंदी बनी हुई है।

बुलिश सेंटिमेंट (अगले छह महीनों में स्टॉक की कीमतों में वृद्धि की उम्मीद) 2.2 अंक बढ़कर 22.6% हो गया, लेकिन इसके ऐतिहासिक औसत 38% से नीचे बना हुआ है।

मंदी की भावना (अगले छह महीनों में स्टॉक की कीमतों में गिरावट की उम्मीद) 0.3 अंक बढ़कर 56.2% हो गई और अपने ऐतिहासिक औसत 30.5% से ऊपर रही।

2022 में वैश्विक शेयर बाजार का प्रदर्शन

पिछले हफ्ते के सकारात्मक वैश्विक बाजार प्रदर्शन ने 2022 में प्रमुख स्टॉक एक्सचेंजों की रैंकिंग में कुछ बदलाव किए, जो इस प्रकार है:

- Brazilian iBovespa: +14%

- Indian BSE Sensex 30: +2.65%

- British FTSE 100: -5.62%

- Japanese Nikkei 225: -6.60%

- Spanish IBEX 35: -13.41%

- Dow Jones Industrial Average: -14.46%

- French CAC 40: -15.62%

- Euro Stoxx 50: -17.6%

- German DAX: -19.86%

- Italian FTSE MIB: -21.13%

- S&P 500: -21.26%

- Chinese CSI 300: -24.24%

- NASDAQ: -30.59%

प्रकटीकरण: लेखक वर्तमान में इस लेख में उल्लिखित किसी भी प्रतिभूति का स्वामी नहीं है।