प्रोपिक्स AI: आज नैटको फार्मा की 4.4% की रैली के पीछे AI इंजन

- मार्च ऐतिहासिक रूप से शेयर बाजार की भविष्यवाणियों के लिए एक कब्रिस्तान रहा है

- जैसे-जैसे वैश्विक बाजारों में स्थिति तेजी से अनिश्चित होती जा रही है, क्या हम एक दोहराव की ओर देख रहे हैं?

- जबकि फेड संभावित रूप से इस सप्ताह के अंत में दर चक्र को धीमा करके बाजारों को शांत कर सकता है, निवेशकों को अधिक अस्थिरता के लिए तैयार रहना चाहिए

पूरे इतिहास में, ऐसे अनगिनत उदाहरण रहे हैं जहाँ क्षेत्र के प्रसिद्ध विश्लेषकों या कंपनियों ने बड़े विश्वास के साथ भविष्यवाणियाँ की हैं और फिर पूरी तरह गलत निकली हैं।

चूंकि हम मार्च में हैं, यहां दो हैं जो इस महीने हुए और सबसे ज्यादा चर्चित थे:

1. 16 मार्च, 1930 को जूलियस एच. बार्न्स ने कहा,

"1930 का वसंत महान संकट की अवधि के अंत का प्रतीक है। अमेरिकी व्यवसाय समृद्धि के सामान्य स्तर पर लौट रहा है।"

डिप्रेशन अगले नौ साल तक चलेगा।

2. 9 मार्च, 2000 को नैस्डैक पहली बार 5000 के ऊपर बंद हुआ। प्रूडेंशियल (LON:PRU) के प्रसिद्ध विश्लेषक राल्फ एकैम्पोरा ने भविष्यवाणी की कि सूचकांक 12 से 18 महीनों में 6,000 तक पहुंच जाएगा।

एक साल बाद, नैस्डैक -59% गिरकर 2052 हो गया था।

अब, चूंकि वैश्विक बैंकिंग प्रणाली कई बैंक विफलताओं के कारण दबाव में आ गई है और फेड जब इस सप्ताह अपना ब्याज दर निर्णय लेता है तो एक चट्टान और एक कठिन स्थान के बीच फंस गया है, क्या हम देख सकते हैं इसी तरह के परिदृश्य में?

आइए गहराई से देखें।

दहशत की शुरुआत

1. क्रेडिट सुइस

क्रेडिट सुइस (एनवाईएसई:सीएस) प्रतिष्ठित घोटालों, यू.एस. हेज फंड आर्किगोस और एंग्लो-ऑस्ट्रेलियाई वित्तीय सेवा फर्म ग्रीन्सिल के पतन, और शीर्ष प्रबंधन में कई बदलावों के कारण कई वर्षों से शेयर की कीमत गिर रही है .

इस सब के कारण 2022 में 7.4 बिलियन यूरो का नुकसान हुआ, जो 2021 में 1.6 बिलियन यूरो के नुकसान से लगभग पांच गुना अधिक था। अविश्वास जारी है, और इसके साथ, ग्राहकों की उड़ान और बैंक से पैसा।

स्विस नेशनल बैंक को बैंक की मदद के लिए तरलता डालनी पड़ी है। हालांकि, क्रेडिट सुइस के पांच साल के ऋण पर डिफ़ॉल्ट के खिलाफ बीमा की लागत सप्ताह की शुरुआत की तुलना में शुक्रवार को दोगुनी हो गई।

रविवार को, आखिरकार, UBS (NYSE:UBS) 3 बिलियन स्विस फ़्रैंक ($3.23 बिलियन) के लिए क्रेडिट सुइस का अधिग्रहण करने के लिए सहमत हो गया, और स्विस अधिकारियों द्वारा किए गए एक त्वरित विलय में $5.4 बिलियन तक के संभावित नुकसान को उठाने के लिए तैयार हो गया। .

2. एसवीबी

अमेरिकी बैंक को उसके ग्राहकों के एक बड़े हिस्से के बाद, ज्यादातर प्रौद्योगिकी कंपनियों ने अपना पैसा वापस ले लिया था, और एक रन था। इससे मदद नहीं मिली कि बैंक को अपने बॉन्ड पोर्टफोलियो के हिस्से की बिक्री पर $1.8 बिलियन का घाटा हुआ।

नियामक ने बैंक को बंद कर दिया जब उन्होंने देखा कि उस समय बैंक की तरलता की तुलना में धन की वापसी की मांग बहुत अधिक थी। उन्होंने सिग्नेचर बैंक के साथ भी ऐसा ही किया।

3. पहला गणतंत्र

सबसे बड़े अमेरिकी बैंकों ने फर्स्ट रिपब्लिक बैंक को बचाने के लिए 30 बिलियन डॉलर की कुल नकदी के हिमस्खलन के साथ झपट्टा मारा। जेपी मॉर्गन चेस (एनवाईएसई:जेपीएम), सिटीग्रुप (एनवाईएसई:सी), बैंक ऑफ अमेरिका कॉर्प (एनवाईएसई:बीएसी), और वेल्स फारगो (एनवाईएसई:सी) {7992|WFC}}) प्रत्येक $5 बिलियन में डालता है।

मॉर्गन स्टेनली (NYSE:MS) और गोल्डमैन सैक्स (NYSE:GS) प्रत्येक $2.5 बिलियन का योगदान करते हैं, जबकि पाँच अन्य बैंक प्रत्येक $1 बिलियन का योगदान करते हैं।

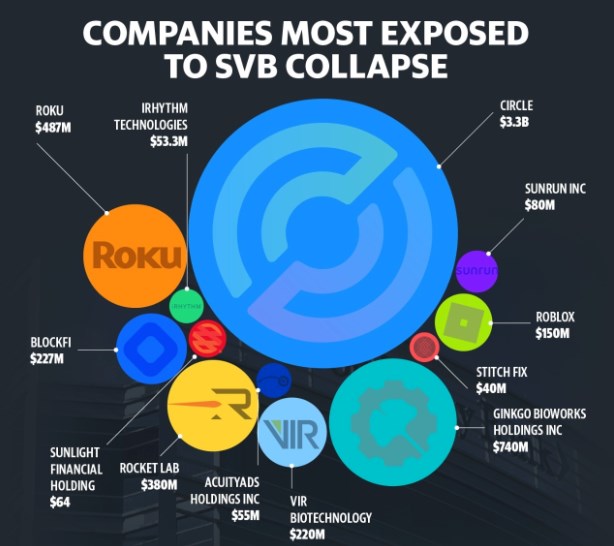

निम्नलिखित चार्ट एसवीबी के संपर्क में आने वाली कंपनियों को दर्शाता है।

Source: Reuters

फेडरल रिजर्व और एफडीआईसी ने आश्वासन दिया कि वे दो संस्थानों में जमा की गारंटी देंगे। यह याद रखने योग्य है कि कई कंपनियों के एसवीबी में गैर-बीमित जमा थे (बैंक की 93.9% संपत्ति एफडीआईसी सीमा से अधिक थी)।

अबीमाकृत जमाराशियों (प्रति ग्राहक प्रति खाता $250,000 तक की FDIC गारंटी देता है) के उच्चतम जोखिम वाले बैंकों में निम्नलिखित शामिल हैं:

- Bank of New York Mellon (NYSE:BK) 96.5%

- SVB Financial Group 93.9%

- State Street Corp (NYSE:STT) 91.2%

- Signature 89.7%

- Northern Trust Corporation (NASDAQ:NTRS) 83.1%

- Citigroup Inc (NYSE:C) 77%

- HSBC (NYSE:HSBC) 72.5%

- First Republic Bank (NYSE:FRC) 67.7%

- East West Bancorp (NASDAQ:EWBC) 65.9%

S&P 500 हमले का सामना करता है, अभी के लिए...

1950 के बाद से, S&P 500 ने -13.8% की औसत इंट्रा-ईयर गिरावट के बावजूद, 73 में से 57 वर्षों (समय का 78%) में सकारात्मक कुल रिटर्न दिया है। जोखिम के बिना कोई इनाम नहीं है।

बाजार बहुत आगे बढ़ता है और यह बहुत नीचे भी जाता है। आपको इसे स्वीकार करना होगा और इसकी आदत डालनी होगी। नहीं तो बाहर रहो। यदि S&P 500 2023 में एक नया सर्वकालिक उच्च नहीं बनाता है, तो यह 2012 के बाद से कम से कम एक सर्वकालिक उच्च के बिना पहला वर्ष होगा।

हाल के वर्षों में निवेशकों को इसकी आदत हो गई है। पिछले एक दशक में S&P 500 ने एक वर्ष में सर्वकालिक उच्च स्तर पर पहुंचने की संख्या:

- Year 2013: 45

- Year 2014: 53

- Year 2015: 10

- Year 2016: 18

- Year 2017: 62

- Year 2018: 19

- Year 2019: 36

- Year 2020: 33

- Year 2021: 70

- Year 2022: 1

वैसे भी, 1929 के बाद से, एसएंडपी 500 में ऐतिहासिक उच्च के बिना वर्षों को देखना "सामान्य" था, पहले से ही 50 साल हो चुके हैं, और 2023 में यह 51 हो सकता है।

दोनों यू.एस. (केबीडब्ल्यू बैंक) और यूरोपीय बैंकिंग इंडेक्स (स्टॉक्सक्स 600 बैंक) जो कुछ भी हो रहा है उसे प्रतिबिंबित करते हैं, और दोनों संयोग से गिरावट शुरू हो गए जब उन्होंने अपने संबंधित प्रतिरोध को मारा।

इस बीच, नैस्डैक 100 इंडेक्स 5.8% चढ़ा। नवंबर के बाद यह सबसे अच्छा सप्ताह रहा। चार सबसे बड़ी प्रौद्योगिकी कंपनियों ने बाजार मूल्य में $560 बिलियन से अधिक जोड़ा।

Microsoft Corporation (NASDAQ:MSFT) +12.4% से अधिक बढ़ा, जो अप्रैल 2015 के बाद से इसका सबसे बड़ा साप्ताहिक लाभ है, और अगस्त के बाद से अपने उच्चतम स्तर पर बंद हुआ।

Alphabet (NASDAQ:GOOGL) +12.1% बढ़ा, जो 2021 के बाद से इसकी सबसे बड़ी साप्ताहिक बढ़त है, Amazon (NASDAQ:AMZN) +9.1% बढ़ा, और Apple (NASDAQ: AAPL) +4.4% बढ़ा।

S&P 500 ने भी +1.4% की साप्ताहिक बढ़त दर्ज की। वित्तीय क्षेत्र सबसे खराब प्रदर्शन करने वाला था, फर्स्ट रिपब्लिक बैंक सप्ताह के लिए -70% से अधिक गिर गया। क्षेत्रीय बैंकिंग (NYSE:KRE) को -15% की हानि हुई, यह लगातार दूसरी दो अंकों की साप्ताहिक हानि है।

निवेशक भावना (एएआईआई)

बुलिश सेंटीमेंट, या उम्मीदें कि अगले छह महीनों में स्टॉक की कीमतें बढ़ेंगी, 5.6 प्रतिशत अंक गिरकर 19.2% हो गया। पिछली बार आशावाद 22 सितंबर, 2022 (17.7%) पर कम था। यह अपने ऐतिहासिक औसत 37.5% से नीचे है।

मंदी की भावना, या उम्मीद है कि अगले छह महीनों में स्टॉक की कीमतें गिरेंगी, 6.7 प्रतिशत अंक बढ़कर 48.4% हो गया। यह अपने ऐतिहासिक औसत 31% से भी ऊपर है।

***

प्रकटीकरण: लेखक उल्लिखित किसी भी प्रतिभूति का स्वामी नहीं है।