ट्रंप का कहना है कि ईरान में निशाना बनाने के लिए ’लगभग कुछ नहीं बचा’

जीविकोपार्जन के लिए स्टॉक खरीदने और बेचने वाले लोग जून के मध्य में घबराने लगे। जिस तरह से उन्होंने चीजों को देखा, फेडरल रिजर्व अचानक संकेत दे रहा था कि वह 2023 में कुछ समय के बजाय 2022 के अंत में फिर से ब्याज दरें बढ़ाना शुरू कर सकता है।

ध्यान रहे, फेड ने स्पष्ट रूप से यह नहीं कहा कि वह दरें बढ़ाएगा। केवल यह कि कुछ लोग जो दरों में बदलाव पर वोट करते हैं, उन्होंने सोचा था कि कोविड -19 महामारी द्वारा गढ़े गए आर्थिक तबाही से एक मजबूत-से-अपेक्षित प्रतिक्षेप के कारण पहले से अनुमान लगाया जा सकता है।

निवेशकों ने परवाह नहीं की। उन्होंने बिक्री शुरू की और तीन दिन की अवधि में- S&P 500 इंडेक्स को 2% नीचे और डॉव जोन्स इंडस्ट्रियल एवरेज को 3% नीचे उनके 15 जून के बंद से नीचे गिरा दिया। NASDAQ कम्पोजिट और NASDAQ 100 ने कम जोरदार प्रतिक्रिया व्यक्त की, प्रत्येक में आधे प्रतिशत से भी कम की गिरावट आई।

लेकिन फिर, जैसे ही बिक्री शुरू हुई, यह बंद हो गई। ऐसा लगता है कि स्टॉक खरीदने और बेचने वाले लोगों ने चिंता करना बंद कर दिया और स्टॉक, विशेष रूप से तकनीकी शेयर खरीदे।

Apple (NASDAQ:AAPL) जून के अंतिम आठ कारोबारी दिनों में लगभग 6% की वृद्धि हुई। Microsoft (NASDAQ:MSFT) लगभग 5% उछला; इसका बाजार पूंजीकरण $ 2 ट्रिलियन से ऊपर चला गया

ग्राफिक्स चिपमेकर NVIDIA (NASDAQ:NVDA) 17 जून के इंट्राडे लो से लगभग 12.7% ऊपर।

नतीजतन, एसएंडपी और डॉव ने 18 जून से बुधवार तक क्रमशः 3.2% और 3.6% की वृद्धि की, महीने के लिए व्यापार का अंतिम दिन, NASDAQ 3.4% ऊपर और NASDAQ 100 इसी अवधि में 3.6% बढ़ गया।

अच्छा है लेकिन शानदार नहीं

जून 2021 एक अच्छा महीना साबित हुआ, हालांकि शानदार नहीं। S&P 500 जून में 2.2% की वृद्धि के साथ समाप्त हुआ, इसका लगातार पांचवां मासिक लाभ, मुख्य रूप से प्रौद्योगिकी, उपभोक्ता विवेकाधीन, रियल एस्टेट और ऊर्जा शेयरों में मजबूती के कारण। तिमाही के लिए, सूचकांक वर्ष के लिए 8.2%, 14.4% ऊपर था।

डॉव जून के अधिकांश समय तक संघर्ष करता रहा, पूरे महीने में 0.08% की गिरावट के साथ, चार महीनों के बाद इसकी पहली गिरावट।

कमजोरी इसलिए आई क्योंकि 30-घटक सूचकांक में सूचीबद्ध Nike (NYSE:NKE), Apple, Microsoft और Visa (NYSE:V) के लिए लाभ, Caterpillar (NYSE:CAT), Boeing (NYSE:BA), JPMorgan Chase (NYSE:JPM) और Travelers (NYSE:TRV) में कमजोरी से ऑफसेट थे।

फिर भी, मेगा कैप इंडेक्स के लिए मत रोइए। यह तिमाही के लिए 4.6% बढ़ा और वर्ष के लिए 12.5 प्रतिशत बढ़ा है।

फिर भी, महीने के लिए असली सितारे NASDAQ और NASDAQ 100 थे। जून के दौरान छह नई समापन ऊंचाई तक पहुंचने के बाद पूर्व में 5.5% की छलांग लगाई गई और इस वर्ष लगभग 13% की वृद्धि हुई।

NASDAQ 100 इंडेक्स 6.4% बढ़ा, जो नवंबर के बाद से इसका सबसे अच्छा मासिक प्रदर्शन है, क्योंकि इसने महीने के दौरान सात नए समापन स्तर हासिल किए। तिमाही के लिए बेंचमार्क 11.2% और वर्ष के लिए 12.9% ऊपर था। यह माइक्रोसॉफ्ट, Facebook (NASDAQ:FB) और NVIDIA की पसंद से नई ऊंचाइयों के लिए धन्यवाद बढ़ा है।

फेड के कम होने के बारे में निवेशकों की चिंता का क्या कारण है? फेड चेयरमैन जेरोम पॉवेल और अन्य लोगों की ओर से इस चिंता को कम करने के लिए पर्याप्त बकवास थी कि मुद्रास्फीति क्षणभंगुर थी और मध्यम होगी। इसलिए, यू.एस. केंद्रीय बैंक को ऐसी नीति में शामिल नहीं होना पड़ेगा जो मुद्रास्फीति को मार डाले। बल्कि, पॉवेल ने कहा, फेड लोगों को काम पर वापस लाने के बारे में है क्योंकि महामारी से खतरे कम होते दिख रहे थे।

वास्तव में, कई राज्य सबसे अधिक उठा रहे हैं - यदि सभी प्रतिबंध नहीं हैं, क्योंकि अमेरिका की अधिक आबादी का टीकाकरण हो जाता है।

बॉन्ड बाजारों ने पॉवेल के आश्वासन को दिल से लगा लिया और प्रतिफल कम हो गया। दरअसल, 10 साल की ट्रेजरी यील्ड जून में गिरकर 1.44% हो गई, जो मई में 1.58% थी। मार्च में यील्ड 1.77% पर पहुंच गई।

अभ्यास ने निवेशकों को एक महान वास्तविकता के बारे में दूर-दूर तक याद दिलाया: फेड क्या कहता है और लोग क्या सोचते हैं कि फेड हमेशा एक ही बात नहीं हो सकता है।

फेड के इस विचार पर बाजार की प्रतिक्रिया कि दरों को और अधिक सामान्य स्तर पर कैसे लाया जाए, महामारी के बाद जून और दूसरी तिमाही में शेयरों पर ब्रेक के रूप में कार्य करना प्रतीत होता है।

और बॉन्ड यील्ड का सुझाव है कि निवेशकों को संदेह है कि अर्थव्यवस्था कितनी तेजी से आगे बढ़ सकती है। ऐसी उम्मीद थी कि राष्ट्रपति जोसेफ बाइडेन के एजेंडे का अधिकांश हिस्सा होगा। लेकिन डेमोक्रेट और रिपब्लिकन, हमेशा की तरह, साथ नहीं मिल सकते।

जून में फेड के अलावा अन्य मुद्दे भी थे:

- NASDAQ और NASDAQ 100 के सापेक्ष शक्ति सूचकांक सोमवार से 70 से ऊपर हैं, एक संकेत है कि सूचकांक अधिक गरम हो रहे हैं। आरएसआई एक व्यापक रूप से देखा जाने वाला गति संकेतक है। 75 को पार करना एक संकेत है कि एक सूचकांक या स्टॉक अब बिकवाली की चपेट में है।

- जबकि एसएंडपी 500 महीने के लिए सकारात्मक है, 505 में से 220 से कम स्टॉक (कई शेयर वर्गों वाली कंपनियों के लिए लेखांकन) महीने में अधिक थे। डॉव के 30 शेयरों में से 13 ऊंचे थे। इससे पता चलता है कि पैसा केवल विजेताओं की ओर बढ़ रहा है। जिससे बाजार में अस्थिरता आ सकती है।

- बाजार का उत्साह कम हो गया है। 12 मार्च को, Barchart.com के अनुसार, 823 शेयरों ने 52-सप्ताह के नए उच्च स्तर को छुआ, केवल एक स्टॉक ने 52-सप्ताह के नए उच्च स्तर पर, 822 के शुद्ध नए उच्च स्तर पर पहुंच गया। तब से यह अंतर धीरे-धीरे कम हो गया है। मंगलवार को, 123 नई ऊंचाई और 26 नई चढ़ाव या 97 शुद्ध नई ऊंचाइयां थीं। जून में नई ऊंचाई पर कई प्रदर्शन करने वाले शेयरों में Costco (NASDAQ:COST), Target (NYSE:TGT), NVIDIA, Facebook, Adobe Systems (NASDAQ:ADBE), कोरोनावायरस वैक्सीन निर्माता Moderna (NASDAQ:MRNA) और Smith & Wesson (NASDAQ:SWBI) शामिल है।

- जून के लिए डब्ल्यूटीआई 10.8%, दूसरी तिमाही के लिए 24% और वर्ष की पहली छमाही के लिए 50% बंद होने के साथ तेल की कीमतों में लगातार वृद्धि हुई। ईंधन की लागत में वृद्धि ने एयरलाइन के शेयरों को प्रभावित किया क्योंकि तनावग्रस्त वाहकों को एक फिर से खुलने वाली अर्थव्यवस्था को संभालने के लिए कर्मचारियों का सामना करना पड़ा। Delta Air Lines (NYSE:DAL) महीने के लिए 9.3% गिर गया (लेकिन आधे साल के लिए 7.6% ऊपर है)। अन्य अमेरिकी एयरलाइंस के शेयर भी इसी तरह नीचे हैं।

- कई बाजारों में तंग आपूर्ति ने इस साल घर की कीमतों को असाधारण स्तर तक बढ़ा दिया, विशेष रूप से लकड़ी और अन्य निर्माण सामग्री के लिए सामग्री की कीमतों को धक्का दिया। लकड़ी का वायदा मई में 1,700 डॉलर प्रति हजार बोर्ड फीट पर पहुंच गया। ओरे-आधारित रैंडम लेंथ्स के यूजीन के संपादक शॉन केली ने कहा कि लकड़ी की कीमतों का समग्र माप मई में 1,515 डॉलर प्रति हजार बोर्ड फीट पर पहुंच गया। एक महीने से थोड़ा अधिक समय में कीमत 44.6% गिरकर $854 हो गई है। 2019 में, समग्र मूल्य $ 319 था।

यह स्पष्ट नहीं है कि यह बेचैनी बाजारों में क्यों घुसी है या फिर चाहे वह गंभीर ही क्यों न हो। यह हो सकता है कि अमेरिकी अर्थव्यवस्था का तेजी से फिर से खुलना एक आश्चर्य की बात है, ऐसे तनाव पैदा करना जिसके बारे में किसी ने सोचा भी नहीं था।

उस ने कहा, अंतर्निहित अमेरिकी अर्थव्यवस्था को मजबूत होना चाहिए क्योंकि अधिक लोगों को टीका लगाया जाता है और अन्य काम पर लौट आते हैं।

लेकिन जोखिम भी हैं, जिनमें शामिल हैं:

- वायरस का डेल्टा प्रकार और यह कितनी तेजी से फैलता है और संक्रमण की गंभीरता।

- वैश्विक तनाव, विशेष रूप से मध्य पूर्व, पूर्वी यूरोप और चीन के आसपास।

- घरेलू तनाव, विशेष रूप से पूर्व राष्ट्रपति डोनाल्ड ट्रम्प समर्थकों पर अभी भी राष्ट्रपति बिडेन को उनके नुकसान को स्वीकार करने के लिए तैयार नहीं हैं।

- तूफान और जंगल की आग सहित मौसम से संबंधित घटनाएं।

अमेरिकी श्रम विभाग से शुक्रवार को होने वाली जून की नौकरियों की रिपोर्ट संख्या के आधार पर बाजारों को ऊपर या नीचे ले जा सकती है। Investing.com का अनुमान है कि गैर-कृषि पेरोल मई से 700,000 तक बढ़ जाएगा और बेरोजगारी दर 5.7% होगी, जो मई के 5.8% के स्तर से कम है।

जून में क्या काम किया

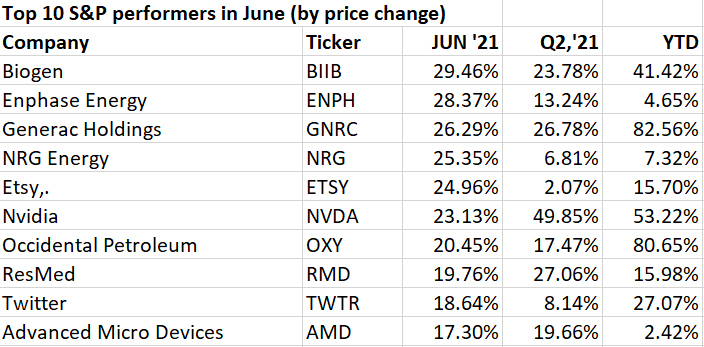

व्यापक, SPX बेंचमार्क के विजेता थे... :

स्रोत, अगले दो चार्ट: S&P Dow Jones Indices

और सेक्टर स्तर पर:

प्रौद्योगिकी: विजेताओं में: Enphase (NASDAQ:ENPH), NVIDIA, Adobe और Advanced Micro Devices (NASDAQ:AMD) महीने के लिए सभी 16% से बेहतर। ब्याज की: Cathie Wood's Ark Innovation ETF (NYSE:ARKK) मई में फिसलने के बाद जून में 17.7% ऊपर था। हाल के महीनों में आर्क इनोवेशन गर्म था क्योंकि वुड ने जो दांव लगाया है उसे वह विघटनकारी कहता है। Tesla (NASDAQ:TSLA) एक प्रमुख होल्डिंग रही है।

ऊर्जा: इस क्षेत्र के शेयरों में Occidental Petroleum (NYSE:OXY) शामिल है, जो 21% से अधिक है; Diamondback Energy (NASDAQ:FANG) 18% ऊपर, और Marathon Oil (NYSE:MRO), लगभग 12% ऊपर। भले ही ओपेक+ ने इस हफ्ते की बैठक में उत्पादन बढ़ाने का फैसला किया हो, लेकिन तेल की ऊंची कीमतों से शेयरों में तेजी आएगी। ऊर्जा से संबंधित शेयरों में विशेषज्ञता वाले ईटीएफ भी मजबूत रहे हैं।

उपभोक्ता विवेकाधीन: क्राफ्टिंग विक्रेता ETSY (NASDAQ:ETSY), eBay (NASDAQ:EBAY), CarMax (NYSE:KMX), Nike और Chipotle Mexican Grill (NYSE:CMG) पैक का नेतृत्व किया। टेस्ला लगभग 10% और Amazon (NASDAQ:AMZN) ने 7.4% जोड़ा, लेकिन इस वर्ष 6.4% ऊपर है।

संचार सेवाएं: Twitter (NYSE:TWTR), 18% ऊपर यहां अग्रणी था; अन्य लाभ पाने वालों में फेसबुक और Netflix (NASDAQ:NFLX) शामिल हैं, लगभग 6% प्रत्येक।

स्वास्थ्य देखभाल: यहां लाभ में जैव प्रौद्योगिकी कंपनी Biogen (NASDAQ:BIIB) शामिल है जून के लिए 31% ऊपर, चिकित्सा-उपकरण निर्माता ResMed (NYSE:RMD), 19.8% ऊपर और मॉडर्ना, महीने के लिए 19% और वर्ष के लिए 125% .

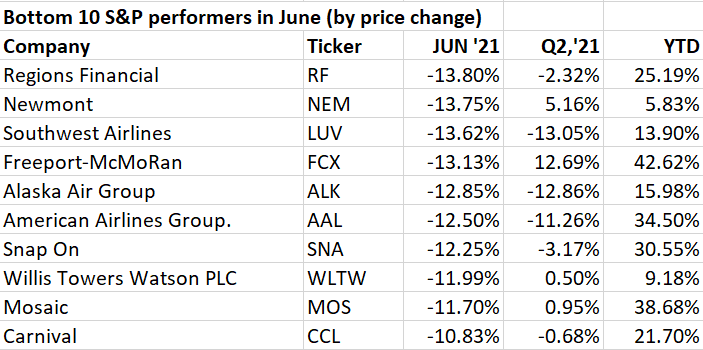

क्या काम नहीं किया:

हारे हुए:

गृह निर्माणकर्ता: इस समूह में D.R. Horton (NYSE:DHI) 5.6% से अधिक नीचे और PulteGroup (NYSE:PHM) 5.7% नीचे। ब्याज दरें समस्या नहीं हैं। निर्माण के लिए उपलब्ध लॉट हैं।

बैंक: Citigroup (NYSE:C) और Huntington Bancshares (NASDAQ:HBAN) दोनों 10% बंद थे। Regions Financial (NYSE:RF) 13.8% गिरा। ब्याज दरें समस्या हैं। वे बहुत कम हैं और मुनाफा कम करते हैं।

सामग्री: Freeport McMoRan Copper & Gold (NYSE:FCX), उर्वरक निर्माता Mosaic (NYSE:MOS) और सोना उत्पादक Newmont Mining (NYSE:NEM) सभी 12% से अधिक गिर गए। यहां तक कि तांबा भी गिर गया है, जो डॉलर में तेजी का शिकार है। हालांकि, यह वर्ष के लिए 22% ऊपर है।