ट्रंप का कहना है कि ईरान में निशाना बनाने के लिए ’लगभग कुछ नहीं बचा’

यू.एस. में पूरे बोर्ड के लाभ से प्रेरित, जुलाई वैश्विक शेयर बाजारों के लिए एक उत्कृष्ट महीना था। S&P 500 में +8.44%, डॉव जोन्स इंडस्ट्रियल एवरेज +6.06% और NASDAQ कंपोजिट +11.41% की बढ़त हुई। यह नवंबर 2020 के बाद से बेंचमार्क स्टॉक इंडेक्स के लिए सबसे बड़ा मासिक लाभ था और अप्रैल 2020 के बाद से अपने तकनीकी-भारी समकक्ष के लिए सबसे बड़ा लाभ था।

यू.एस. के बाहर, IBEX 35 +0.71%, Dax +5.48%, FTSE 100 +3.54%, CAC 40 +8.87%, FTSE MIB +5.22%, Euro Stoxx 50 +7.33%, और Nikkei +5.34%। CSI 1000 महीने में -7.02% की गिरावट के साथ पिछड़ गया।

फेड चेयरमैन जेरोम पॉवेल के सुझाव के बाद बदलाव आया है कि ब्याज दरों में बढ़ोतरी की गति उम्मीद से जल्दी धीमी हो सकती है। इसके अलावा, कमाई का मौसम उम्मीद से बेहतर रहा है, एसएंडपी 500 कंपनियों में से लगभग 75% ने अनुमानों को मात दी है।

उन आंकड़ों के साथ, 2022 में वैश्विक शेयर बाजार की रैंकिंग इस प्रकार है:

- British FTSE +0.53%

- Japanese Nikkei -3.44%

- Spanish IBEX -6.40%

- Dow Jones -10.18%

- Eurostoxx -13.73%

- S&P 500 -13.87%

- German DAX -15.11%

- French CAC -15.11%

- Chinese CSI -15.59%

- Italian MIB -18.07%

- NASDAQ -21.46%

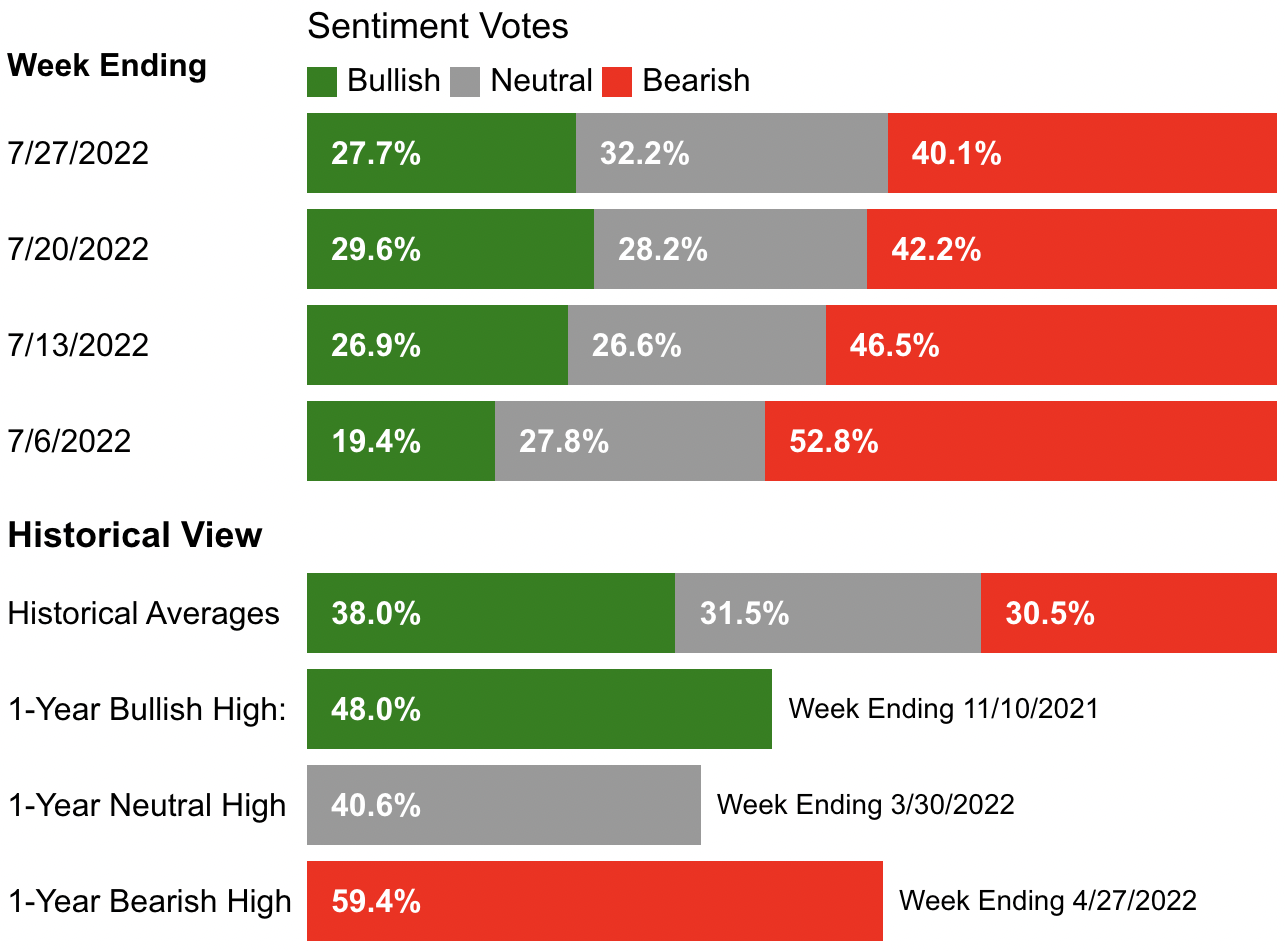

इन्वेस्टर सेंटीमेंट (AAII)

बुलिश सेंटिमेंट (अगले छह महीनों में स्टॉक बढ़ने की उम्मीद) पिछले सप्ताह 1.9 अंक गिरकर 27.7% हो गया और लगातार 36 वें सप्ताह के अपने ऐतिहासिक औसत 38% से काफी नीचे रहा।

बेयरिश सेंटीमेंट (अगले छह महीनों में शेयरों में गिरावट की उम्मीद) 2.1 अंक घटकर 40.1% हो गई। हालांकि, यह अपने ऐतिहासिक औसत 30.5% से काफी ऊपर है।

बुल-बेयर स्प्रेड (बुलिश माइनस बेयरिश सेंटीमेंट) -12.4% है और 27 सप्ताह में 24वीं बार असामान्य रूप से कम है।

वसूली? इतिहास हमें क्या बताता है

ऐतिहासिक रूप से, S&P 500 को एक बेयर मार्केट से उबरने में लगभग 19 महीने लगते हैं। हालांकि, 1982 के बाद से, यदि बेयर मार्केट -30% से अधिक नहीं गिरता है, तो हमने त्वरित और लगातार सुधार देखा है।

उदाहरण के लिए, 1982 में, सूचकांक को पूरी तरह से ठीक होने में 3 महीने लगे; 1990 में, 4 महीने; 1998 में, 3 महीने; 2011 में, 4 महीने; 2018 में, 4 महीने; और 2020 में, 5 महीने।

एसएंडपी 500 इस साल अब तक दोहरे अंकों में नीचे है। लेकिन यहां एक मजेदार तथ्य है: यदि आप फेड द्वारा ब्याज दरों में वृद्धि के दिनों में केवल S&P 500 पर लंबे समय से थे, तो आपको +6.8% का लाभ हुआ होगा। वास्तव में, बुधवार और गुरुवार को लगभग 4% की छलांग फेड की ब्याज दर में वृद्धि के बाद रिकॉर्ड पर सबसे बड़ी दो दिन की बढ़त थी।

दूसरी ओर, यदि आप इस वर्ष उन तीन दिनों को छोड़कर हर दिन लंबे होते, तो आपको -20% से अधिक का नुकसान होता।

डॉलर की मजबूती

डॉलर लगभग +11% YTD है, जिसे हॉकिश फेड द्वारा मदद मिली है और बढ़ते भू-राजनीतिक तनावों ने डॉलर की सुरक्षित-हेवन अपील को बढ़ावा दिया है।

बैंक ऑफ अमेरिका के म्यूचुअल फंड मैनेजरों के सर्वेक्षण से पता चलता है कि डॉलर पर बुलिश पोजीशन सात वर्षों में अपने उच्चतम स्तर पर पहुंच गई है। हालांकि, वे अंतिम सप्ताह में गिर गए। लॉन्ग डॉलर पोजीशन का मूल्य 18.46 बिलियन डॉलर था (पिछले हफ्ते, यह 18.98 बिलियन डॉलर था)।

मजबूत डॉलर उभरती बाजार मुद्राओं को प्रभावित कर रहा है और दुनिया भर के केंद्रीय बैंकों पर मंदी की कीमत पर भी दरें बढ़ाने का दबाव डाल रहा है।

उदाहरण के लिए, भारतीय रुपया, चिली पेसो, और श्रीलंकाई रुपया इस साल सभी रिकॉर्ड निम्न स्तर पर पहुंच गया है, केंद्रीय बैंकों द्वारा गिरावट को रोकने के प्रयासों के बावजूद। हांगकांग में, निवेशक रिकॉर्ड गति से स्थानीय डॉलर खरीद रहे हैं, जबकि चिली के केंद्रीय बैंक ने पेसो के पांच हफ्तों में -20% से अधिक गिरने के बाद हस्तक्षेप किया।

यूरोप में धन का बहिर्वाह

Stoxx यूरोप 600 सूचकांक पिछले सप्ताह सात सप्ताह के उच्च स्तर पर पहुंच गया। साल की पहली छमाही में तेज गिरावट के बाद यूरोपीय शेयरों में तेजी आई क्योंकि निवेशकों ने उच्च मुद्रास्फीति और धीमी वृद्धि के बारे में नकारात्मक खबरों पर दांव लगाया।

इसके अलावा, अमेरिकी आर्थिक आंकड़ों में हालिया कमजोरी ने भी आशावाद जगाया है कि फेडरल रिजर्व आगामी बैठकों में ब्याज दरों को बढ़ाने में कम आक्रामक हो सकता है।

इस बीच, यूरोपीय इक्विटी म्युचुअल फंडों से बहिर्वाह लगातार 24वें सप्ताह अंतर्वाह को पार कर गया।

क्रूर प्रवृत्ति कुछ शेयरों के लिए बनी हुई है

जबकि वैश्विक बाजारों ने पिछले महीने एक व्यापक-आधारित रिबाउंड लागू किया था, यहां एक अच्छा अनुस्मारक है कि पिछला प्रदर्शन भविष्य के रिटर्न को सुनिश्चित नहीं करता है।

आइए वॉल स्ट्रीट के कई शेयरों पर नज़र डालें, जो 2020 में, सचमुच उड़ गए - केवल 2021-2022 में ढहने से पहले।

Nio (NYSE:NIO): +1112% / -68%

Quantumscape (NYSE:QS): +753% / -86%

Twist Bioscience Corp (NASDAQ:TWST): +580% / -76%

Workhorse Group (NASDAQ:WKHS): +551% / -86%

Farfetch (NYSE:FTCH): +517% / -88%

eXp World Holdings (NASDAQ:EXPI): +457% / -58%

Peloton (NASDAQ:PTON): +434% / -90%

Pacific Biosciences (NASDAQ:PACB): +405% / -80%

Sunrun (NASDAQ:RUN): +402% / -68%

Zoom Video Communications (NASDAQ:ZM): +396% / -75%

Now, here are the stocks that lost the most in 2021-2022, compared to their performance in 2020:

Gaotu Techedu (NYSE:GOTU): -97% / +137%

Ontrak (NASDAQ:OTRK): -97% / +279%

InVitae Corp (NYSE:NVTA): -92% / +159%

StoneCo (NASDAQ:STNE): -90% / +110%

FuboTV (NYSE:NYSE:FUBO): -88% / +214%

Lordstown Motors (NASDAQ:RIDE): -88% / +102%

C3 Ai (NYSE:AI): -88% / +230%

Fastly (NYSE:FSLY): -87% / +335%

Stitch Fix (NASDAQ:SFIX): -875 / +129%

Carvana (NYSE:CVNA): -85% / +160%

मंदी? हां और ना

मंदी की आधिकारिक परिभाषा लगातार दो तिमाहियों में गिरती जीडीपी की बात करती है। उस आधार पर, यू.एस. पहले से ही मंदी में होगा।

हालाँकि, आधिकारिक तौर पर, देश केवल ऐसे परिदृश्य में खुद को मानता है जब राष्ट्रीय आर्थिक अनुसंधान ब्यूरो (NBER) ऐसा कहता है और निजी, गैर-लाभकारी, गैर-पक्षपातपूर्ण अनुसंधान संगठन ने अभी तक इस मामले पर बात नहीं की है।

पिछली 10 बार अमेरिकी अर्थव्यवस्था में नकारात्मक जीडीपी वृद्धि के लगातार 2 या अधिक तिमाहियों में, NBER ने पुष्टि की कि यह मंदी में था। इससे अलग कुछ देखने के लिए आपको 1947 में वापस जाना होगा।

ऐसी आवाजें हैं जो कह रही हैं कि रोजगार वृद्धि के साथ आप मंदी में नहीं हो सकते। लेकिन रोजगार सिर्फ एक और चर है। हमें याद रखना चाहिए कि 1970 के दशक में एक मंदी थी, और व्यापक अर्थव्यवस्था के साथ-साथ गिरने से पहले, रोजगार सीधे 8 महीने तक बढ़ा था।