ईरान के प्रभाव को कम करने के लिए अमेरिका द्वारा कुछ रूसी तेल खरीद की अनुमति दिए जाने के बाद तेल की कीमतों में गिरावट आई

- पिछला हफ्ता दुनिया भर के अधिकांश शेयर बाजारों के लिए सकारात्मक रहा

- बुलिश सेंटिमेंट 2.8 अंक बढ़कर 30.6% हो गया

- शुक्रवार के अमेरिकी रोजगार के आंकड़े एक बड़ा अल्पकालिक जोखिम पैदा करते हैं

NASDAQ कंपोजिट पर +2.15% के रिबाउंड के साथ, S&P 500 +0.36%, Nikkei 225 +1.35%, FTSE 100 +0.22%, Euro Stoxx 50 +0.47%, CAC 40 +0.37%, FTSE MIB +0.81%, { {172|DAX}} +0.67%, और IBEX 35 +0.14% बढ़े। पिछड़ने वाले डॉव जोन्स इंडस्ट्रियल एवरेज और सीएसआई 1000 थे, जो क्रमशः -0.13% और -032% गिर गए।

उपरोक्त आंकड़ों के साथ, 2022 में वैश्विक शेयर बाजार की रैंकिंग इस प्रकार है:

- British Ftse +0.75%

- Japanese Nikkei -2.14%

- Spanish Ibex -6.26%

- French Cac -9.52%

- Dow Jones -9.73%

- S&P 500 -13.03%

- Eurostoxx -13.33%

- German Dax -14.55%

- Chinese CSI -15.86%

- Italian Mib -17.41%

- Italian Mib -17.41%

- NASDAQ -19.10%

इन्वेस्टर सेंटिमेंट (AAII)

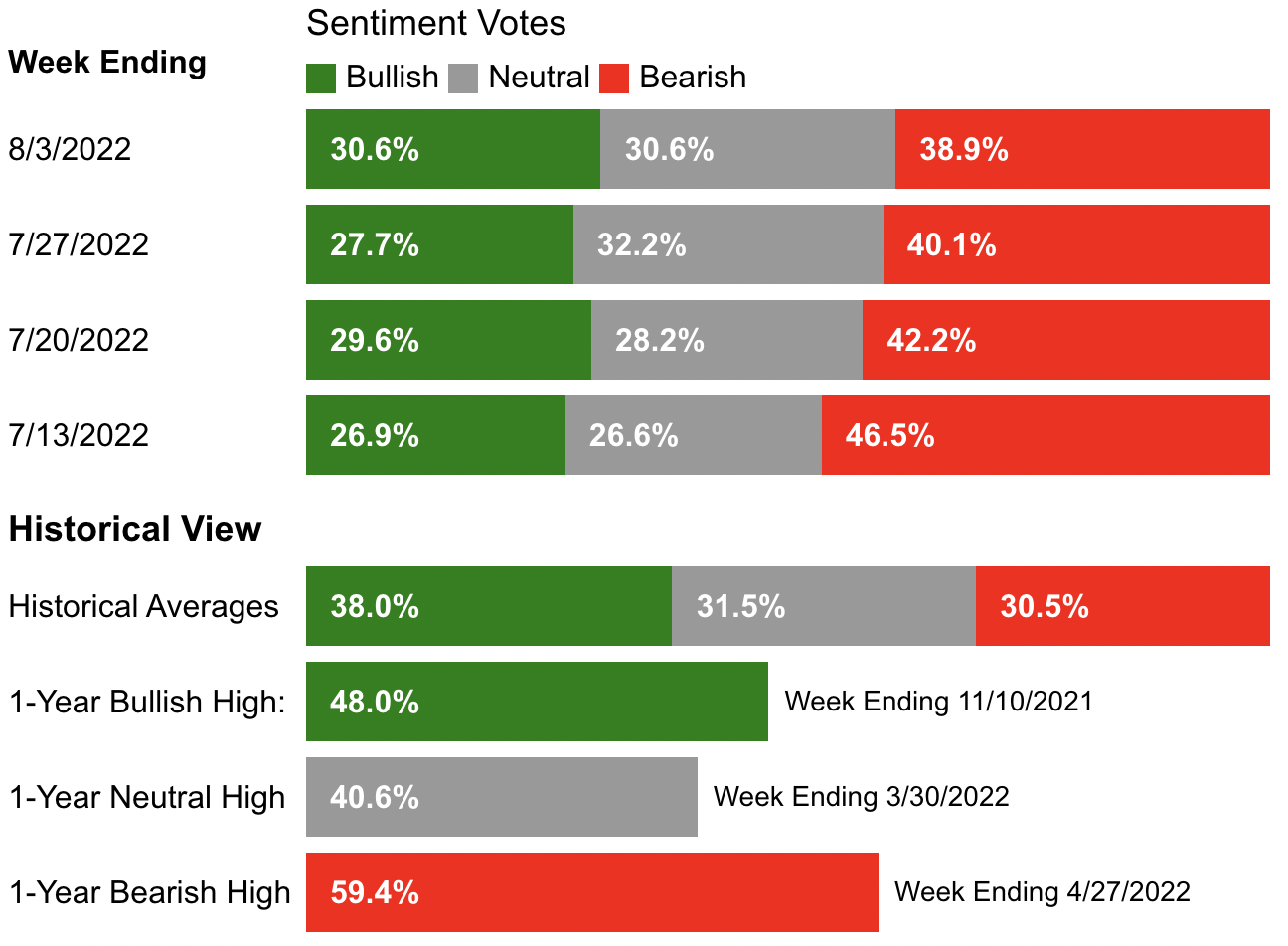

* बुलिश सेंटिमेंट (अगले छह महीनों में स्टॉक बढ़ने की उम्मीद) 2.9 अंक बढ़कर 30.6% हो गया - 2 जून के बाद से आशावाद का उच्चतम स्तर। फिर भी, यह 38% के अपने ऐतिहासिक औसत से नीचे है।

* बेयरिश सेंटिमेंट (अगले छह महीनों में शेयरों में गिरावट की उम्मीद) 1.2 अंक गिरकर 38.9 पर है, जो अपने ऐतिहासिक औसत 30.5% से काफी ऊपर है।

पैसा यू.एस. फंड में वापस आ रहा है।

लंबी अवधि में, हम सभी जानते हैं कि यू.एस. शेयर बाजार ने बहुत अच्छा प्रदर्शन किया है, लगभग एक सदी के लिए औसतन प्रति वर्ष +10% से अधिक जमा किया है। हम यह भी जानते हैं कि रास्ते में निवेशकों को भारी गिरावट का सामना करना पड़ा है, जैसे कि इस साल की पहली छमाही में -20% की गिरावट। हालांकि, फिलहाल हम थोड़ी राहत का आनंद ले रहे हैं।

इसका प्रमाण है, उदाहरण के लिए, नैस्डैक 100, जिसने लगातार तीसरे सप्ताह का लाभ दर्ज किया, पिछले अप्रैल के बाद से इसकी सबसे लंबी साप्ताहिक लकीर है। इसके अलावा, पिछले 25 कारोबारी दिनों में, हमने +1% से अधिक 13 बार इंट्रा डे लाभ देखा है, जो एक दुर्लभ घटना है।

यह संदर्भ निवेशकों को यू.एस. इक्विटी म्यूचुअल फंड में लौटने के लिए प्रोत्साहित करता है, जो पहले से ही 2022 में 3 बिलियन से अधिक सब्सक्रिप्शन जमा कर रहे हैं।

पैसा भी डॉलर में प्रवाहित हो रहा है, जैसा कि बैंक ऑफ अमेरिका के म्यूचुअल फंड मैनेजरों के सर्वेक्षण से पता चलता है। डॉलर में खरीदारी की स्थिति 7.5 वर्षों में नहीं देखे गए स्तरों पर है। यहां मैं अन्य मुद्राओं के मुकाबले डॉलर की मजबूती के बारे में बात कर रहा हूं।

शुक्रवार के अंक मदद नहीं करते

शुक्रवार का अमेरिकी रोजगार डेटा उम्मीदों से अच्छा और अच्छा था। वास्तव में, महामारी के दौरान खोई गई सभी नौकरियां पहले ही वापस मिल चुकी हैं।

लेकिन जो कोई सोच सकता है, उसके विपरीत, ये आंकड़े इक्विटी बाजारों के लिए नकारात्मक हैं, क्योंकि इसका मतलब है कि फेडरल रिजर्व के पास ब्याज दरों में वृद्धि को धीमा करने का कोई कारण नहीं है। यदि डेटा नकारात्मक होता, तो वे इस तरह के आक्रामक दर वृद्धि चक्र को जारी नहीं रखने पर विचार कर सकते थे (जिसका अध्यक्ष पॉवेल ने संकेत भी दिया था)।

वर्तमान रोजगार के आंकड़ों के साथ, इस बात की अधिक संभावना है कि हम सितंबर में फेड की अगली बैठक में एक और 75 आधार अंक की वृद्धि देखेंगे।

यूरोपीय बैंकों ने बेहतर प्रदर्शन किया

यूरोपीय बैंकों के पास पिछले दशक की उनकी सबसे अच्छी तिमाही थी, क्योंकि ब्याज दरों में वृद्धि से शुद्ध ब्याज मार्जिन यानी, बैंक द्वारा उधारकर्ता को भुगतान किए गए ब्याज और ऋणदाता को लगाए गए ब्याज के बीच का अंतर होता है।

उच्च ब्याज आय और ऋण व्यापार के कारण महाद्वीप के शीर्ष 20 बैंकों में से 15 ने लाभ अनुमानों को पार कर लिया। यूरोपीय संघ के दस सबसे बड़े सूचीबद्ध बैंकों ने 13.9 बिलियन यूरो का संयुक्त लाभ कमाया, जो पिछले दस वर्षों में तीसरा सबसे अच्छा है।

इसके अलावा, गैर-निष्पादित ऋणों के प्रावधानों में तिमाही में गिरावट आई, क्योंकि बैंकों ने वर्ष की शुरुआत में भंडार बनाया था।

नीचे दिया गया चार्ट Stoxx 600 Banks दिखाता है, और हम देख सकते हैं कि कैसे 2020 एक महत्वपूर्ण मोड़ था जब सूचकांक 2009 के स्तर तक गिर गया और मजबूत समर्थन को छुआ।

अगस्त में स्टॉक मार्केट

अगर हम 1950 से 2020 तक एसएंडपी 500 को लें, तो हमारे पास 39 मौकों पर अगस्त एक सकारात्मक महीना रहा है, और 32 में यह नकारात्मक रहा है। औसत आंदोलन +0.5% है।

इतिहास में सबसे अच्छा अगस्त 1982 में था, जिसमें S&P 500 में +11.6% की वृद्धि हुई थी। इसके विपरीत, सबसे खराब 1998 में था, जब व्यापक यू.एस. सूचकांक -14.58% गिरा।

कमाई का मौसम: उम्मीद से बेहतर

350 से अधिक एस एंड पी 500 कंपनियों ने पहले ही अपने दूसरी तिमाही के परिणामों की सूचना दी है, और समग्र संतुलन काफी सकारात्मक है।

आय वृद्धि 6% से अधिक है। हां, यह 2020 की अंतिम तिमाही में 4% के बाद से सबसे कम आय वृद्धि है, लेकिन वास्तव में, उस परिदृश्य और संदर्भ को देखते हुए जिसमें हम खुद को पाते हैं, यह बिल्कुल भी बुरा नहीं है।

दूसरी तिमाही में प्रति शेयर आय में सबसे महत्वपूर्ण उल्टा आश्चर्य पोस्ट करने वाली दो कंपनियों को उजागर करने के लिए: T-Mobile (NASDAQ:TMUS) 424% के साथ और American Tower (NYSE:AMT) 103% के साथ।

प्रकटीकरण: लेखक के पास वर्तमान में इस लेख में उल्लिखित कोई भी प्रतिभूति नहीं है।

***

अपने अगले महान विचार को खोजने के इच्छुक हैं? InvestingPro+ आपको पेशेवर डेटा, टूल और अंतर्दृष्टि के साथ दुनिया में सबसे तेजी से बढ़ते या सबसे कम मूल्य वाले शेयरों को खोजने के लिए 135K+ शेयरों के माध्यम से स्क्रीन करने का मौका देता है।