ईरान युद्ध से तेल संकट के चलते भारतीय रुपया रिकॉर्ड निचले स्तर पर

- माइकल विल्सन ने इस साल S&P 500 में 26% की गिरावट की भविष्यवाणी की, जिससे बाजार में चिंता पैदा हो गई।

- फेड का पसंदीदा मुद्रास्फीति सूचक उच्च मुद्रास्फीति दिखाता है, और बाजार को फेड और ईसीबी से ब्याज दरों में और बढ़ोतरी की उम्मीद है।

- तेजी की भावना कम हो रही है, और बाजारों में अस्थिरता बढ़ रही है।

कुछ दिनों पहले, माइकल विल्सन, जिन्होंने पिछले साल के इंस्टीट्यूशनल इन्वेस्टर्स सर्वे में पहला स्थान प्राप्त किया था, जब उन्होंने इक्विटी में बड़े पैमाने पर बिकवाली की सही भविष्यवाणी की थी, ने कहा कि S&P 500 इस साल 26% तक गिर सकता है। . किसी के पास क्रिस्टल बॉल नहीं है, लेकिन उनके इस कमेंट ने काफी हलचल मचा दी है.

शुक्रवार का व्यक्तिगत उपभोग व्यय डेटा महत्वपूर्ण है क्योंकि यह फेड का पसंदीदा मुद्रास्फीति सूचक है। बाजार 0.4% की मासिक वृद्धि की उम्मीद कर रहा था, लेकिन अंत में यह 0.6% पर आ गया। यह फेड को ब्याज दरों में वृद्धि जारी रखने के लिए प्रोत्साहित करेगा।

S&P 500 ने हाल के दिनों में कुछ कमजोरी दिखाई है। सबसे पहले, यह 2 फरवरी को अधिक खरीददार स्तर पर पहुंच गया। पिछली बार ऐसा अगस्त 2022 में हुआ था, जिसका मतलब दो महीने से भी कम समय में 4325 से 3491 तक गिरना था। दूसरा, क्योंकि यह अपने 200-दिवसीय मूविंग एवरेज के संबंध में एक महत्वपूर्ण बिंदु पर है, यह इसे खोने के बहुत करीब है।

S&P 500 ने हाल ही में Bitcoin के साथ अपना सकारात्मक सहसंबंध खो दिया है। अधिकांश 2022 के लिए, बाजारों में एक अच्छा सकारात्मक संबंध था। नवंबर में एफटीएक्स के दिवालिया होने के अपवाद के साथ, पिछली बार दिसंबर 2021 में सहसंबंध नकारात्मक था।

निवेशकों का धैर्य पतला होता जा रहा है

1970 के दशक में 5 साल से कम, अमेरिकी स्टॉक के लिए औसत होल्डिंग अवधि अब सिर्फ दस महीने है। म्यूचुअल फंड की औसत होल्डिंग अवधि ढाई साल भी बहुत कम है। अधीरता निवेशकों की बाधाओं में मदद नहीं करती है। जब बाजारों में निवेश की बात आती है तो समय आम तौर पर उनके पक्ष में काम करता है।

बेशक, हम अभी एक जटिल 2022 से बाहर आए हैं, और अब तक, 2023 में अस्थिरता बढ़ गई है, और दैनिक आंदोलनों की सीमा व्यापक है। लेकिन हकीकत में, यह असामान्य नहीं है।

1. S&P 500 पिछले सप्ताह लगातार 4 सत्रों में लाल निशान में था, लेकिन गुरुवार को धन्यवाद, यह लगातार 5 सत्रों तक नहीं पहुंचा (और बुल मार्केट में लगातार 5 दिनों की गिरावट हो सकती है)। पिछले 15 वर्षों में पीछे मुड़कर देखें, तो 5 दिनों की हार के बिना केवल दो वर्ष थे: 2014 और 2017। तो यह इतना दुर्लभ नहीं है।

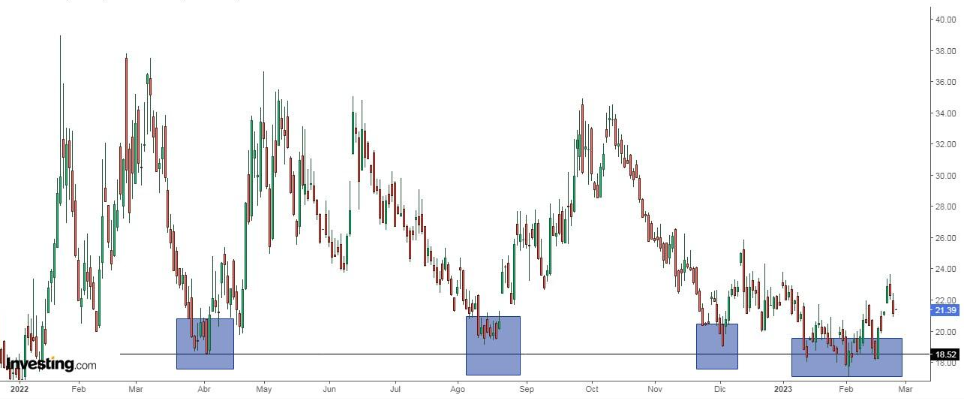

2. इस हफ्ते शेयर बाजार का 35वां दिन था, जिनमें से 17 में एसएंडपी 500 में 1% या उससे अधिक (ऊपर या नीचे) की चाल देखी गई। पिछले 70 वर्षों में, यह सबसे अधिक दिनों वाले वर्षों में 5वें स्थान पर है। यह हमें अस्थिरता की ओर ले जाता है। CBOE अस्थिरता सूचकांक ने फरवरी की शुरुआत में एक निचला स्तर बनाया और तब से बढ़ रहा है। यह तल, जो अब एक समर्थन है, ने अप्रैल 2022 से सूचकांक को दुर्घटनाग्रस्त होने से रोका है।

VIX 1-महीने की निहित अस्थिरता है, लेकिन हमारे पास VXV भी है, जो 3-महीने की निहित अस्थिरता है। आम तौर पर VIX VXV से कम होता है क्योंकि समय क्षितिज जितना लंबा होता है, अनिश्चितता उतनी ही अधिक होती है, आंशिक रूप से क्योंकि 1 महीने की तुलना में 3 महीने में होने वाली घटनाओं का बड़ा जोखिम होता है, जो तार्किक है।

यदि आप VIX को VXV से विभाजित करते हैं, तो आपको एक संख्या मिलती है। इतिहास बताता है कि जब यह कमोबेश 0.82 के आस-पास होता है, तो S&P 500 ज्यादातर समय तेज रहा है और साल का अंत हरे रंग में हुआ है। दिलचस्प बात यह है कि इस फरवरी में यह घटकर 0.82 रह गया। बेशक, यह विज्ञान नहीं है और इसे हठधर्मिता के रूप में नहीं लिया जाना चाहिए, यह डेटा का एक और टुकड़ा है।

फेड, ईसीबी और बीओजे ब्याज दरें

बाजार यूरोपियन सेंट्रल बैंक और यूएस फेडरल रिजर्व द्वारा ब्याज दर में वृद्धि की अपनी अपेक्षाओं को समायोजित कर रहा है। यूरोपीय सेंट्रल बैंक के मामले में, ब्याज दर फ्यूचर्स अपने इतिहास में +3.75% के उच्चतम स्तर तक बढ़ने की ओर इशारा कर रहे हैं, जो आखिरी बार 2000 में हुआ था। यह मार्च में अपनी बैठक में दरों में 50 आधार अंकों की वृद्धि कर सकता है।

फेडरल रिजर्व के लिए, वायदा सितंबर तक 5.33% की बढ़ोतरी की ओर इशारा करता है। वॉल स्ट्रीट को उम्मीद है कि फेड मार्च और मई में अपनी अगली दो बैठकों में दरों में 25 आधार अंकों की बढ़ोतरी करेगा।

बैंक ऑफ जापान की ओर मुड़ते हुए, नए गवर्नर काज़ुओ उएदा ने शुक्रवार को कहा कि बैंक को नाजुक अर्थव्यवस्था का समर्थन करने के लिए ब्याज दरों को बेहद कम रखना चाहिए। यह एक झटके के रूप में आता है, क्योंकि अधिकांश बाजार ने इस नियुक्ति को मौद्रिक नीति में बदलाव की प्रस्तावना के रूप में देखा। हालांकि, सभी संकेत हैं कि ऐसा नहीं होगा।

Ueda 27 और 28 अप्रैल को अपनी पहली नीति बैठक की अध्यक्षता करेंगे, जब BOJ अपने नए मुद्रास्फीति अनुमान जारी करेगा।

निवेशक भावना (एएआईआई)

बुलिश सेंटीमेंट, या उम्मीदें कि अगले छह महीनों में स्टॉक की कीमतें बढ़ेंगी, 3.4 प्रतिशत अंक गिरकर 34.1% हो गया। आशावाद अपने ऐतिहासिक औसत 37.5% से नीचे वापस आ गया है। मंदी की भावना, या उम्मीद है कि अगले छह महीनों में स्टॉक की कीमतें गिरेंगी, 3.8 अंक बढ़कर 28.8% हो गई।

मुख्य यूरोपीय और अमेरिकी स्टॉक एक्सचेंजों की वर्ष-दर-तारीख प्रदर्शन-आधारित रैंकिंग इस प्रकार है:

- Italian FTSE MIB +15.76%

- Spanish IBEX 35 +13.18%

- French CAC 40 +12.72%

- Euro Stoxx 50 +12.06%

- German DAX +10.90%

- Nasdaq 100 +9.41%

- British FTSE 100 +6.66%

- Japanese Nikkei 225 +5.09

- Shanghai Shenzhen CSI 300 +4.45%

- S&P 500 +3.40%

- Dow Jones Industrial Average -1.00%

प्रकटीकरण: लेखक उल्लिखित किसी भी प्रतिभूति का स्वामी नहीं है।