US-ईरान विवाद की चिंता से तेल 1% चढ़ा

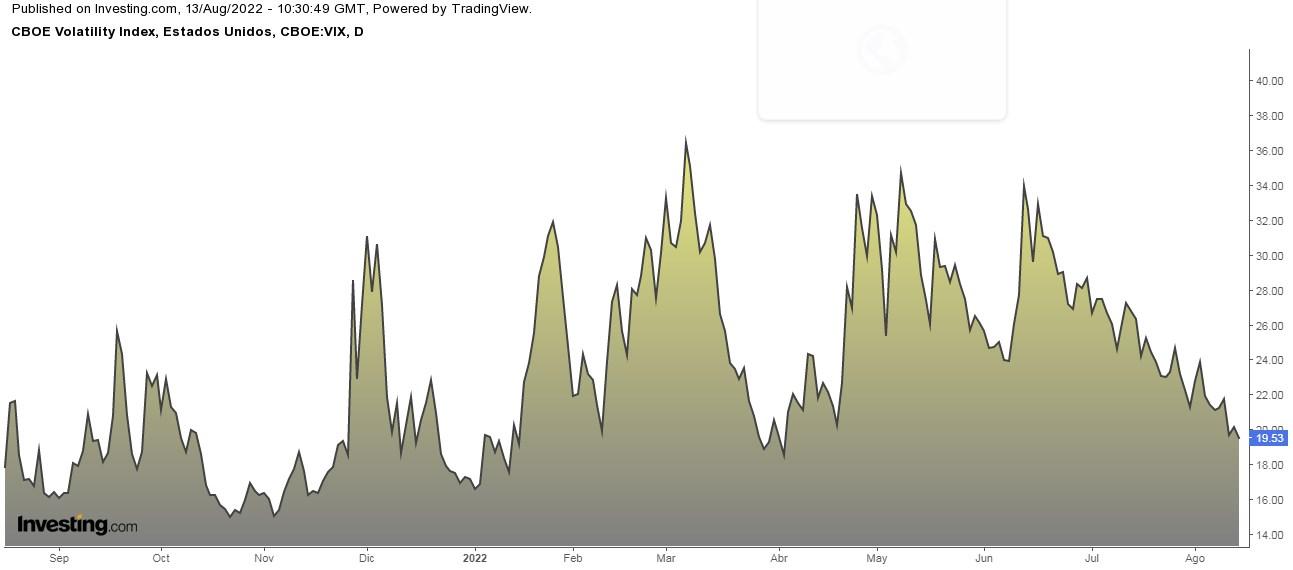

- VIX (अस्थिरता सूचकांक) में लगातार आठ हफ्तों तक गिरावट आई है, जो पिछले तीन वर्षों में सबसे लंबी लकीर है

- VIX/VXV 1 महीने की अंतर्निहित अस्थिरता और 3 महीने की अंतर्निहित अस्थिरता के बीच के अनुपात को मापता है

- 1 से नीचे का VIX/VXV अनुपात ऐतिहासिक रूप से S&P 500 के लिए खरीदारी का संकेत है

पिछले छह यू.एस. मंदी के दौरान, S&P 500 ने अपने मंदी के निचले स्तर और जब NBER ने घोषणा की कि आर्थिक संकुचन आधिकारिक रूप से समाप्त हो गया था, के बीच औसतन +61% की वृद्धि हुई।

तथ्य की बात के रूप में, पिछले 150 वर्षों में, यू.एस. में 30 मंदी हुई हैं, और एसएंडपी 500 उस अवधि (मुद्रास्फीति के समायोजन के बाद) में औसतन +6.9% वार्षिक लाभ हासिल करने में कामयाब रहा।

अल्पावधि में, बाजार में भी सुधार हो रहा है क्योंकि पिछले सप्ताह के बेहतर सीपीआई डेटा ने निवेशकों को यह विश्वास करने के लिए प्रोत्साहित किया कि फेड सितंबर की बैठक में गैस से अपना पैर हटा सकता है, ब्याज दरों में 75 बीपीएस से कम की वृद्धि कर सकता है।

एसएंडपी 500 ने लगातार चौथे सप्ताह में बढ़त दर्ज की, जो पिछले नवंबर के बाद सबसे लंबा है। शुक्रवार को, यह एक महत्वपूर्ण मील के पत्थर पर भी पहुंच गया: इस साल की शुरुआत में इसकी तेज गिरावट से आधा नुकसान हुआ।

अपट्रेंड का इस तथ्य से बहुत कुछ लेना-देना है कि एसएंडपी 500 शेयरों का उनके 50-दिवसीय मूविंग एवरेज से ऊपर कारोबार करने का प्रतिशत 88% है (जून के मध्य में, यह 2% था), एक अनुपात जो 2021 के वसंत के बाद से नहीं देखा गया है।

अपने हिस्से के लिए, NASDAQ 100 जून के निचले स्तर से 20% से अधिक बढ़ने में कामयाब रहा, जो तकनीकी रूढ़िवाद के अनुसार, एक बेयर मार्केट से बाहर निकलने का तात्पर्य है। 19 नवंबर, 2021 से 16 जून, 2022 तक 209 कैलेंडर दिनों में उच्च से निम्न तक, टेक-हैवी इंडेक्स 32.49% गिर गया। पिछले 50 वर्षों में, औसत बेयर मार्केट में सूचकांक में गिरावट देखी गई है - 35.5 तक 201 कैलेंडर दिनों में%।

देखें कि VIX/VXV अनुपात क्या दर्शाता है

CBOE अस्थिरता सूचकांक (VIX) में लगातार आठ सप्ताह तक गिरावट आई है, जो पिछले तीन वर्षों में सबसे लंबी लकीर है।

लेकिन जो और भी दिलचस्प है वह है VIX/VXV अनुपात। VIX 1 महीने की अंतर्निहित अस्थिरता है, जबकि VXV 3 महीने की अंतर्निहित अस्थिरता है। VIX आमतौर पर VXV से कम होता है क्योंकि समय क्षितिज जितना लंबा होता है, अनिश्चितता उतनी ही अधिक होती है, मूल रूप से क्योंकि इसमें अधिक जोखिम होता है कि चीजें 1 महीने की तुलना में 3 महीने में हो सकती हैं।

आप VIX/VXV अनुपात की व्याख्या कैसे करते हैं? ठीक है, यदि हम VIX को VXV से विभाजित करते हैं, तो हमें एक संख्या प्राप्त होती है:

- यदि यह एक से अधिक है, तो इसका अर्थ है अनिश्चितता, इक्विटी के लिए नकारात्मक।

- यदि यह एक से कम है, तो इसका अर्थ है शांति, इक्विटी के अनुकूल।

- यदि यह 1.30 के करीब है, तो बाजार शीर्ष के करीब हो सकता है और इसमें गिरावट की संभावना है।

- यदि यह 0.95 के करीब है, तो बाजार एक मंजिल बनाने के करीब हो सकता है और बढ़ना शुरू हो सकता है।

- यदि यह 0.82 के आसपास है, तो एसएंडपी 500, इतिहास में सबसे अधिक समय, बुलिश और मजबूत रहा है।

क्या अमेरिकी शेयर बाजार में पैसा लौट रहा है?

अगस्त 3-10 के सप्ताह में, यू.एस. इक्विटी म्यूचुअल फंड में पैसा डाला गया क्योंकि निवेशकों ने शर्त लगाई थी कि फेडरल रिजर्व ब्याज दरों में बढ़ोतरी की गति को धीमा कर देगा। उस अवधि के दौरान, $4.21 बिलियन ऐसे फंड तक पहुंच गया जो 22 जून के बाद से सबसे बड़ा साप्ताहिक प्रवाह है।

लार्ज-कैप कंपनी फंडों में 7.6 बिलियन डॉलर की आमद देखी गई, जो 25 मई के बाद से सबसे अधिक है। इसके विपरीत, प्रौद्योगिकी स्टॉक फंडों को बहिर्वाह का सामना करना पड़ा, विशेष रूप से $ 852 मिलियन।

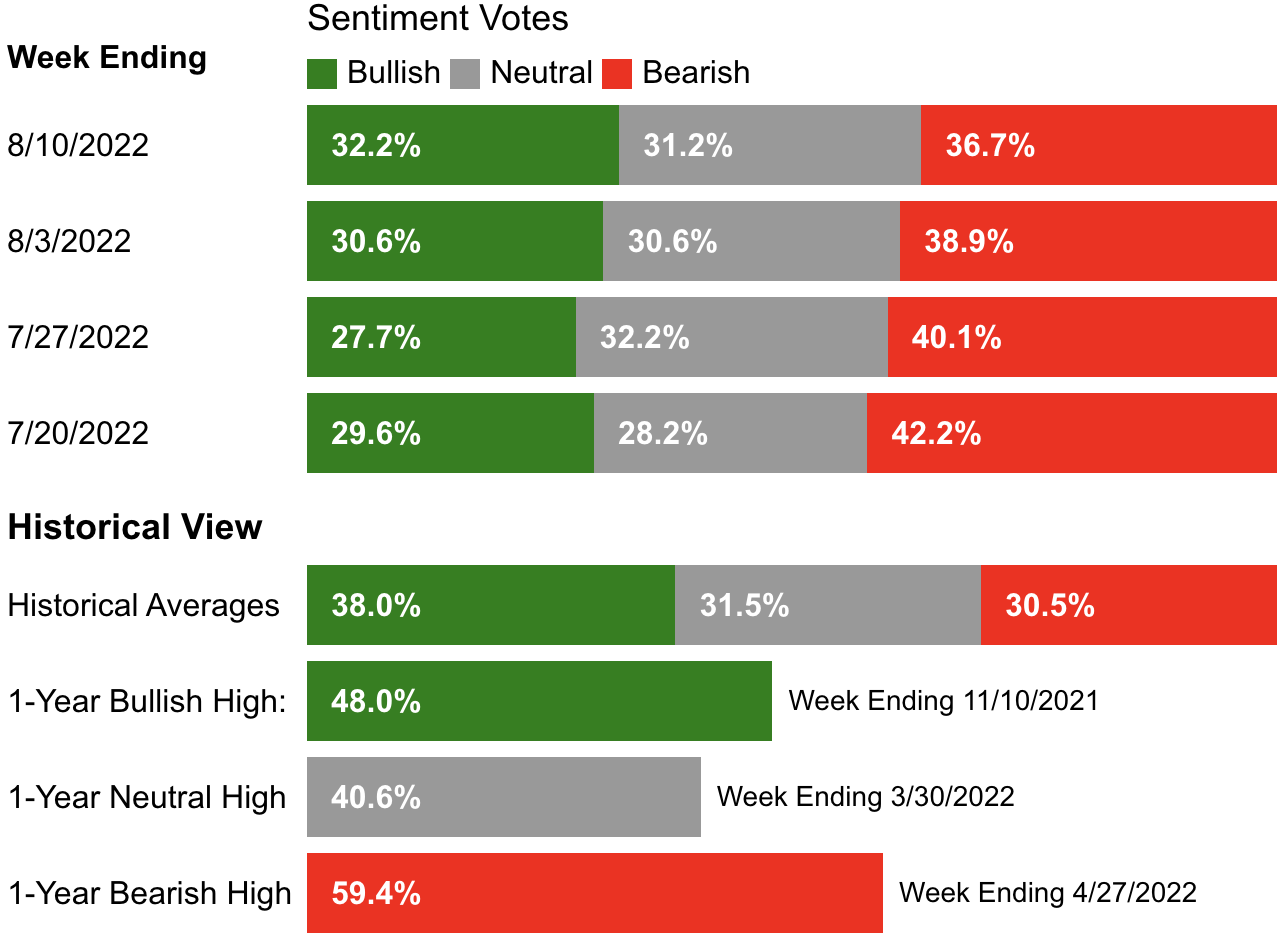

निवेशक भावना (AAII)

बुलिश सेंटिमेंट (अगले छह महीनों में स्टॉक बढ़ने की उम्मीद) 1.6 प्रतिशत अंक बढ़कर 32.2% हो गया। इसके बावजूद, यह अपने ऐतिहासिक औसत 38% से नीचे बना हुआ है।

मंदी की भावना (अगले छह महीनों में शेयरों में गिरावट की उम्मीद) 2.2 प्रतिशत अंक घटकर 36.7% हो गई और यह अपने ऐतिहासिक औसत 30.5% से ऊपर रही।

2022 में अब तक शेयर बाजार की रैंकिंग इस प्रकार है (16 अगस्त तक):

- Brazilian iBovespa +7%

- British FTSE 100 +2.22%.

- Japanese Nikkei 225 +0.27%.

- Spanish IBEX 35 -2.25%

- Dow Jones Industrial Average -6.6%.

- French CAC 40 -7.9%

- S&P 500 -9.8%

- Euro Stoxx 50 -11.8%

- German DAX -12.6%.

- Chinese CSI 300 -15.4%

- Italian FTSE MIB -15.5%

- NASDAQ Composite -16%.

प्रकटीकरण: लेखक वर्तमान में इस लेख में उल्लिखित किसी भी प्रतिभूति का स्वामी नहीं है।