US-ईरान विवाद की चिंता से तेल 1% चढ़ा

- अपने 200-दिवसीय चलती औसत से ऊपर एसएंडपी 500 ट्रेडिंग पर शेयरों का प्रतिशत कम 36% तक पहुंच गया है

- बेंचमार्क स्टॉक इंडेक्स अपने 200-दिवसीय मूविंग एवरेज से पांच महीने के लिए नीचे रहा है - 2009 के बाद से इसकी सबसे लंबी लकीर

- NASDAQ कम्पोजिट के केवल 28% स्टॉक अपने 200-ईएमए से ऊपर हैं

मार्केट की चौड़ाई से तात्पर्य किसी इंडेक्स या स्टॉक एक्सचेंज में दिए गए मूव में कितने स्टॉक हैं। इसकी व्याख्या हम दो मान्यताओं के आधार पर कर सकते हैं:

1. सूचकांक में नीचे जाने वाले शेयरों की संख्या के सापेक्ष ऊपर जाने वाले शेयरों की संख्या।

- सकारात्मक बाजार की चौड़ाई: बढ़ते शेयरों की संख्या गिरते शेयरों की संख्या से अधिक है। उदाहरण के लिए: यदि किसी इंडेक्स में 60 स्टॉक हैं यदि 40 ऊपर जा रहे हैं और 20 नीचे जा रहे हैं।

- नकारात्मक बाजार की चौड़ाई: नीचे जाने वाले शेयरों की संख्या ऊपर जाने वाले शेयरों की संख्या से अधिक है।

- तटस्थ बाजार की चौड़ाई: यदि बढ़ते और गिरते शेयरों का अनुपात काफी भिन्न नहीं है। उदाहरण के लिए, एक इंडेक्स में 100 स्टॉक हैं, 52 ऊपर हैं, और 48 नीचे हैं।

2. स्टॉक इंडेक्स में स्टॉक का प्रतिशत जो चलती औसत से ऊपर ट्रेड करता है।

- 200-दिवसीय चलती औसत से ऊपर शेयरों का प्रतिशत जितना कम होगा, सूचकांक उतना ही कमजोर होगा।

अभी तो यही हो रहा है। S&P 500 शेयरों का 200-दिवसीय मूविंग एवरेज से ऊपर का प्रतिशत 36% तक नीचे है, NASDAQ कंपोजिट स्टॉक्स 28% तक नीचे हैं, और Russell 2000 स्टॉक हैं। 29% से नीचे हैं (अगस्त में, प्रतिशत 86%) था।

इसके अलावा, एसएंडपी 500 लगातार पांच महीनों से अपने 200-दिवसीय मूविंग एवरेज से नीचे है, जो मई 2009 के बाद से सबसे लंबी लकीर है।

NASDAQ

अगस्त के मध्य से NASDAQ कंपोजिट में लगभग -10% की गिरावट के साथ, हाल के हफ्तों में प्रौद्योगिकी शेयरों को विशेष रूप से कठिन मारा गया है।

इसके अलावा, यू.एस. इक्विटी फंड ने 7 सितंबर को सप्ताह में भारी बहिर्वाह दर्ज किया। निवेशकों ने 15 जून के बाद से सबसे महत्वपूर्ण साप्ताहिक मात्रा में 14.83 बिलियन डॉलर की निकासी की।

सकारात्मक पक्ष पर, यू.एस. फिक्स्ड इनकम फंडों ने लगातार दो हफ्तों के मोचन के बाद 1.51 बिलियन डॉलर की आमद दर्ज की।

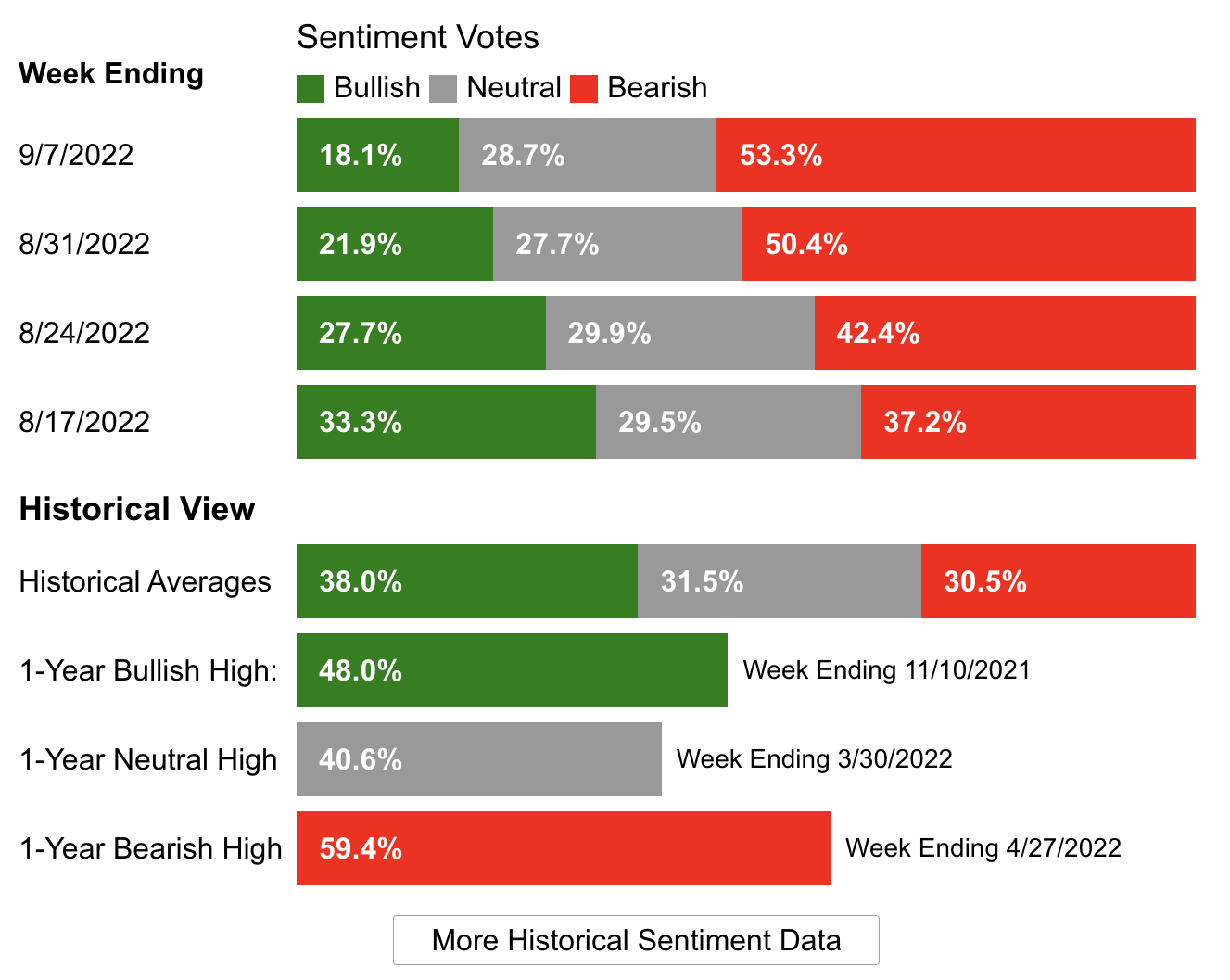

निवेशक भावना (एएआईआई)

बुलिश सेंटिमेंट (अगले छह महीनों में स्टॉक बढ़ने की उम्मीद) 3.8 प्रतिशत अंक गिरकर 18.1% हो गया और यह अपने ऐतिहासिक औसत 38% से नीचे रहा।

बेयरिश सेंटिमेंट (अगले छह महीनों में शेयरों में गिरावट की उम्मीद) 2.9 प्रतिशत अंक बढ़कर 53.3% हो गया और यह अपने ऐतिहासिक औसत 30.5% से ऊपर रहा।

2022 में अब तक की वैश्विक शेयर बाजार की रैंकिंग इस प्रकार है:

- ब्राज़ीलियाई iBovespa: +9%

- ब्रिटिश FTSE: -0.45%

- जापानी निक्केई: -2%

- स्पैनिश IBEX: -7.81%

- डॉव जोन्स इंडस्ट्रियल एवरेज: -11.52%

- फ़्रेंच CAC: -13.15%

- एस एंड पी 500: -14.66%

- यूरो स्टोक्स 50: -16.95%

- चीनी सीएसआई 300: -17.14

- जर्मन DAX: -17.61%

- इटालियन MIB: -19.21%

- नैस्डैक: -22.58%

एक चट्टान और एक कठिन जगह के बीच GBP

पाउंड स्टर्लिंग का मूल्यह्रास अमेरिकी डॉलर के मुकाबले जारी है और यह पहले से ही एक स्तर तक गिर गया है जो 37 वर्षों से नहीं देखा गया है।

बैंक ऑफ इंग्लैंड ने अब लगातार छह बार दरें बढ़ाई हैं और उम्मीद है कि गुरुवार, 22 सितंबर को 50 से 75 आधार अंकों की और बढ़ोतरी होगी। इससे पहले, बुधवार 14 तारीख को, हमारे पास 8:00 बजे CPI डेटा होगा (अगस्त में, यह 10.1% था, जो पिछले 40 वर्षों में सबसे अधिक था)।

नीचे दिए गए चार्ट से पता चलता है कि मुद्रा 1.1452 क्षेत्र में एक प्रमुख प्रतिरोध के आसपास कारोबार कर रही है, जिसने पिछली बार छुआ था, बहुत अच्छी तरह से काम किया, और गिरावट को रोकने और एक अच्छे रिबाउंड की ओर अग्रसर किया। फिलहाल यह 5 सितंबर को वापस आ गया है और ऊपर की ओर उछल रहा है।

नकारात्मक ब्याज दर नीति का पतन

कुछ साल पहले, कई केंद्रीय बैंक एक नकारात्मक मौद्रिक नीति को लागू करने के "प्रयोग" में लगे हुए थे। विशेष रूप से, ये डेनमार्क, जापान, स्विट्जरलैंड, स्वीडन और यूरोपीय सेंट्रल बैंक के केंद्रीय बैंक थे।

हालाँकि, केवल दो आज भी ऐसी नीति बनाए रखते हैं: जापान और स्विटज़रलैंड। और जबकि जापान अपनी रणनीति बदलने के लिए अनिच्छुक रहता है, स्विट्जरलैंड इसके बारे में सोच रहा है-जिसका जवाब हमें 22 सितंबर को इसके सेंट्रल बैंक की अगली बैठक में मिलेगा।

डेनमार्क कुछ दिनों पहले इस सर्पिल से बाहर निकलने वाला नवीनतम देश रहा है, जिसने ब्याज दरों को -0.1% से बढ़ाकर 0.65% कर दिया है। इस तरह, वे दस साल पहले शुरू हुए एक चरण को इस इरादे से बंद कर रहे हैं कि निवेशक बड़े पैमाने पर डेनिश क्रोन नहीं खरीदेंगे।

प्रकटीकरण: लेखक वर्तमान में इस लेख में उल्लिखित किसी भी प्रतिभूति का स्वामी नहीं है।